Bądź na bieżąco! Zapisz się na NEWSLETTER

Temat krzywej rentowności obligacji skarbowych w USA (yield curve) powraca niczym bumerang. Dość powszechna świadomość tego, że sygnały wysyłane przez rynek obligacji trafnie ostrzegały przed poprzednimi globalnymi recesjami/bessami (w odróżnieniu od historycznych epizodów teraz sprawa jest dostrzegana nawet przez przynajmniej niektórych decydentów z Rezerwy Federalnej), sprawia, że kształt krzywej jest bacznie obserwowany i komentowany.

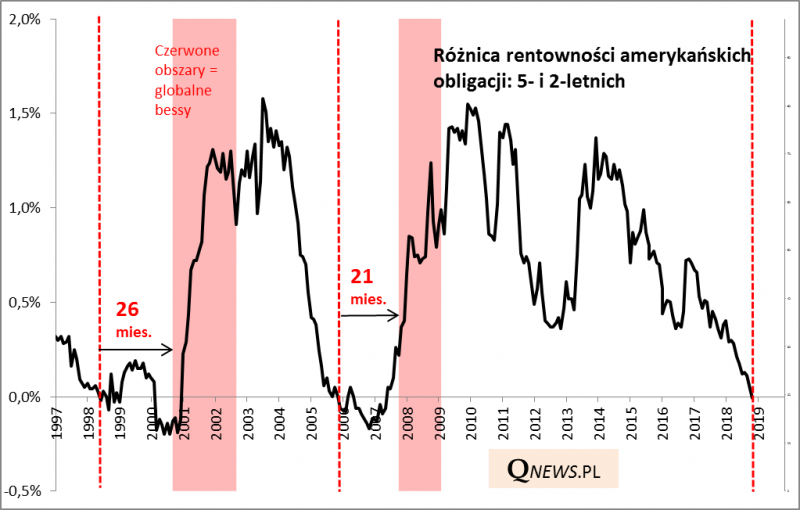

W ostatnich dniach uwaga skoncentrowała się na fakcie, że rentowność obligacji 5-letnich spadła poniżej rentowności papierów 2- i 3-letnich. Jest to tzw. częściowe odwrócenie krzywej. Bardziej "niedźwiedzio" nastawieni komentatorzy przystąpili czym prędzej do wieszczenia rychłej globalnej recesji, skoro historycznie odwrócenie krzywej było właśnie takim sygnałem.

Zanim wyciągniemy pochopne wnioski, zerknijmy dokładniej na tę sprawę.

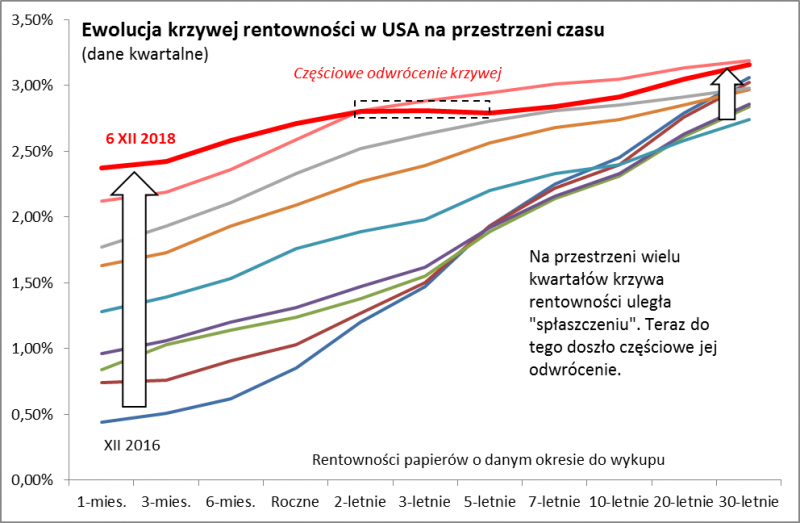

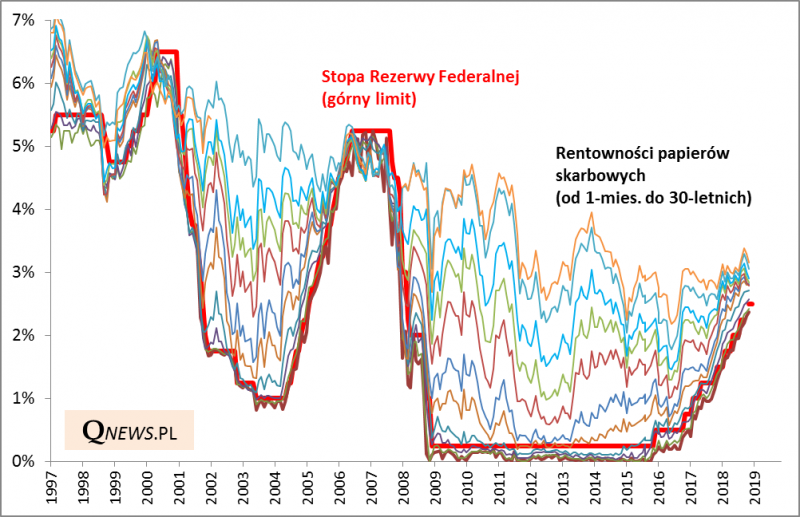

Najpierw zobaczmy jak kształt krzywej rentowności ewoluuje na przestrzeni wielu kwartałów. Podwyżki stóp procentowych przez Fed sprawiły, że krzywa mocno podniosła się na "krótkim końcu", jednocześnie o wiele słabiej rosnąc na "długim końcu". Stała się na tyle płaska, że teraz stosunkowo łatwo doszło do niewielkiego odwrócenia w środkowym obszarze krzywej.

Pytanie jednak: czy jest to sygnał rychłego nadejścia recesyjnej bessy?

Analiza poprzednich dwóch przypadków pokazuje, że od omawianego sygnału (rentowność 5-latek poniżej rentown. 2-latek) mijało 21-26 miesięcy do rozpoczęcia bessy z prawdziwego zdarzenia.

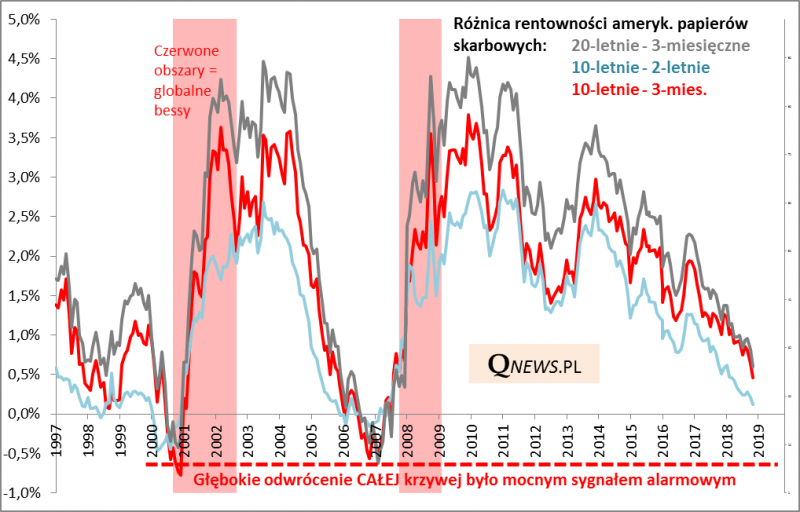

Warto też podkreślić, że krzywa nie uległa odwróceniu na całej swojej długości. Ponadto sprawdzonym sygnałem było dopiero GŁĘBOKIE odwrócenie.

Zdaniem amerykańskiego brokera EvercoreISI największą moc prognostyczną ma różnica rentowności papierów 10-letnich i 3-miesięcznych.

Orientacyjnie szacujemy, że aby krzywa uległa głębokiemu odwróceniu, stopy Fed musiałyby zostać podniesione jeszcze trzy-cztery razy (nie licząc grudniowej podwyżki, która już jest uwzględniona w cenach papierów skarbowych) LUB rentowności długoterminowych obligacji musiałyby jeszcze istotnie spaść (w przypadku papierów 10-letnich z obecnych ok. 2,9% poniżej 2%). Oczywiście w krótkim horyzoncie czasowym o wiele łatwiej byłoby o ten drugi ruch.

Te szacunki są z natury "ruchome" (bo rentowności obligacji nieustannie się zmieniają), niemniej jednak widać, że ciągle mamy dość istotny margines bezpieczeństwa, zanim wygenerowany zostanie wiarygodny sygnał ostrzegawczy. Te, które pojawiają się już teraz, ostrzegają przed czymś, co potencjalnie może nadejść dopiero w dalszej perspektywie.

Rynek obligacji najmądrzejszy?

Dlaczego głębokie odwrócenie krzywej rentowności w USA (z którym na razie nie mamy do czynienia) było historycznie trafnym sygnałem ostrzegawczym? Według najprostszej teorii spadek rentowności długoterminowych obligacji poniżej krótkoterminowych (które są kształtowane głównie przez Fed) oznaczał, że rynek w całej swej mądrości oczekiwał trafnie, że w przyszłości Fed będzie musiał obniżyć stopy procentowe, np. na skutek recesji. Co ciekawe takie wytłumaczenie było zwykle bagatelizowane przez decydentów.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.