Sporo nowości w najnowszym sondażu Stowarzyszenia Inwestorów Indywidualnych. Odsetek "byków" znalazł się poniżej progu 30 proc., a odsetek "niedźwiedzi" podskoczył do poziomu najwyższego od czasu pamiętnych ceł Trumpa w kwietniu 2025. Sprawdzamy co takie sygnały zapowiadały w trakcie obecnej hossy, jak i wcześniej.

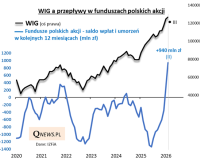

Wskaźniki napływu kapitału do funduszy polskich akcji osiągnęły poziomy, których próżno szukać w danych za ostatnie lata. Jakże dramatyczna to odmiana względem sytuacji sprzed niespełna roku, gdy wskaźniki dopiero startowały z niskiego pułapu. Potwierdzenie siły hossy czy kontrariański sygnał ostrzegawczy?

Przed niespełna rokiem wyprzedaż amerykańskich akcji i obligacji przyczyniła się do częściowego odroczenia przez prezydenta Trumpa ogłoszonych początkowo drastycznych podwyżek ceł. Tym razem takimi czynnikami sprzyjającymi deeskalacji mogą być drożejące paliwa w USA i rosnące szanse na wygraną opozycji w jesiennych wyborach.

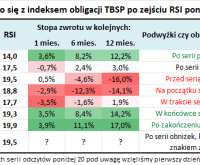

Po wystrzale rentowności obligacji i skasowaniu z nawiązką przez indeks TBSP całych tegorocznych zysków wskaźnik techniczny RSI zszedł po raz pierwszy od 2022 roku poniżej bardzo niskiego pułapu 20 pkt. Sprawdzamy, co takie odczyty zapowiadały w przeszłości i od czego zależały stopy zwrotu.

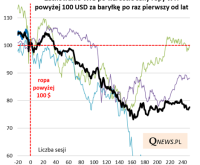

W przeszłości skok cen ropy powyżej 100 USD miał zawsze negatywne implikacje dla polskiego rynku akcji w średnim terminie. Tym razem istnieje jednak, przynajmniej na razie, poważna okoliczność łagodząca te historyczne wnioski.

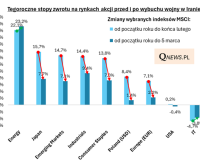

Zawierucha związana z wojną w Iranie doprowadziła co najmniej do przepołowienia tegorocznych stóp zwrotu z liderów hossy, takich jak Japonia, rynki wschodzące, sektor dóbr konsumpcyjnych pierwszej potrzeby, czy Europa. Jest jeden ważny wyjątek - sektor Energy (paliwowy). A co dzieje się z wycenami tych rynków/sektorów?

Info

Quercus TFI S.A.:

nasza misja ESG

to edukacja ekonomiczna