Bądź na bieżąco! Zapisz się na NEWSLETTER

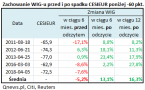

W miesiącach poprzedzających lutowo-marcową zawieruchę na giełdach obszernie opisywaliśmy ważny czynnik ryzyka, jakim była najpierw wspinaczka rozmaitych barometrów koniunktury gospodarczej w Europie na szczyty, a potem ich schodzenie z tych szczytów. Co prawda w zasadzie wszystkie z opisywanych wówczas wskaźników (ifo, PMI, ESI) pozostają relatywnie wysoko (kwietniowe odczyty chyba nie wprowadzą tu rewolucyjnych zmian), a ich zachowanie wydaje się raczej straszyć niż zachęcać...

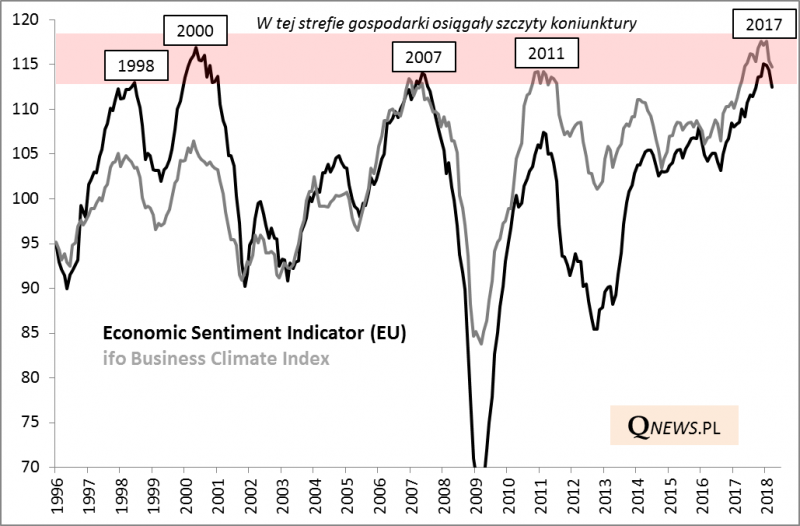

... to jednak pojawił się właśnie ciekawy sygnał sugerujący, że rynkowe postrzeganie danych makro pogorszyło się w o wiele większym stopniu. Indeks zaskoczeń ekonomicznych (Citi Economic Surprise Index) w strefie euro, pokazujący jak bardzo faktyczne dane makro okazują się lepsze/gorsze od oczekiwań, w tym roku odnotował ostry zjazd w dół.

CESI publikowany jest z większą (tygodniową) częstotliwością niż cytowane do tej pory wskaźniki takie jak PMI. Kto wie czy nie jest też bardziej użyteczny - będziemy go monitorować.

CESI publikowany jest z większą (tygodniową) częstotliwością niż cytowane do tej pory wskaźniki takie jak PMI. Kto wie czy nie jest też bardziej użyteczny - będziemy go monitorować.

Najnowszy odczyt wskaźnika (-72,5 pkt.) jest najniższy od ... prawie pięciu lat!

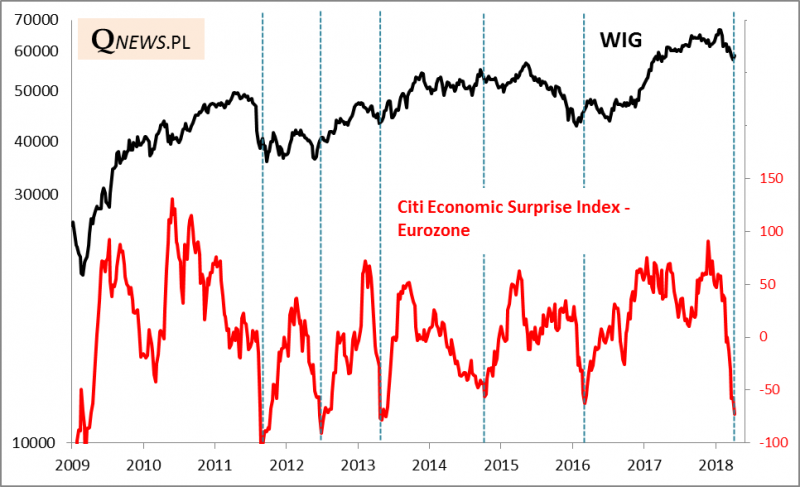

Rzut oka na wykres pokazuje, że niskie odczyty były z reguły raczej okazją do akumulowania akcji na GPW, niż do ich sprzedaży. W zasadzie we wszystkich tych przypadkach WIG miał za sobą - podobnie jak teraz - solidny spadek ze szczytu.

Jeśli weźmiemy pod uwagę te przypadki po 2009 roku, w których indeks Citi osunął się poniżej -70 pkt. (jak teraz - takich przypadków było trzy), to w kolejnych sześciu miesiącach od tego momentu WIG rósł średnio o 15%, a po roku był wyżej średnio o 11%. Jeśli nieco złagodzimy kryterium (spadek poniżej -60 pkt.), dzięki czemu do zestawienia załapie się przypadek z 2016 roku, to średnie stopy zwrotu rosną odpowiednio do 13% w horyzoncie 6-miesięcznym i 16% w horyzoncie 12-miesięcznym.

Oczywiście można trafnie zauważyć, że ta analiza obejmuje okres po 2009 roku, zaś w trakcie globalnego kryzysu finansowego indeks Citi runął poniżej -180 pkt. Do poziomu porównywalnego z obecnym wskaźnik spadł już w czerwcu 2008, czyli jeszcze przed najgorszą falą bessy po upadku Lehman Brothers. Otrzymane rezultaty wyglądają więc optymistycznie, o ile założymy, że nie dojdzie do scenariusza katastroficznego (ale na razie nie widać podobnych jak w 2008 roku symptomów globalnego załamania koniunktury).

Reasumując, w miesiącach poprzedzających lutowo-marcowe tąpnięcie na giełdach - w trakcie którego akcje na GPW zachowywały się na dodatek relatywnie słabo względem rynków globalnych - wielokrotnie wyrażaliśmy obawy związane z silnym optymizmem inwestorów dotyczącym danych makro, które miały przed sobą perspektywę schodzenia ze szczytów. Najniższy od pięciu lat odczyt indeksu zaskoczeń ekonomicznych w strefie euro każe jednak na nowo przemyśleć tę kwestię. Po raz pierwszy od miesięcy w otoczeniu makroekonomicznym - a zwłaszcza w jego postrzeganiu przez rynek - zaczynamy dostrzegać pewne szanse.

Warto tu też wspomnieć, że niski odczyt wskaźnika Citi koresponduje z równie niską wartością naszego Barometru Nastrojów.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.