Bądź na bieżąco! Zapisz się na NEWSLETTER

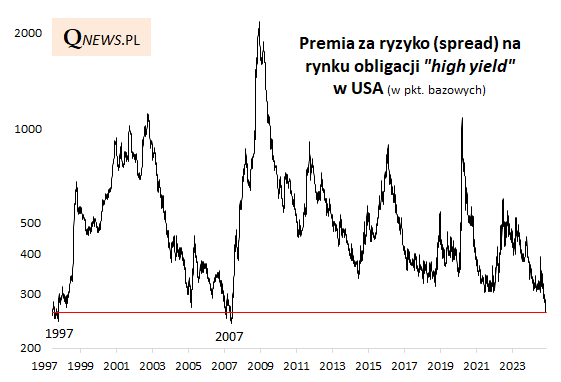

Jednym z najbardziej rzucających się w oczy zjawisk na amerykańskim rynku finansowym jest dalsze szybkie zawężanie się premii za ryzyko na rynku obligacji korporacyjnych typu "high yield". Obligacje te zawsze oferują pewną premię (spread) rentowności względem papierów skarbowych. Teraz ta premia stała się wyjątkowo mała. W ostatnich dniach spread wg danych Bank of America skurczył się w okolicę 260 punktów bazowych.

Tak silne zawężenie spreadu w dotychczasowej historii danych odnotowano tylko dwukrotnie: w styczniu 2007 oraz w maju 1997. Niewątpliwie mamy więc do czynienia ze zjawiskiem wyjątkowym.

Z jednej strony coraz węższy spread oznacza, że rynek obligacji "śmieciowych", jak zwane są czasem (nie zawsze słusznie) papiery o braku ratingu inwestycyjnego, jest niezwykle optymistyczny co do kondycji amerykańskiej gospodarki - powyborcza euforia tylko podsyciła tę tendencję. Z drugiej strony historia też pokazuje, że w pewnym momencie premia za ryzyko może zacząć gwałtownie i nieoczekiwanie rosnąć z tych niskich pułapów. Sprawa jest o tyle ważna, że obligacje "high yield" to klasa aktywów silnie spokrewniona z rynkiem akcji.

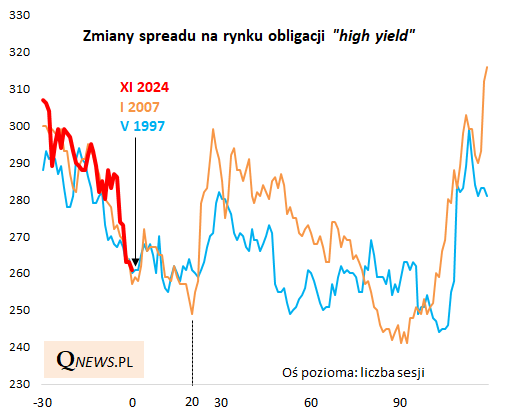

Spróbujmy zestawić obecne wydarzenia bardziej szczegółowo ze wspomnianymi dwoma przypadkami z przeszłości.

Takie spojrzenie przez przysłowiową lupę pozwala zauważyć, że obie historyczne ścieżki spreadu były zadziwiająco ze sobą spójne, przynajmniej w horyzoncie czasowym zaprezentowanym na wykresie. Gdyby brać te ścieżki dosłownie, to pewnego, na razie dość niewielkiego, rozszerzenia spreadu należałoby oczekiwać już niebawem, choć na pierwszy duży ruch czas przyszedłby za ponad miesiąc. Ale i ten ruch byłby raczej krótkotrwały, zaś największego rozszerzenia premii za ryzyko należałoby się spodziewać dopiero za 4-5 miesięcy (w tzw. międzyczasie spread mógłby się chwilowo jeszcze bardziej zawęzić).

Oczywiście historia nie musi się powtórzyć w aż tak dosłowny sposób, ale zestawienie to pokazuje, że premia za ryzyko dochodzi stopniowo do przysłowiowej "ściany". Przy tak silnym optymizmie rynkowym może być nietrudno o jakieś potknięcia (najpierw mniejsze, potem coraz większe?).

Tomasz Hońdo, CFA, Quercus TFI S.A.