Bądź na bieżąco! Zapisz się na NEWSLETTER

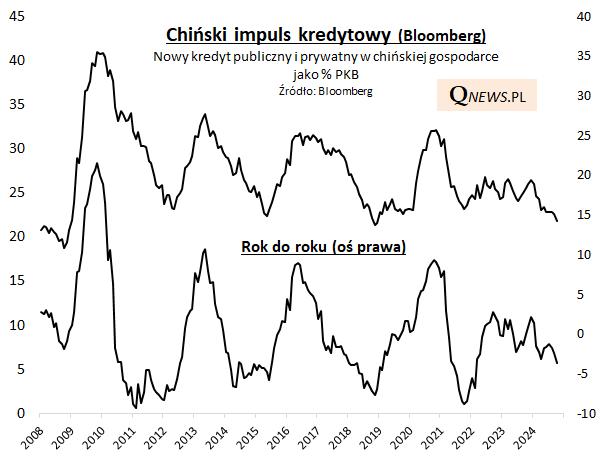

Na prośbę Czytelników odkurzamy temat "chińskiego impulsu kredytowego", rozumianego jako wielkość nowych kredytów w drugiej największej gospodarce świata względem tamtejszego PKB. Sprawa jest ciekawa nie tylko, jeśli chodzi o samą chińską gospodarkę, ale też z uwagi na opisywaną przez nas wielokrotnie historyczną korelację z polskimi akcjami.

Odświeżenie tematu jest też o tyle uzasadnione, że - wg szacunków Bloomberga - w październiku impuls kredytowy obniżył się do poziomu niewidzianego od ... niemal sześciu lat (do 21,8% PKB). W rezultacie w dół poszła też 12-miesięczna dynamika tego wskaźnika.

Widać zatem, że mimo niedawnych głośnych zapowiedzi stymulacji chińskiej gospodarki ciągle przeżywa ona pewne trudności, a kolejnym wyzwaniem może być polityka handlowa nowej amerykańskiej administracji. Z drugiej strony, przy tych ciągle słabych danych chińskie władze będą zapewne dążyły do jeszcze bardziej energicznego pobudzania koniunktury. Przy tak niskich poziomach impulsu kredytowego w przeszłości, później zaczynał on w końcu "zakręcać" dla odmiany w górę.

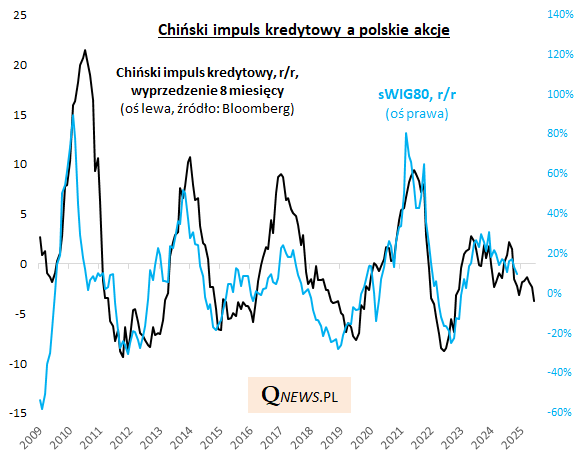

A co ze wspomnianym wpływem chińskiego impulsu na polskie akcje (bo to przecież z tego powodu odświeżamy ten temat)? W poprzednich latach podkreślaliśmy, że z danych historycznych wynikałoby, że jest to wpływ wyprzedzający - średnio aż o 8 miesięcy. Poniżej przykładowo 12-miesięczna dynamika indeksu sWIG80, gromadzącego małe spółki, zestawiona z 12-miesięczną zmianą chińskiego impulsu, przesuniętą do przodu właśnie o owe wyprzedzające 8 miesięcy. Widać, że historycznie dołki i szczyty cyklu koniunkturalnego w miarę nieźle się tu ze sobą pokrywały. Ostatni cykl jest co prawda nieco mniej regularny (wykres stał się bardziej "poszarpany"), ale można chyba przyjąć, że wpływ jest ciągle widoczny.

Jakie wnioski? Obecnie wpływ chińskiego impulsu można określić jako stający się stopniowo coraz bardziej negatywny. Wg obecnego stanu rzeczy, punktu kulminacyjnego tej negatywnej tendencji spodziewać się można ze wspomnianym wyprzedzeniem w okolicach połowy 2025 roku (danych sięgających dalej na razie nie ma).

Oczywiście podstawowe zastrzeżenie dla tych rozważań jest takie, że nie ma prostej teorii ekonomicznej, mającej uzasadniać, dlaczego wahania poziomu nowego długu w chińskiej gospodarce miałyby aż tak wyraziście przekładać się na wahania na polskiej giełdzie, które zależą też przecież od wielu innych czynników. Można tu bazować co najwyżej na domniemaniu, że jakiś pośredni związek przyczynowo-skutkowy istnieje ze względu na znaczenie Chin dla światowego handlu.

Zastrzeżenia te każą traktować wahania chińskiego impulsu kredytowego nie jako nieomylny drogowskaz dla polskich akcji, lecz jedynie jako pewną wskazówkę opartą na historycznej korelacji (na razie ta korelacja jest ciągle w miarę silna, ale nie ma gwarancji, że taka będzie również w przyszłości).

Tomasz Hońdo, CFA, Quercus TFI S.A.