Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Po spadku rentowności amerykańskich obligacji 10-letnich poniżej 2-letnich trudno byłoby się już upierać, że nie doszło do odwrócenia krzywej rentowności. Sprawdzamy czy i po jakim czasie od tego sygnału startowały bessy.

Bądź na bieżąco! Zapisz się na NEWSLETTER

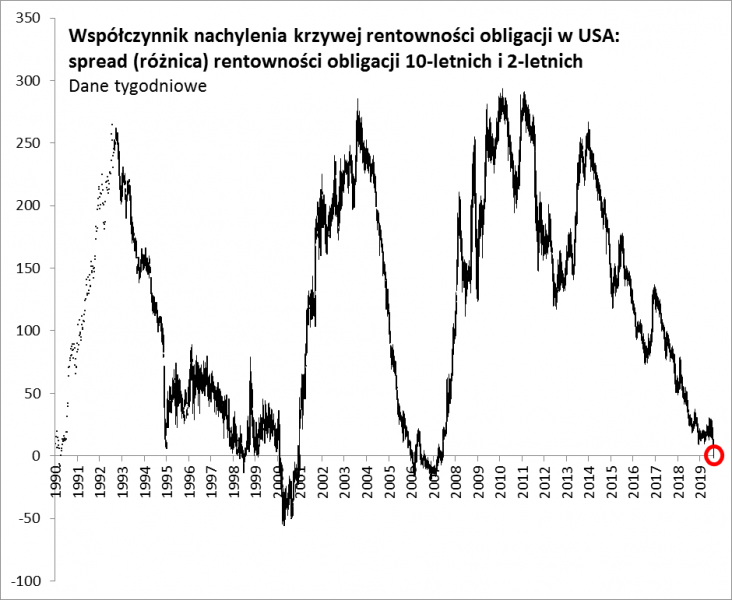

Mamy kolejny epizod sagi pod tytułem „odwrócona krzywa rentowności amerykańskich obligacji jako zwiastun potencjalnych problemów”. O ile w marcu-kwietniu wzięliśmy pod lupę sygnał w postaci spadku poniżej zera spreadu 10y-3m (czyli różnicy rentowności papierów 10-letnich i 3-miesięcznych), to teraz dołącza do niego, przez niektórych uważany za bardziej „klasyczny”, spread 10y-2y (różnica rentowności papierów 10- i 2-letnich). W trakcie ostatnich turbulencji na rynkach obligacji i on stał się ujemny (na razie na chwilę). Po raz pierwszy od … 2007 roku. Bez wątpienia musimy pochylić się nad tą kwestią.

Nie będziemy zastanawiać się tutaj nad znaczeniem dalszego odwrócenia krzywej dla potencjalnej recesji. Ten temat pod lupę weźmy jedynie pod kątem czysto inwestycyjnym, bo recesja jest pojęciem bardzo umownym, zaś jej wpływ na rynek akcji bywał jeszcze bardziej pogmatwany.

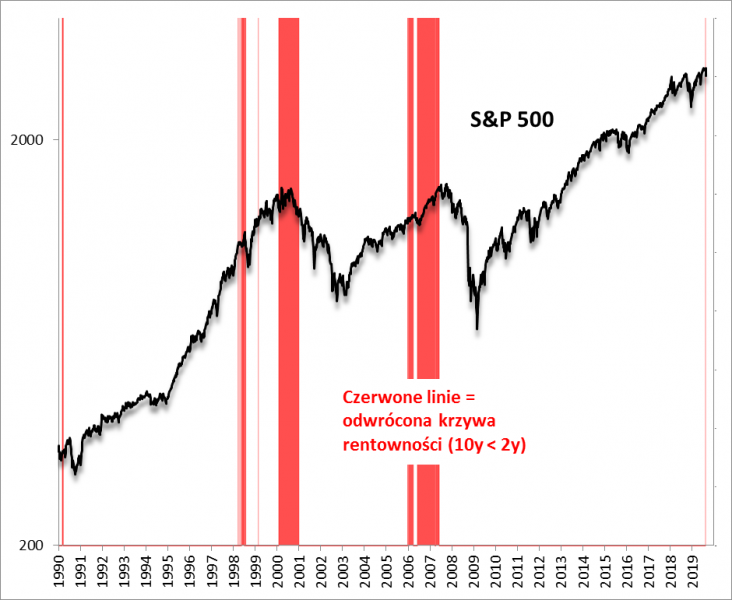

Skupmy uwagę na wykresie indeksu S&P 500, na który nałożyliśmy okresy występowania odwróconej krzywej (rozumianej jako ujemny spread 10y-2y). Przede wszystkim podkreślmy to, o czym pisaliśmy już wcześniej – odwrócenie krzywej zwykle nie było jednorazowym punktem w czasie, który wyznaczał odwrót na rynku akcji. Gdyby tak było, to omawiany sygnał należałoby potraktować jako najwyższy czas na ewakuację pieniędzy z giełd. Ale w rzeczywistości sprawa jest o wiele bardziej skomplikowana.

Rys. 1. Spread 10y-2y po raz pierwszy od 2007 roku znalazł się pod kreską (na razie chwilowo)

Źródło: Qnews.pl, Bloomberg.

Licząc od początku lat 90. ubiegłego wieku (od tego momentu dysponujemy szczegółowymi danymi tygodniowymi pozwalającymi wychwycić nawet chwilowe odwrócenie) spread 10y-2y był ujemny łącznie w trakcie 131 tygodni, czyli przez ok. 8,5 proc. całego czasu.

Największa koncentracja tych sygnałów miała miejsce w dwóch umownych okresach. Ostatnio pomiędzy grudniem 2005 i czerwcem 2007 (łącznie 65 tygodni, na koniec których lub przynajmniej w trakcie których krzywa była odwrócona), a wcześniej między marcem 1998 i styczniem 2001 (łącznie 62 tygodnie). Na tym tle odosobnionym przypadkiem była inwersja w marcu 1990 (zaledwie 3 tygodnie).

Zauważmy, że w ramach tych okresów odwrócenie krzywej po raz pierwszy nie sygnalizowało wcale natychmiastowego szczytu na rynkach akcji. W najświeższym przypadku od pierwszej inwersji (XII 2005) upłynęły ok. 22 miesiące (!) do ostatecznego szczytu hossy na Wall Street. Z kolei od pierwszej inwersji na wiosnę 1998 minęło jeszcze ok. 24 miesięcy do końca globalnego rynku byka. Jeszcze inny był przypadek z początku lat 90., kiedy to od pierwszego odwrócenia krzywej do szczytu minęły zaledwie cztery miesiące, ale późniejsze spadki na Wall Street miały charakter raczej głębokiej korekty, niż bessy z prawdziwego zdarzenia.

Rys. 2. Pierwsze od lat odwrócenie krzywej rentowności obligacji nie musi być sygnałem natychmiastowych problemów

Źródło: Qnews.pl, Bloomberg.

Jeśli szukać jakiegoś wspólnego mianownika, to wniosek jest taki, że w którymś momencie można było odkupić akcje taniej niż w momencie odwrócenia krzywej, nawet jeśli po drodze owe walory potrafiły jeszcze nawet sporo podrożeć. Prześledźmy pod tym kątem kolejne epizody. Od pierwszej inwersji w grudniu 2005 indeks S&P 500 zdołał wspiąć się jeszcze o 25 proc., ale w dołku późniejszej bessy był 45 proc. poniżej punktu wyjścia (pierwszej inwersji). Z kolei od odwrócenia krzywej w 1998 roku amerykański indeks giełdowy urósł jeszcze maksymalnie aż o prawie 40 proc., zaś w dołku późniejszej recesyjnej bessy był ok. 25 proc. poniżej punktu wyjścia. Na początku lat 90. relacje te wynosiły odpowiednio +17 proc. (maksymalny wzrost do szczytu) oraz -11 proc. (dołek względem punktu wyjścia).

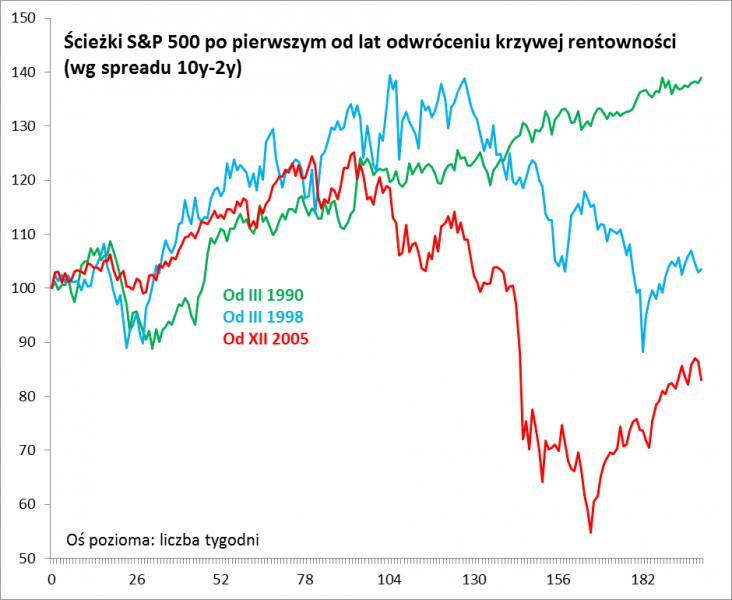

Implikacje dla obecnej sytuacji? Amerykańskie akcje będzie można w przyszłości zapewne odkupić taniej (być może nawet sporo taniej) niż obecnie, choć po drodze jest równie prawdopodobne że jeszcze podrożeją.

Rys. 3. Natychmiastowa bessa? Nie tak szybko…

Źródło: Qnews.pl, Bloomberg.

Wszystko to perfekcyjnie wpisuje się w nasze niedawne rozważania dotyczące wycen na Wall Street i planu wykorzystania potencjalnego ich uatrakcyjnienia. Tamte wnioski brzmiały: część portfela w akcjach, część (spora) w gotówce na wypadek pojawienia się lepszych okazji. Rozważania oparte na odwróceniu krzywej rentowności jeszcze wzmacniają ten przekaz.

Przy okazji dopatrzeć się można kolejnej historycznej reguły. Zauważmy, że im dłużej i uporczywiej utrzymywała się odwrócona krzywa rentowności, tym głębsza była skala późniejszej przeceny na Wall Street. Na razie mieliśmy dopiero chwilową inwersję…

Reasumując, krzywa rentowności obligacji w USA uległa dalszemu odwróceniu (inwersji). Po marcowym spadku spreadu 10y-3m poniżej zera w ostatnim czasie to samo stało się ze spreadem 10y-2y. Analiza historyczna nie pozwala traktować tego wydarzenia jako sygnału natychmiastowego nadejścia recesyjnej bessy, choć stać tak się może na przestrzeni maksymalnie 22-24 miesięcy. Czynnikiem przyspieszającym to nadejście byłaby z pewnością dalsza eskalacja wojen handlowych.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.