Bądź na bieżąco! Zapisz się na NEWSLETTER

Zbliżanie się ceny złota do historycznych rekordów (chodzi o dolarową cenę, bo np. cena wyrażona w PLN już od lata ub.r. bije rekordy) każe jeszcze mocniej zastanowić się nad zasadniczą kwestią - jakie czynniki decydują o trendzie wzrostowym?

Banalna odpowiedź brzmi oczywiście - cena zależy od popytu i podaży, ale samo w sobie niewiele to wyjaśnia. Jeśli chcemy wiedzieć coś więcej, musimy poszukać czynników, z którymi historycznie skorelowane były trendy na rynku złota. Pokusiliśmy się o krótki przegląd na podstawie rozmaitych komentarzy rynkowych.

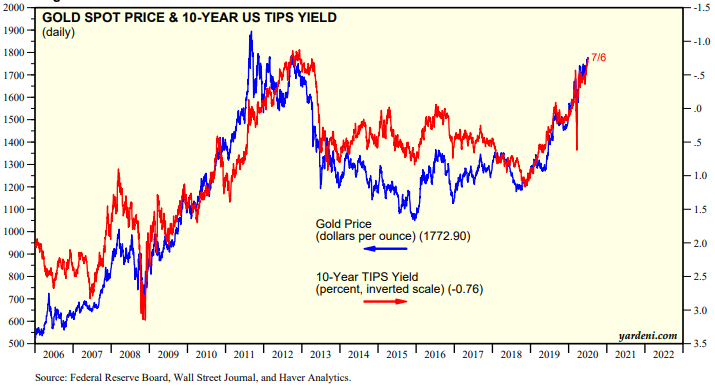

Niskie (ujemne) realne stopy procentowe

W czerwcu pisaliśmy, że Goldman Sachs podniósł prognozę dla cen złota do 2000 USD za uncję, argumentując to m.in. perspektywą utrzymywania się niskich realnych (czyli skorygowanych o poziom inflacji) stóp procentowych w kolejnych latach. Wymuszone przez banki centralne niskie oprocentowanie lokat i obligacji, niekoniecznie rekompensujące inflację, skłania inwestorów do szukania alternatyw, a jedną z nich może być złoto.

Nieatrakcyjne tradycyjne formy zabezpieczenia przed inflacją

Na rynku amerykańskim podstawowym instrumentem finansowym pozwalającym szukać bezpośredniego zabezpieczenia przed inflacją są obligacje indeksowane, tzw. TIPS (Treasury Inflation-Protected Securities). Jak pokazuje na powyższym wykresie dr E. Yardeni, im gorsza rentowność TIPS (czerwona linia; uwaga - prawa oś jest odwrócona), tym najwyraźniej lepiej dla złota. Wygląda więc na to, że im mniej atrakcyjne obligacje indeksowane, tym bardziej inwestorzy kierują uwagę w kierunku szlachetnego metalu. Obecnie atrakcyjność TIPS jest niemal rekordowo niska.

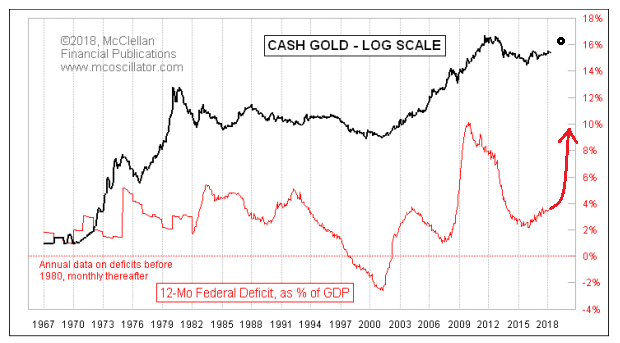

Ogromny deficyt budżetowy w USA (i nie tylko)

Wykres autorstwa analityka Toma McClellana pokazuje niekoniecznie perfekcyjną, ale zauważalną długoterminową korelację między cenami szlachetnego metalu, a wielkością deficytu budżetowego (federalnego) w USA wyrażonego jako procent PKB. Można przykładowo zauważyć, że relatywnej słabości złota w latach 2012-15 towarzyszył spadek deficytu (czyli poprawa kondycji finansów publicznych). Z kolei cięcia podatkowe Trumpa zapoczątkowały wzrost dziury budżetowej, a w takich warunkach szlachetny metal zaczął radzić sobie coraz lepiej. W ostatnich miesiącach mamy już prawdziwą eksplozję deficytu spowodowaną stymulacją fiskalną w dobie pandemii.

Rzecz jasna powyższa lista z pewnością nie wyczerpuje tematu, koncentrując się przede wszystkim na dolarowej cenie złota i czynnikach specyficznych dla USA (a w grę wchodzą też jeszcze przecież np. rynki wschodzące).

Reasumując, omówione powyżej zależności historyczne sugerują, że cenom złota zaszkodziłoby trwale dopiero (a) zwiększenie atrakcyjności (rentowności) amerykańskich obligacji, szczególnie tych indeksowanych inflacją, (b) stopniowe zmniejszanie się dziury budżetowej. Czyli krótko mówiąc - normalizacja polityki monetarnej (odejście od masowego QE i utrzymywania rentowności obligacji na niskich pułapach przez banki centralne) oraz fiskalnej (koniec potężnych wydatków).

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.