Bądź na bieżąco! Zapisz się na NEWSLETTER

Na wykresie amerykańskiego indeksu S&P 500 pojawił się charakterystyczny sygnał, przez fanów analizy technicznej zwany obrazowo "krzyżem śmierci" (death cross). Chodzi o to, że średnia krocząca z 50-sesji spadła poniżej poruszającej się wolniej średniej z 200-sesji.

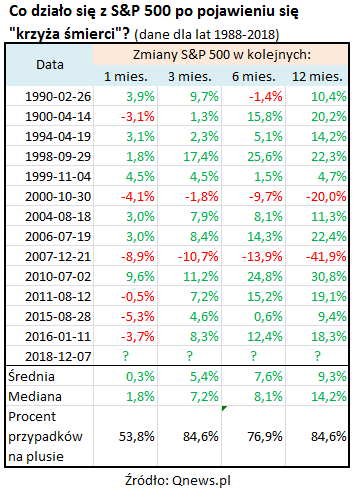

Samo określenie "krzyż śmierci" sugeruje, że mamy do czynienia z negatywnym sygnałem, mającym zapowiadać scenariusz spadkowy na Wall Street.

Sprawdźmy jednak czy tak rzeczywiście było w przeszłości.

Jak widać "krzyż śmierci" to w żadnym razie nie jest sygnał gwarantujący negatywny scenariusz, a jedynie wskazujący na taką możliwość. W horyzoncie 12-miesięcznym po pojawieniu się tego sygnału w prawie 85% zbadanych przypadków z ostatnich 30. lat S&P 500 urósł, a nie spadł po wygenerowaniu "krzyża śmierci". Co ciekawe, zwykle była to dwucyfrowa zwyżka.

Scenariusz obiecywany przez "krzyż śmierci" pojawił się dwa razy (2000, 2007) i wtedy faktycznie był to dopiero początek bessy.

Jeśli spróbować jakoś podsumować te statystyki z praktycznego punktu widzenia, to można by założyć, że "krzyż śmierci" z historycznego punktu widzenia to nie jest sygnał, który by wystarczająco przekonująco skłaniał do drastycznego odchudzenia akcyjnej części portfela, ale jednocześnie dopuszcza taki (mało prawdopodobny, ale możliwy) scenariusz, w którym tę część akcyjną będzie można w horyzonice 12. miesięcy powiększyć po znacznie bardziej okazyjnych cenach.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.