Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Po dziewięciu latach nieprzerwanych dodatnich stóp zwrotu hossa w USA wydaje się być w podeszłym wieku. W ub.r. spektakularnie dołączyły do niej rynki wschodzące, które okazały się hitem inwestycyjnym 2017 roku. W dużym stopniu dzięki dolarowi, który względem złotego miał rok najgorszy od … trzynastu lat. Które aktywa są godne uwagi, a do których lepiej podchodzić ostrożniej?

Bądź na bieżąco! Zapisz się na NEWSLETTER

Rok 2017 pozostawił po sobie nie tylko wspomnienia, ale też ważne wskazówki inwestycyjne na rozpoczynający się kolejny rok.

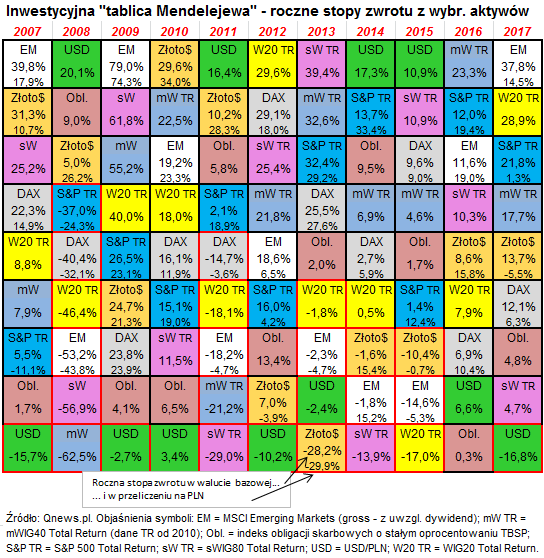

Tradycyjnie weźmy pod lupę statystyki dotyczące stóp zwrotu z rozmaitych klas aktywów. W tym roku kilka modyfikacji w naszej corocznej tabeli, głównie o kosmetycznym charakterze (m.in. wszystkie indeksy giełdowe podajemy w wersjach Total Return, czyli z uwzględnieniem dywidend; wprowadzamy indeks rynków wschodzących). Niemniej ogólna koncepcja pozostaje taka sama – pokazujemy nie tylko jakie były stopy zwrotu, lecz także które aktywa były lepsze, a które gorsze oraz jak to wygląda na tle ostatnich dziesięciu lat. I co ważne, nasze wyliczenia prezentujemy z punktu widzenia polskiego inwestora (poniżej stóp zwrotu w walutach bazowych podajemy także zyski w przeliczeniu na PLN).

Dane za 2017 okazują się prawdziwą kopalnią pożytecznych ciekawostek. Zacznijmy niestandardowo od tej klasy aktywów, która okazała się najsłabsza, co jednocześnie zaważyło na kilku innych aktywach. Chodzi o dolara amerykańskiego, który osłabił się o prawie 17 proc. względem złotego. Był to jedyny ujemny wynik w całym naszym rankingu za 2017 rok, a zarazem najgorszy (!) rok dla dolara w całym okresie uwzględnionym w tabeli (2007-2017).

Spójrzmy na szerszy kontekst. Dolar w ostatnich dwóch latach przeżył bolesną degradację. Przecież jeszcze w latach 2014-2015 przez dwa lata z rzędu był na samym szczycie rankingu – wtedy wystarczyło mieć po prostu dolary w gotówce (a jeszcze lepiej – lokatę dolarową w banku), by pobić wszystkie inne zestawione tu klasy aktywów. Jeszcze nawet w 2016 roku, choć już wtedy dolar dostał zadyszki, to i tak przyniósł przyzwoite zyski. Po trzech latach aprecjacji – nie tylko względem polskiej waluty – w grudniu 2016 wpływowy magazyn „The Economist” na okładce donosił o „potężnym dolarze”. W 2017 roku jakby na przekór amerykańska waluta … odpokutowywała wcześniejszą siłę.

Rzut oka na naszą tabelę pozwala szybko przekonać się, że historycznie dolar „uwielbiał” przeskakiwać pomiędzy ekstremalnymi pozycjami. Spośród jedenastu lat zestawionych w tabeli USD aż w dziewięciu przypadkach przebywał albo na czołowej, albo na najniższej pozycji. W pozostałych dwóch był o krok od ekstremów.

I tu pojawia się ważne pytanie – czy po bardzo słabym roku dolar może nagle przeskoczyć znienacka w okolicę czołówki w 2018 roku? A może pozostanie w okolicach najniższych pozycji? Sięgnijmy znów do historii. Charakterystyczne jest to, że w przeszłości dolar zwykle w okolicach najniższych pozycji w rankingu przebywał przez dwa kolejne lata z rzędu (2012-2013, 2009-2010, 2006-2007). Potem odzyskiwał nagle blask i ... wskakiwał na czołową pozycję w zestawieniu (2008, 2011, 2014).

Wygląda na to, że i teraz "reguła dwóch lat" jest spełniona - w ub.r. dolar był na samym dole rankingu, a w 2016 - na przedostatniej pozycji. Czyżby miał sprawić niespodziankę i w tym roku przeskoczyć w okolicę podium? Początek roku na to nie wskazuje (wręcz przeciwnie, kurs USD/PLN przebił z impetem poziomy wsparcia), ale na realizację tego scenariusza jest jeszcze sporo czasu...

Dlaczego w ogóle poświęcamy tyle miejsca dolarowi i dlaczego to od niego zaczęliśmy nasze rozważania? Odpowiedź jest prosta – ponieważ zdaje się on wywierać silny wpływ na niektóre inne aktywa. Przede wszystkim na akcje na rynkach wschodzących. To nie jest czysty przypadek, że w 2017 roku niskiej pozycji USD w rankingu towarzyszyła … najwyższa pozycja emerging markets. Indeks rynków wschodzących w ub.r. przyniósł blisko 38 proc. zysku (w ujęciu dolarowym), pozostawiając inne klasy aktywów daleko w tyle (w ujęciu złotówkowym wynik był dużo niższy, ale nadal bardzo dobry: +14,5 proc.).

Historycznie regułą było to, że kiedy dolar był wyjątkowo słaby, to indeks emerging markets był na samym topie (2007, 2009) lub przynajmniej notował solidne stopy zwrotu w ujęciu absolutnym (2010, 2012). W zasadzie jedynym wyjątkiem od reguły był rok 2013, kiedy i dolar, i rynki wschodzące były słabe.

Nie powinno też dziwić, że świetnym osiągnięciom emerging markets w 2017 roku towarzyszyła wysoka stopa zwrotu z rodzimego WIG20. Dla indeksu polskich blue chips to był rok najlepszy od pięciu lat. Pamiętajmy, że szczególnie lata 2013-2015 przyniosły prawdziwą posuchę w tym segmencie warszawskiego rynku.

Zupełnie inaczej zaprezentowały się natomiast akcje małych spółek na GPW, które w naszym zestawieniu traktujemy de facto jako odmienną klasę aktywów (nie są tak skorelowane z koniunkturą na rynkach wschodzących). Stopa zwrotu z indeksu „maluchów” nie była szczególnie kiepska w ujęciu absolutnym (+4,7 proc. z uwzględnieniem dywidend), ale na tle fenomenalnych wyników innych aktywów pozwoliło to jedynie na obronę przed spadkiem na najniższą pozycję.

Różnica w stopach zwrotu między sWIG80 i WIG20 okazała się najgorsza dla indeksu małych spółek od … 2004 roku, czyli od dwunastu lat. Co ciekawe w kolejnym roku (2005) „maluchy” zdecydowanie odzyskały wtedy wigor, przynosząc zyski wyższe od WIG20 aż o 99 pkt. proc.

Po bardzo słabym 2016 roku lepiej tym razem wypadły obligacje skarbowe (a konkretnie te o stałym oprocentowaniu, czyli najbardziej wrażliwe na wahania rentowności). Koszyk TBSP przyniósł 4,8 proc. zysku, co jest dobrym wynikiem jak na tę klasę aktywów. Pamiętajmy jednak, że ten rezultat byłby do powtórzenia jedynie przy spełnieniu szeregu warunków (niska inflacja, brak podwyżek stóp, niskie rentowności obligacji na rynkach bazowych). Ewentualna silniejsza presja inflacyjna negatywnie zaważyłaby na stopie zwrotu, prawdopodobnie spychając ceny obligacji w dół.

A co ze złotem? Nasza tabela pokazuje, że nie jest ono aż tak silnie skorelowane ze zmianami kursu dolara, jak rynki wschodzące (przynajmniej biorąc pod uwagę kurs USD/PLN; większą korelację zaobserwowaliśmy z szerokim koszykiem dolarowym, ale to już inna historia). Niezależnie od tego widać, że w ostatnich latach złoto niejako wspina się na coraz wyższe „schodki” w naszym rankingu. W 2013 r. było na samym dole, w latach 2014-2015 nadal traciło (w ujęciu dolarowym), ale już nie tak mocno, a w latach 2016-2017 przyniosło już przyzwoite stopy zwrotu (przy czym w ub.r. na wyniku złotówkowym zaciążyło osłabienie USD). Można się zastanawiać, czy w ramach tej wspinaczki szlachetny metal pokusi się o zbliżenie się do czołówki rankingu.

Co to wszystko oznacza w praktyce dla portfela inwestycyjnego? Nasze zestawienie jak co roku skłania do wniosku, że rozsądnym podejściem jest dywersyfikacja, bo każdy rok przynosi sporo niespodzianek. 2017 okazał się przykładowo zaskakująco dobry dla akcji na rynkach wschodzących i dla naszego WIG20. Mimo dość wysokich wycen in plus zaskoczyły też amerykańskie akcje. Dywersyfikacja pozwala ustrzec się przed uplasowaniem się w dolnej części naszej tabeli i przynosi bardziej stabilne wyniki. Nasze zestawienie może też jednak posłużyć jako wskazówka, które z aktywów warto dokupować do takiego zdywersyfikowanego portfela, a które – redukować (a przynajmniej go nie kupować). W świetle wcześniejszych obserwacji można obecnie przypuszczać, że mocnym kandydatem w tej pierwszej kategorii jest obecnie dolar i akcje małych spółek (może też złoto?). W drugiej umieścilibyśmy obecnie akcje amerykańskie.

Rok 2017 w pigułce:

- Dla rynków wschodzących 2017 rok był najlepszy od ośmiu lat. Dla WIG20 – od pięciu.

- To w dużym stopniu efekt deprecjacji dolara, który ma za sobą rok najgorszy od trzynastu lat (względem PLN).

- Amerykańskie akcje mają za sobą dziewięć lat nieprzerwanej hossy; poprzednio zdarzyło się to jedynie w latach 90.

- Z punktu widzenia polskiego inwestora ubiegłoroczne zyski mocno ograniczyła jednak deprecjacja USD. „Złotówkowa” stopa zwrotu z S&P 500 okazała się … najsłabsza od dziewięciu lat.

- Stopa zwrotu z indeksu sWIG80 była o 24,2 pkt. proc. gorsza od stopy zwrotu z WIG20 – to wynik najsłabszy od dwunastu lat.

- WIG20 okazał się też lepszy niż mWIG40 – po raz pierwszy od pięciu lat.

- Mimo to mWIG40 odnotował szósty rok nieprzerwanej zwyżki.

- Sześć lat nieprzerwanego wzrostu ma za sobą również niemiecki DAX.

- W przypadku złota ubiegły rok był najlepszy od siedmiu lat – w ujęciu dolarowym. W przeliczeniu na PLN stopa zwrotu okazała się jednak ujemna i najsłabsza od czterech lat.