Bądź na bieżąco! Zapisz się na NEWSLETTER

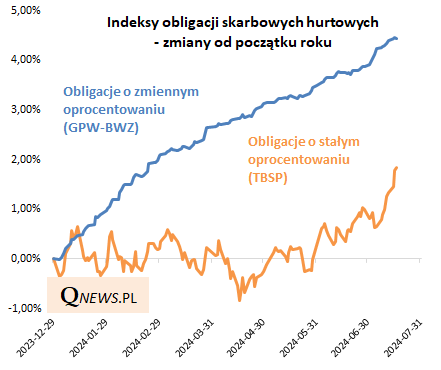

Opisywany przez nas wcześniej fenomen polegający na tym, że krajowe obligacje skarbowe mają zawsze (bardzo) udany lipiec, działa również i tym razem. Za półmetkiem lipca widać, że indeks obligacji hurtowych o stałym oprocentowaniu (TBSP), którego ten fenomen dotyczy w najbardziej wyrazisty sposób, dynamicznie przyspieszył zwyżkę, dla której kluczowym momentem było pokonanie technicznego poziomu oporu opisywanego na początku czerwca. TBSP coraz odważniej nadrabia tegoroczne zaległości względem swego krewniaka, indeksu obligacji o zmiennym oprocentowaniu.

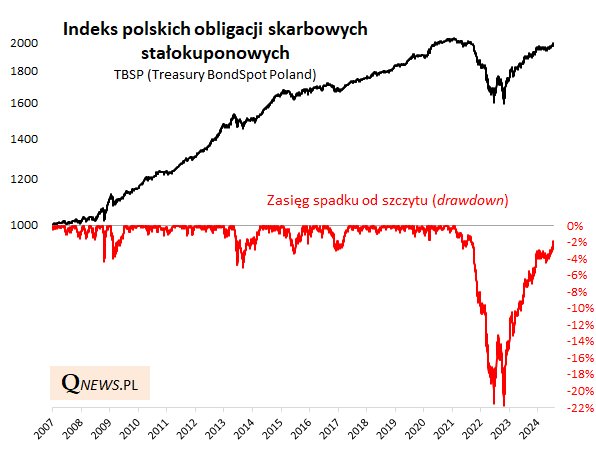

Nowe tegoroczne maksima TBSP to jednocześnie poziomy najwyższe od września 2021. Oznacza to, że indeks "stałokuponówek" wykonał kolejny krok na drodze do odrobienia całych strat z bezprecedensowej bessy z lat 2021-22, wywołanej przez agresywną serię podwyżek stóp procentowych w Polsce i na świecie. Przypomnijmy, że w najgorszym momencie tamta bessa przeceniła indeks o niespotykane dotąd na rynku obligacji 22 proc. Teraz to obsunięcie zmalało już poniżej 2 proc. - historyczny rekord ze stycznia 2021 jest więc coraz bliżej.

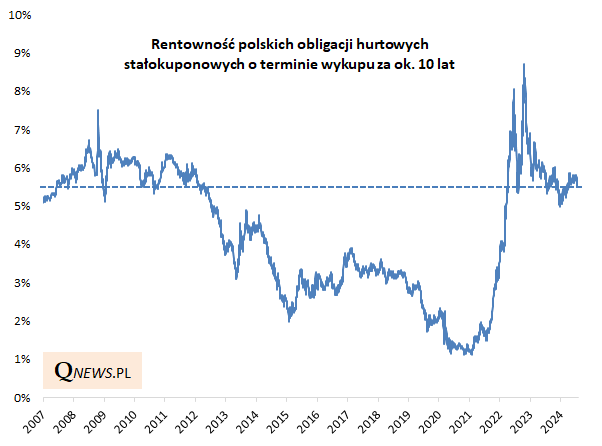

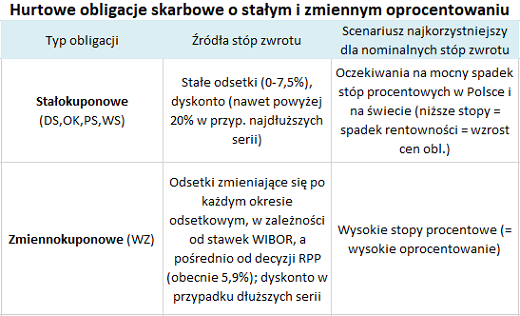

Oczywiście odrobienie przytłaczającej większości strat z czasów bessy ma też swoją cenę - rentowność np. benchmarkowych papierów 10-letnich zmalała z niemal 9 proc. osiągniętych w punkcie kulminacyjnym paniki do 5,53 proc. obecnie. Pocieszające jest, że owe ponad 5,5 proc. to ciągle wartość dość atrakcyjna, jak na całą dotychczasową historię. Poniżej tego pułapu rentowność skarbówek była wcześniej przez długi, ponad 9-letni okres od połowy 2012 do 2022. W tamtych czasach obecny poziom rentowności uznany zostałby za niezwykle "apetyczny".

Reasumując, obligacje stałokuponowe - niezaprzeczalnie segment całego rynku długu skarbowego charakteryzujący się największą zmiennością (co ma swoje zalety, jak i wady) - obudziły się z letargu z pierwszych miesięcy roku i nadrabiają zaległości, korzystając z tradycyjnie sprzyjającej sezonowości i oczekiwań na obniżki stóp procentowych na rynkach bazowych, w tym w USA i strefie euro. Wahania ich rentowności, wpływające na stopy zwrotu, są dość nieprzewidywalne na krótką metę, zaś z długoterminowego punktu widzenia poziom owej rentowności wydaje się ciągle dość wysoki.

Tomasz Hońdo, CFA, Quercus TFI S.A.