Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

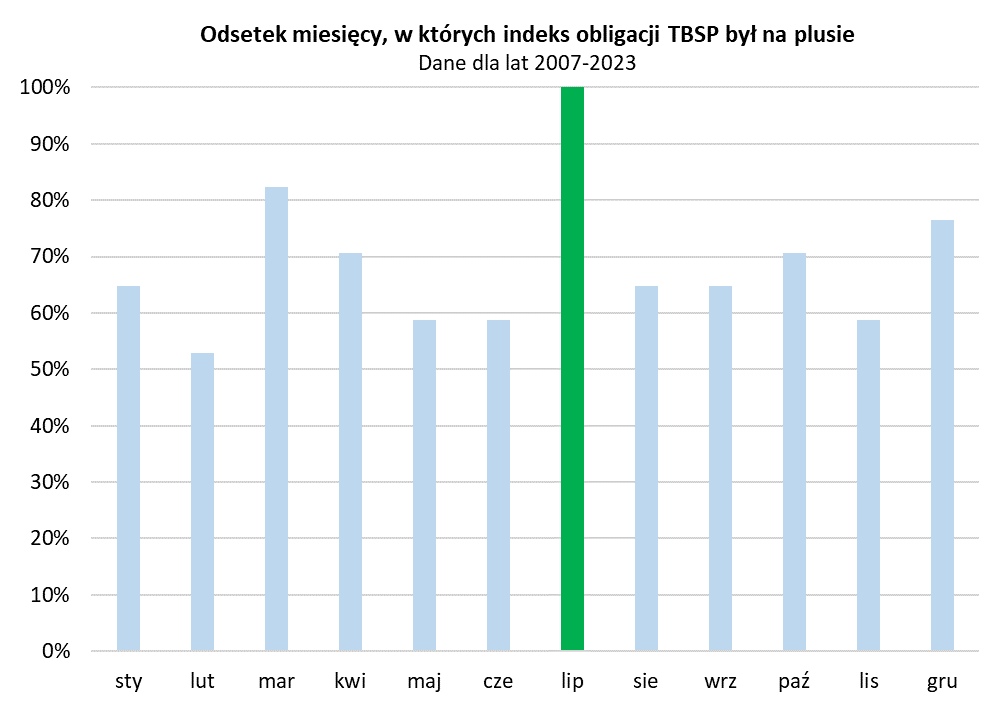

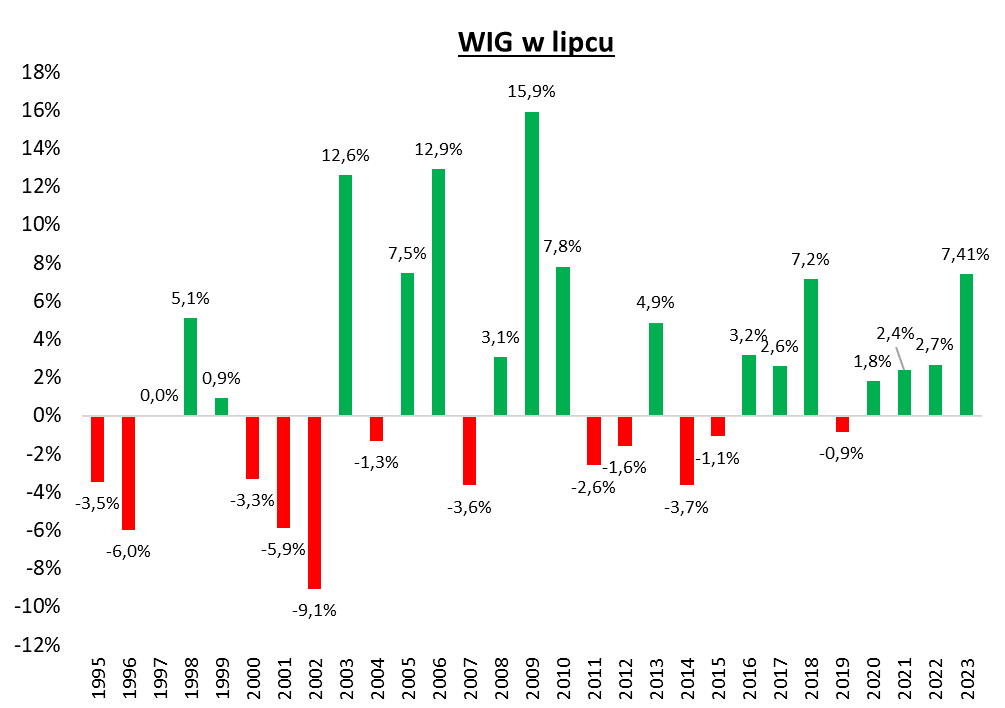

Lipiec był historycznie jedynym miesiącem roku, w którym indeks obligacji TBSP był zawsze na plusie. I to właśnie w lipcu osiągał, średnio rzecz biorąc, najwyższe stopy zwrotu. Z kolei dla WIG-u siódmy miesiąc roku był typowo ostatnim pozytywnym akcentem przed nadejściem sezonowej słabości.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Końcówka czerwca i zarazem półrocza to tradycyjnie ten punkt roku, w którym powracamy do analizy zależności sezonowych na rynkach. I co ciekawe, właśnie w tym punkcie roku szczególny akcent kładziemy wyjątkowo na krajowe obligacje skarbowe.

Papiery skarbowe zawsze na plusie

I to właśnie od obligacji rozpocznijmy rozważania. Dlaczego właśnie one tak szczególnie wyróżniają się pod względem sezonowym? Okazuje się, że w całej swej historii, sięgającej końcówki 2006 roku, indeks TBSP zawsze, bez wyjątku, notował w lipcu dodatnią stopę zwrotu. Co prawda w koszyku TBSP znajdują się wyłącznie papiery o stałym oprocentowaniu i zerokuponowe – a więc te o najwyższej zmienności wśród wszystkich „skarbówek” – ale wnioski można uogólnić na cały krajowy rynek długu ze względu na znaczenie tego segmentu.

Rys. 1. Lipiec, jako jedyny miesiąc, zawsze udany dla indeksu krajowych obligacji skarbowych

Źródło: Qnews.pl, GPW.

Pod tym względem z lipcem nie jest w stanie rywalizować żaden inny miesiąc roku. Drugi w rankingu marzec może się pochwalić nieco ponad 80 procentami przypadków na plusie.

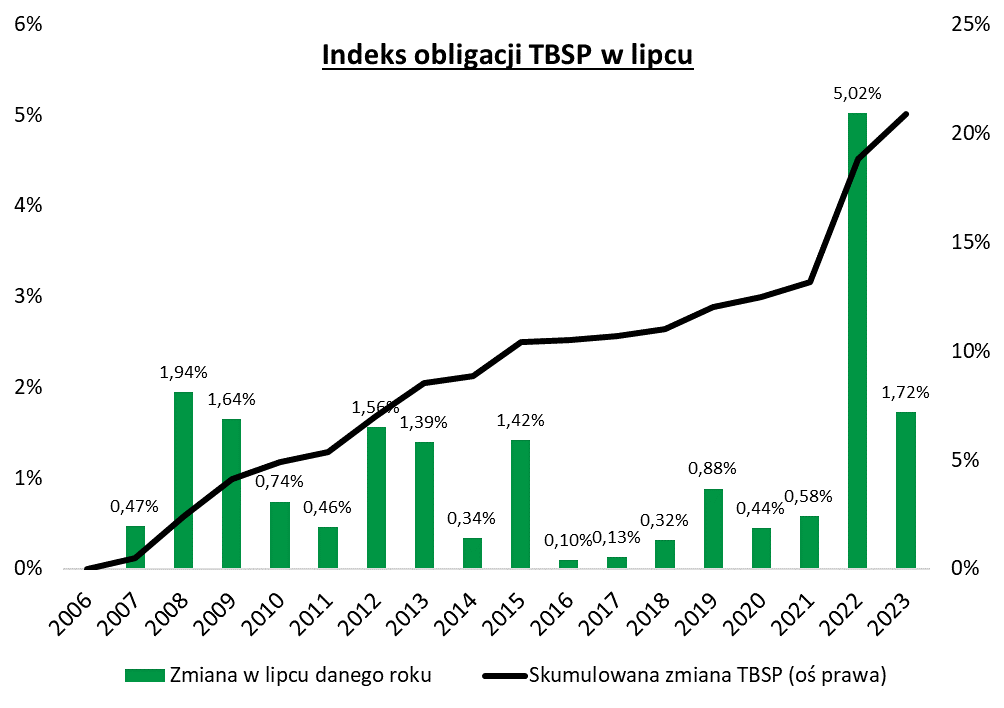

Warto podkreślić, że szczególnie imponujące były stopy zwrotu w ostatnich dwóch latach. W lipcu 2023 TBSP wypracował 1,72 proc., a w 2022 – gdy rynek obligacji otrząsał się z wcześniejszego szoku wywołanego przez serię podwyżek stóp procentowych – aż 5,02 proc.

Rys. 2. W ostatnich dwóch latach lipcowa hossa była wyjątkowo silna

Źródło: Qnews.pl, GPW.

Ogółem średnio w lipcu benchmark obligacji zyskiwał 1,1 proc. Pod tym względem przewaga nad innymi miesiącami jest jeszcze bardziej spektakularna. Drugi w kolejności styczeń przynosił średnio 0,56 proc. zarobku.

Zazwyczaj mniejsza podaż

Dlaczego nadchodzący miesiąc aż tak bardzo wyróżnia się na rynku skarbówek względem innych okresów roku? Tak jak to z zależnościami sezonowymi bywa, trudno tu o jednoznaczne wytłumaczenie. W grę wchodzić mogą po prostu typowo wakacyjne, pozytywne nastroje, ale są też bardziej konkretne czynniki. Sezon wakacyjny to często mniejsza podaż nowych papierów dłużnych (odwołane lub odchudzone przetargi). Jednocześnie w lipcu wykupywana jest zwykle któraś z dotychczasowych serii obligacji (w tym roku będzie to OK0724 o wartości 10,7 mld zł), co uwalnia nowe środki na zakup papierów na rynku.

Na zależności sezonowe ciekawie nakłada się obecne otoczenie monetarne. Stopniowo poszerza się grono banków centralnych, które rozpoczęły już obniżki stóp procentowych. Ostatnio koszt pieniądza obniżył znów Szwajcarski Bank Centralny, wcześniej po raz pierwszy w tym cyklu ścięły je EBC i Bank Kanady. Wiele wskazuje na to, że we wrześniu do tego grona może dołączyć też wreszcie amerykański Fed. Obniżki stóp na świecie to środowisko sprzyjające obligacjom stałokuponowym.

A co z rynkami akcji? Czy w ich przypadku również można dopatrzyć się tak silnych prawidłowości sezonowych?

Zacznijmy od tego, o czym pisaliśmy na początku maja, czyli „sell in May and go away”. Zwracaliśmy wtedy uwagę, że o ile – w duchu tej tradycyjnej giełdowej maksymy – okres od maja do września historycznie (średnio rzecz biorąc) był faktycznie słabszy na GPW niż pozostała część roku, to jednak w trakcie tej sezonowej słabości zdecydowanie pozytywnie wyróżniał się jeden miesiąc. Tym pozytywnym wyjątkiem był właśnie … lipiec.

Dla akcji lipiec to czwarty najlepszy miesiąc roku

Najwyraźniej optymistyczne wakacyjne nastroje udzielają się zwykle również inwestorom na krajowym rynku akcji, bo lipiec przynosił zwyżkę WIG-u średnio o 1,9 proc. (dane od 1995; gdyby skrócić badany okres do takiego samego, jak w przypadku TBSP – czyli od 2007, średnia wyniosłaby wyraźnie więcej: +2,7 proc.). Na GPW lipiec był historycznie czwartym najlepszym miesiącem roku.

Rys. 3. WIG w lipcu w większości przypadków rósł, czasem dość mocno

Źródło: Qnews.pl, GPW.

W porównaniu z obligacjami zasadnicza różnica jest natomiast taka, że dodatnie lipcowe stopy zwrotu z krajowych akcji nie cechowały się aż taką przewidywalnością, czy też pewnością, chociaż nie było też pod tym względem wcale tak źle. Przypadków z dodatnią zmianą WIG-u doliczyliśmy się od 59 proc. (długie dane od 1995) do 65 proc. (od 2007). Również pod tym względem lipiec był czwartym najlepszym miesiącem roku, a jednocześnie zdecydowanie „najpewniejszym” w całym, uznawanym za słaby, okresie od maja do września.

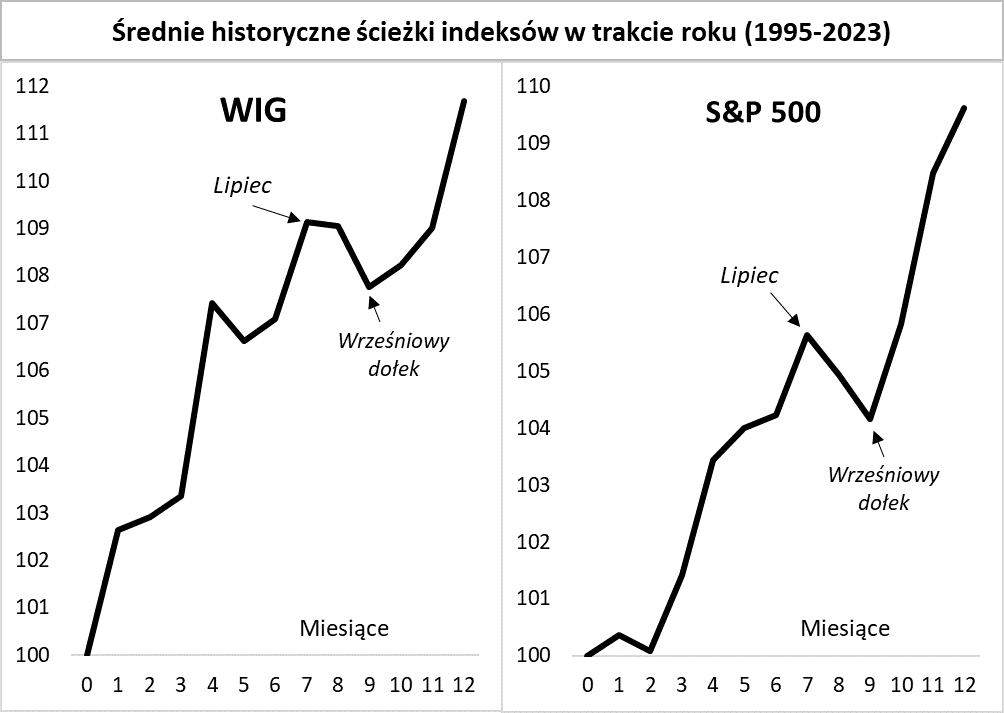

No właśnie, skoro znów przywołujemy zasadę „sell in May”, to warto jeszcze sprawdzić, w jakim punkcie całego roku plasuje się lipiec. Bez względu na to, czy spojrzymy na nasz WIG, czy też na amerykański S&P 500, siódmy miesiąc roku wyznacza na uśrednionej historycznej ścieżce lokalną górkę, po której nadchodzi najsłabszy sezonowo okres od sierpnia do września, który modelowo sprowadza indeksy do kilkumiesięcznych minimów.

Rys. 4. Modelowo lipiec wyznacza szczyt przed słabym sierpniem-wrześniem

Źródło: Qnews.pl, GPW, Bloomberg.

Przypomnijmy, że przed rokiem ta prawidłowość sprawdziła się 100-procentowo.

KONKLUZJE:

- Lipiec był historycznie jedynym miesiącem roku, w którym indeks obligacji stałokuponowych TBSP był zawsze na plusie (i który przynosił średnio najwyższą stopę zwrotu);

- Dla krajowych akcji lipiec był typowo ostatnim pozytywnym akcentem przed rozwinięciem się w pełni sezonowej słabości – WIG był w ok. 60 proc. przypadków na plusie w tym miesiącu.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.