Bądź na bieżąco! Zapisz się na NEWSLETTER

Nasza ostatnia analiza dotycząca rentowności obligacji deklasującej poziom oprocentowania lokat bankowych spotkała się z zainteresowaniem, jak i pytaniami Czytelników. Edukacyjny charakter naszego serwisu skłania tym bardziej do dalszego rozjaśnienia najważniejszego pojęcia z rynku długu, jakim jest rentowność do wykupu (w skrócie zwana po prostu rentownością), czyli YTM (yield to maturity). Potrzebna tu będzie szczypta obliczeń matematycznych.

Przede wszystkim rentowność to nie to samo, co oprocentowanie. Warto podkreślić to kluczowe rozróżnienie, bo nawet w poważnych opracowaniach można się czasem natknąć na błędne stosowanie zamiennie obu tych pojęć. Poziom rentowności zależy zarówno od oprocentowania, jak i tego czy dana obligacja notowana jest poniżej czy powyżej wartości nominalnej, po której zostanie wykupiona.

Weźmy przykład wymienionej we wspomnianej obligacji PS0424, podlegającej wykupowi za ok. dwa lata. Jej obecna rentowność, przekraczająca 6% w skali roku (do jej dokładnego wyliczenia przejdziemy za chwilę), nie oznacza, że papier ten będzie wypłacał co roku odsetki na poziomie ok. 6%. Rentowność to całkowita stopa zwrotu, wyrażona w skali roku, jaką uzyskamy, kupując obligację po obecnej cenie rynkowej, a potem inkasując odsetki oraz kwotę wykupu.

Dobra wiadomość jest taka, że poziom rentowności łatwo sprawdzić np. na stronie rynku hurtowego BondSpot lub też GPW Catalyst, gdzie dodatkowo można ją wyliczać dla dowolnej ceny.

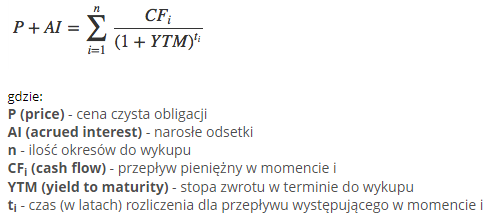

Warto jednak znać sam proces kalkulacji, by lepiej zrozumieć istotę pojęcia rentowności. Poniższy wzór być może wygląda odstraszająco na pierwszy rzut oka, ale omówmy go krok po kroku. Po lewej stronie formuły mamy cenę zakupu obligacji (P), uwzględniającą narosłe odsetki (AI). Po prawej stronie mamy zaś wszystkie tzw. przepływy pieniężne (CF), czyli odsetki oraz kwotę wykupu. Ważne, że owe przepływy są - zgodnie z tzw. zasadą wartości pieniądza w czasie - zdyskontowane, czyli przeliczone na wartość obecną za pomocą stopy dyskontowej. W tym przypadku ową stopą dyskontową jest właśnie YTM, czyli ... rentowność obligacji. Innymi słowy, rentowność jest to taka stopa dyskontowa, przy której obie strony równania są sobie równe (można to obliczyć za pomocą metody prób i błędów, lub też przy użyciu narzędzi arkuszu kalkulacyjnego).

Źródło: GPW Catalyst.

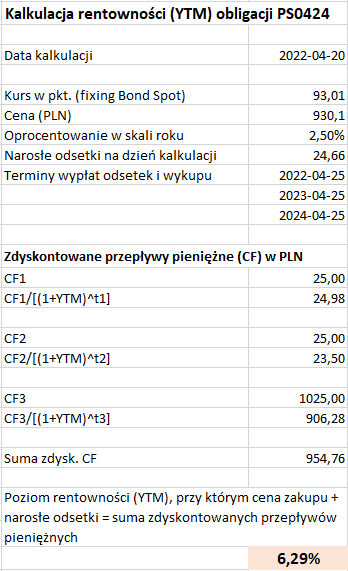

Wszystko to brzmi zapewne dość abstrakcyjnie, więc sięgnijmy po konkretny przykład wspomnianej już obligacji PS0424. Jej oprocentowanie to co prawda tylko 2,5% w skali roku, ale jest obecnie notowana na BondSpot ponad 7% poniżej wartości nominalnej. Nasze własne kalkulacje widoczne w poniższym arkuszu dają rentowność na poziomie 6,29%, co jest idealnie zgodne z danymi zawartymi w tabeli notowań BondSpot.

Dodajmy jeszcze tylko, że standardowo podawana rentowność, tak jak w naszym przykładzie, nie uwzględnia (niewielkiej zwykle) prowizji maklerskiej (która powiększa cenę zakupu) oraz tzw. podatku Belki (19%) - ale to drugie dotyczy również np. oprocentowania lokat bankowych.

Chociaż powyższe obliczenia dotyczą konkretnej, przykładowej obligacji, to przybliżone tu pojęcie rentowności jest adekwatne również dla całych koszyków obligacji oraz funduszy dłużnych.

Reasumując, rekordowo przecenione na rynku obligacje stałokuponowe, to temat z jednej strony bolesny, a z drugiej też coraz bardziej obiecujący na przyszłość. Warto znać od strony warsztatowej najważniejsze pojęcie rynku długu, jakim jest rentowność do wykupu.

Tomasz Hońdo, Quercus TFI S.A.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.