Tomasz Hońdo

Starszy Ekonomista Quercus TFI S.A.

Bierzemy pod lupę trzy ważne sygnały: pierwszą podwyżkę stóp, podwojenie wartości WIG-u, wyhamowanie zwyżki globalnego barometru gospodarczego. Historyczne ścieżki po takich sygnałach dają obraz nieco bardziej kapryśnej koniunktury w kolejnych kilkunastu miesiącach.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Jedną z charakterystycznych cech naszych analiz jest systematyczne odwoływanie się do historii i poszukiwanie odpowiedzi na pytanie co dany sygnał rynkowy oznaczał w przeszłości dla indeksów giełdowych. Takie podejście zaowocowało choćby bezpośrednio po pandemicznym krachu w marcu 2020, gdy pokazywaliśmy, że po podobnych pod względem tempa i zasięgu załamaniach WIG potem przeżywał nie lada hossę.

W ostatnim czasie mamy do czynienia z kilkoma ciekawymi zupełnie nowymi sygnałami rynkowymi i okołorynkowymi, które również wzięliśmy pod lupę pod kątem historycznych zależności.

Sygnał nr 1 – pierwsza podwyżka stóp

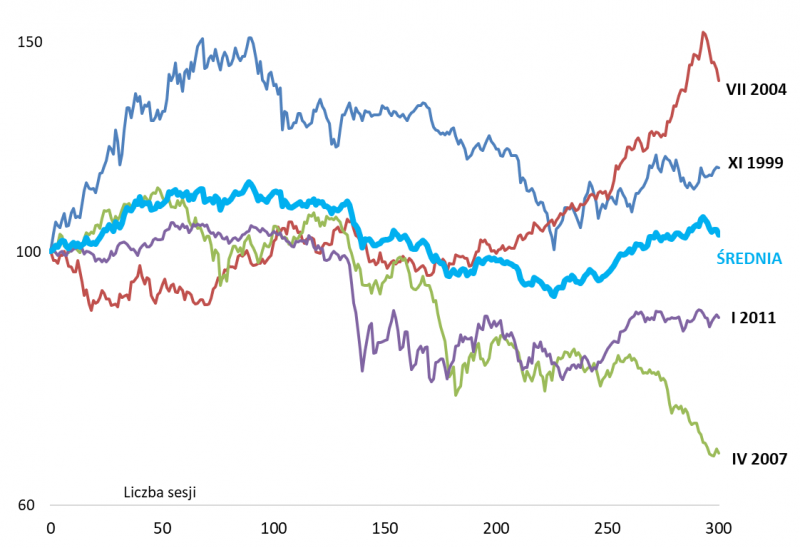

Już tydzień temu pisaliśmy o implikacjach związanych z pierwszą od dziewięciu lat podwyżką stóp procentowych w naszym kraju. Powróćmy jeszcze na chwilę do tej kwestii. Na pierwszym wykresie pokazujemy dokładne ścieżki, po jakich poruszał się WIG po pojawieniu się sygnału w postaci pierwszej od dłuższego czasu podwyżki stóp. Z taką sytuacją na przestrzeni ćwierćwiecza mieliśmy do czynienia dotąd cztery razy (listopad 1999, lipiec 2004, kwiecień 2007, styczeń 2011). Na pierwszym wykresie pokazujemy zarówno poszczególne historyczne ścieżki WIG-u, jak i ich uśrednienie.

Rys. 1. Co działo się z WIG po pierwszej od dawna podwyżce stóp procentowych w Polsce?

Źródło: Qnews.pl, GPW, NBP.

Podsumowując tę kwestię, o której szerzej pisaliśmy przed tygodniem, pierwsza podwyżka stóp nie oznaczała średnio rzecz biorąc natychmiastowego końca hossy, ale po ok. 90 sesjach (nieco ponad czterech miesiącach) uśredniona ścieżka zaczyna zakręcać powoli w dół.

Sygnał nr 2 – podwojenie wartości WIG-u

W jednym z ostatnich komentarzy wzięliśmy pod lupę prosty statystyczny fakt, jakim było podwojenie wartości WIG-u w porównaniu z dnem korona krachu. Na przestrzeni ćwierćwiecza z podobnym sygnałem w postaci zwyżki o 100 proc. od punktu kulminacyjnego bessy mieliśmy do czynienia w marcu 1996, lutym 2000, styczniu 2004 i marcu 2010. Najbardziej pesymistyczny scenariusz przyniósł rok 2000, gdy po paru miesiącach po podwojeniu wartości WIG zaczął osuwać się coraz niżej i niżej, rozpoczynając bessę. Z kolei najbardziej pozytywny wariant to (najstarszy) przypadek z roku 1996, gdy indeks miał przed sobą jeszcze bardzo silną zwyżkę.

Czytaj też: Podwojenie wartości WIG-u to nie musi być koniec hossy

Uśrednienie czterech historycznych ścieżek po podwojeniu wartości daje w miarę optymistyczną wizję rozwoju wydarzeń, wg której WIG mimo naturalnych korekt po drodze powinien w przyszłym roku ciągle bić rekordy wszech czasów. Warto tu wszakże podkreślić, że wykluczenie z tego porównania wspomnianego najstarszego przypadku (1996) zdecydowanie spłaszczyłoby uśrednioną ścieżkę.

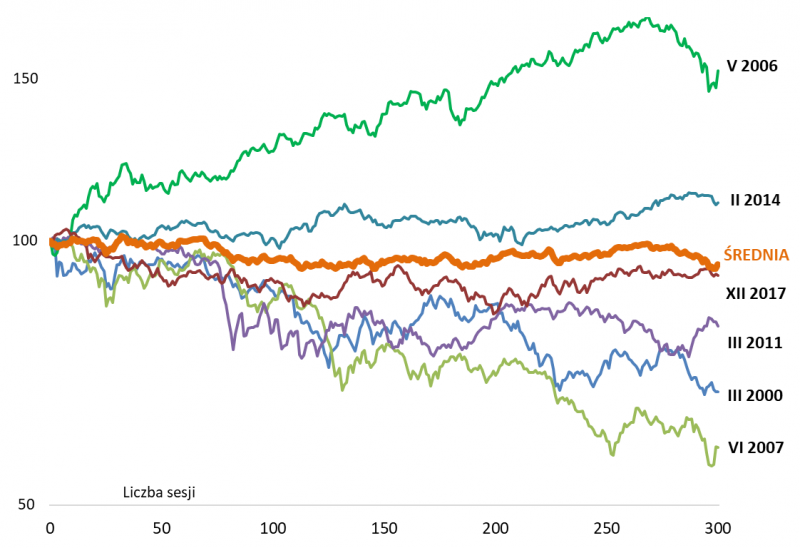

Sygnał nr 3 – wyhamowanie globalnego barometru

Na temat postępującej zadyszki w gospodarkach pisaliśmy obszernie już pod koniec sierpnia. Spośród omówionych wtedy wskaźników makroekonomicznych jeden właśnie doczekał się aktualizacji za wrzesień. Chodzi o liczony przez OECD globalny wskaźnik wyprzedzający koniunktury (Total Composite Leading Indicator). Wg opublikowanego w ostatnim tygodniu odczytu ten monitorowany przez nas od lat barometr ekonomiczny niemal przestał rosnąć. Miesięczna zmiana we wrześniu wyniosła … +0,01 pkt., co jest tempem wzrostu najsłabszym od … kwietnia 2020, gdy CLI po raz ostatni zaliczył spadek.

Rys. 2. Co działo się po wyhamowaniu tempa wzrostu OECD-owskiego globalnego wskaźnika wyprzedzającego koniunktury niemal do zera?

Źródło: Qnews.pl, GPW, OECD.

Na przestrzeni ćwierćwiecza podobnych sygnałów (wyhamowanie tempa wzrostu w okolice zera, a zarazem do poziomu najniższego od co najmniej 12. miesięcy) odnotowaliśmy do tej pory sześć. W tej grupie zdecydowanie na plus wyróżnił się przypadek z 2006 roku, kiedy to WIG zupełnie nie przejął się schładzaniem się globalnej koniunktury. Przyczyna była prosta – zadyszka okazała się przejściowa, a po niej CLI powrócił do silnego trendu zwyżkowego, który miał potrwać aż do połowy 2007 r.

Pozostałe historyczne przypadki – a więc zdecydowana większość (5/6) – dają jednak dużo mniej optymistyczny obraz sytuacji. Dwa z nich (2000, 2007) pojawiły się praktycznie tuż przed nadejściem bessy na GPW, a dwa kolejne (2011, 2017) zwiastowały większe korekty spadkowe.

Nic zatem dziwnego, że uśrednienie tych wszystkich przypadków jest skrzywione raczej w kierunku negatywnym. W świetle tych rezultatów wypada powtórzyć tezę, o której pisaliśmy pod koniec sierpnia – groźba zadyszki w gospodarkach pozostaje czynnikiem ryzyka dla krajowego rynku akcji w horyzoncie wielomiesięcznym.

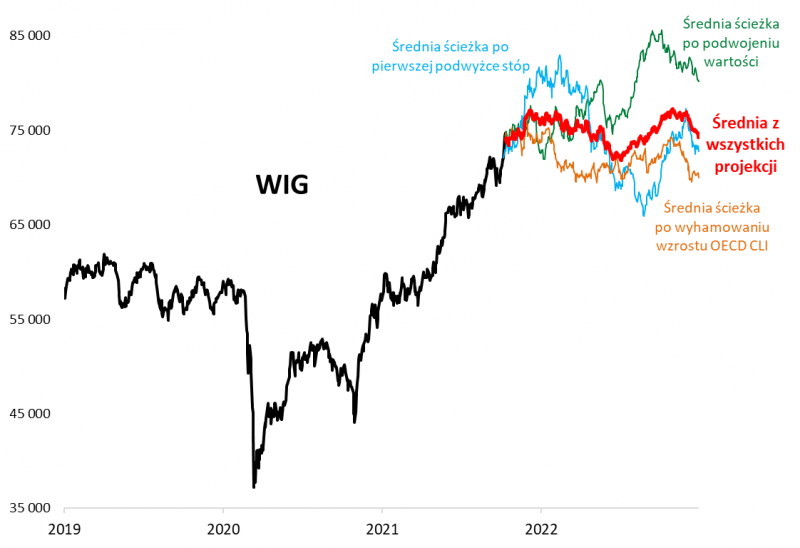

Trzy w jednym

Opisaliśmy trzy różne projekcje wynikające z zupełnie odmiennego sposobu analizowania sytuacji (polityka monetarna, statystyka, analiza makroekonomiczna). Pojawia się pytanie – jaki obraz wyłoni się, gdy spróbujemy je uśrednić? Na to pytanie odpowiada trzeci wykres. Pokazujemy na nim zarówno jakie perspektywy wynikają dla WIG-u zarówno z poszczególnych podejść, jak i z uśrednionej ścieżki („trzy w jednym”).

Dobra wiadomość jest taka, że projekcje traktowane jako całość dają szansę na kontynuację hossy w końcówce roku. Gorsza wiadomość to z kolei niezbyt euforyczny obraz przyszłego roku, na który według omawianych projekcji składać się mogą raczej wzloty i upadki (wysoka zmienność) niż jednoznaczna hossa.

Rys. 3. Uśrednienie trzech różnych projekcji wartości WIG-u

Źródło: Qnews.pl, GPW, NBP, OECD.

Wszystko to pokazuje, że następne kilkanaście miesięcy na GPW może być bardziej problematyczne niż do tej pory ze względu na czynniki takie jak zacieśnianie polityki monetarnej (które dopiero się zapewne zaczyna) zarówno w Polsce jak i w USA (już w listopadzie można oczekiwać ogłoszenia „taperingu”, czyli wygaszania QE, które ma być też wstępem do podwyżek stóp) czy też sygnały wysyłane przez wskaźniki wyprzedzające koniunktury.

Należy jednocześnie podkreślić, że opisane tu projekcje nie są sztywnymi scenariuszami. Wraz z pojawianiem się nowych sygnałów będziemy aktualizować historyczne ścieżki. Przykładowo takim nowym sygnałem, kasującym ten omówiony tutaj, byłaby druga podwyżka stóp przez RPP. Jeśli chodzi zaś o globalny wskaźnik koniunktury, nowym sygnałem byłoby albo ponowne przyspieszenie tempa wzrostu (wydźwięk byłby pozytywny, przesuwający projekcję w górę), albo też spadek CLI (przesuwający projekcję w dół). Walorem prezentowanego tu podejścia jest zatem elastyczność.

Reasumując, w tym miesiącu mieliśmy do czynienia z trzema charakterystycznymi sygnałami z trzech różnych sfer: pierwszą od lat podwyżką stóp procentowych, podwojeniem wartości WIG-u po krachu, niemal całkowitym wyhamowaniem tempa wzrostu globalnego barometru OECD. Dwuetapowe uśrednienie ścieżki WIG-u po takich sygnałach w przeszłości daje szansę na kontynuację hossy w IV kwartale, ale zarazem maluje obraz dużo bardziej zmiennego 2022 roku.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.