Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Po ostatniej przecenie można oczekiwać stóp zwrotu z S&P 500 rzędu 4% w skali roku na przestrzeni najbliższych 8-10 lat, przy czym prognozy dotyczące krótszego horyzontu pozostają niejasne – wynika z naszego sprawdzonego historycznie modelu. Ewentualna kontynuacja wyprzedaży podniosłaby szacunki.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Kolejna mocna fala spadkowa na Wall Street – najważniejszym rynku akcji na świecie – wywołała lawinę przeciwstawnych komentarzy i scenariuszy. Począwszy od tych najbardziej negatywnych, według których ostatnie spadki w połączeniu z tymi z lutego zaczynają tworzyć większą formację konsolidacji, która będzie wstępem do wielomiesięcznej, głębokiej bessy, dyskontującej nadejście recesji. A skończywszy na tych najbardziej optymistycznych, według których spadki, to po prostu kolejna korekta w ramach hossy, a impulsem do jej zakończenia będzie sprzyjający sezon roku oraz powracająca od listopada fala buybacków.

Nie będziemy w tym miejscu opowiadać się po którejkolwiek stronie rynkowej dyskusji. Chcemy jednak pokazać co spadki na Wall Street mogą oznaczać dla przyszłych, długoterminowych stóp zwrotu. A przez słowo „mogą” rozumieć tu będziemy nie nasze subiektywne „wywody”, lecz bardzo konkretne narzędzie, sprawdzone historycznie.

Kilkakrotnie pisaliśmy już o tym, że współczynnik wartości akcji w USA do wartości wszystkich aktywów finansowych pozwalałby historycznie zadziwiająco precyzyjnie prognozować przyszłe stopy zwrotu, szczególnie w dłuższym, wieloletnim horyzoncie inwestycyjnym.

Czas znów sięgnąć po to narzędzie, by pokazać kwestie takie jak: (a) w jakim punkcie są akcje na Wall Street jeśli chodzi o oczekiwane stopy zwrotu, (b) co konkretnie mógłby oznaczać spadek notowań do niższych poziomów?

Zacznijmy od złych wieści. Omawiany współczynnik, mimo wyraźnego spadku, pozostaje relatywnie wysoko. Nie ma z pewnością żadnych podstaw, by argumentować, że akcje w USA są tanie. Od poziomu z dołka bessy w 2009 roku – kiedy wyceny walorów były wręcz ekstremalnie atrakcyjne – nasz współczynnik dzieli prawdziwa przepaść. Mówienie o wielkiej okazji inwestycyjnej za oceanem na obecnym etapie jest nieuprawnione.

Rys. Kluczowy dla przyszłych stóp zwrotu współczynnik obniżył się, ale pozostaje relatywnie wysoko

Źródło: Qnews.pl, Philosophicaleconomics.com, Federal Reserve.

Ale nie popadajmy też w pułapkę krótkoterminowych prognoz. Zauważmy, że po bardzo podobnym spadku współczynnika w lecie 1998 roku (kryzys rosyjski) potem … powróciła gwałtowna hossa, która wywindowała wskaźnik do jeszcze dużo wyższych pułapów.

Nie oznacza to wszakże, że współczynnik nie zawiera w sobie żadnych użytecznych informacji. Wręcz przeciwnie, nawet jeśli historycznie niekoniecznie nadawał się on do krótkoterminowego timingu, to świetnie sprawdzał się w roli prognostyka dla wieloletnich stóp zwrotu.

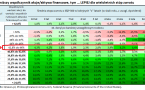

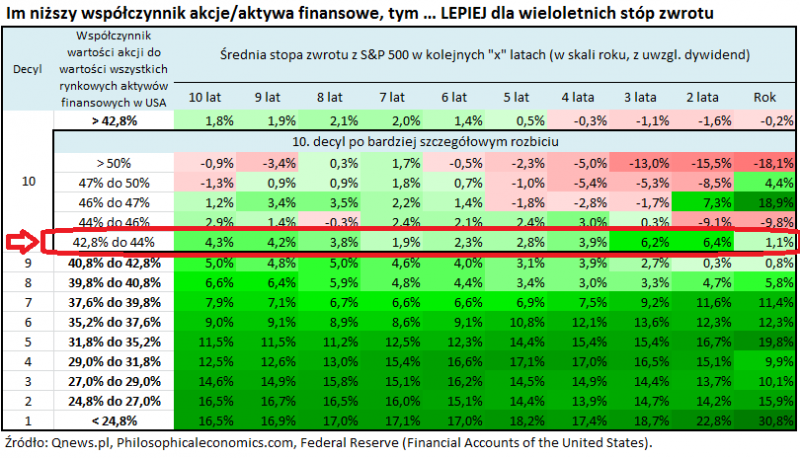

Fenomen ten obrazujemy w pierwszej tabeli. Historyczne wartości współczynnika podzieliliśmy – zgodnie z procedurą standardowo stosowaną w naukowych opracowaniach dotyczących inwestowania – na tzw. decyle (posortowane „dziesiątki” zawierające równą liczbę przypadków).

Widać wyraźnie, że w im niższym decylu plasował się omawiany współczynnik, tym lepiej było dla przyszłych zysków, szczególnie w horyzoncie wieloletnim. Swą największą moc prognostyczną wskaźnik ujawniał w przypadku okresów 8-letnich i dłuższych – tutaj zależność między poziomem współczynnika, a przyszłymi zyskami jest niemal perfekcyjnie liniowa, ale również w przypadku krótszych okresów daje pewne wyobrażenie o możliwym zakresie stóp zwrotu.

No dobrze, ale powróćmy do chwili obecnej. Aktualnie szacujemy, że współczynnik plasuje się ciągle w najwyższym, dziesiątym decylu, choć jest już bardzo blisko granicy dziewiątego (to jedynie nasz szacunek, bo dane Fedu pozwalające obliczać wskaźnik publikowane są tylko raz na kwartał, i to ze sporym opóźnieniem). Szacowana przez nas aktualna wartość to ponad 43 proc.

Rzut oka do tabeli pozwala natychmiast zorientować się, co ten pułap może oznaczać dla przyszłych stóp zwrotu. Dobra wiadomość jest taka, że w tym miejscu w tabeli nie widać złowrogiej czerwieni, zapowiadającej ujemne wyniki w horyzoncie wieloletnim. Ale rewelacyjnych perspektyw też próżno tu szukać. Można orientacyjnie szacować, że w horyzoncie 8-10 lat indeks S&P500 powinien przynosić stopę zwrotu rzędu 4 proc. w skali roku (z uwzględnieniem reinwestycji dywidend). To nie jest rezultat ani tragiczny (bo daje niewielką premię względem obligacji), ani też szczególnie atrakcyjny.

Nasza tabela ma tę wielką zaletę, że pozwala zauważyć, że ewentualne dalsze spadki na Wall Street oznaczałyby nie przysłowiowy koniec świata, którym lubią straszyć mass-media w trakcie mocnych spadków, lecz stopniowe uatrakcyjnienie akcji, prowadzące do poprawy oczekiwanych, przyszłych stóp zwrotu. To niezwykle ważna obserwacja. W chwilach takich jak to, co ostatnio dzieje się na rynkach akcji, tego rodzaju chłodna kalkulacja pozwala walczyć ze zgubnym wpływem emocji. Emocje każą często kupować, gdy jest drogo, i sprzedawać, gdy jest tanio. Nasze narzędzie pozwala rozprawić się z tym zagadnieniem.

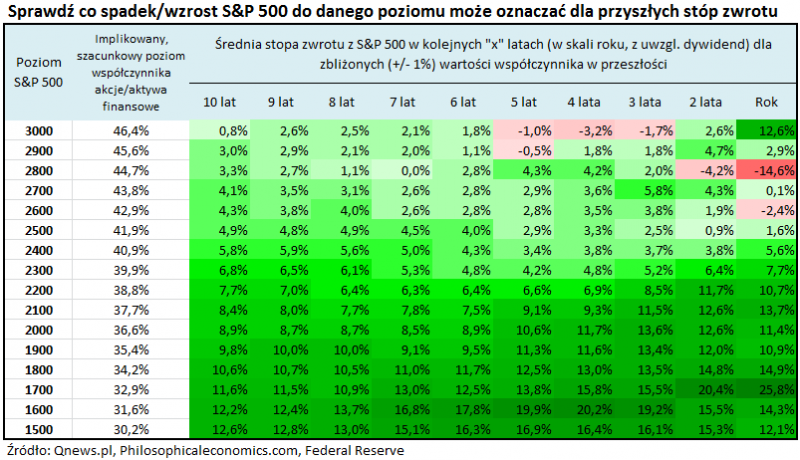

W tym miejscu pojawia się techniczny problem: jak przełożyć wartości omawianego współczynnika na konkretne poziomy S&P 500? Nie jest to możliwe w sposób bezpośredni i precyzyjny, ale z naszej analizy wynika, że można pokusić się o pewne szacunki, które prezentujemy w drugiej tabeli. To swoista mapa ewentualnej bessy, mająca za zadanie odpowiedzieć na pytanie: co by było, gdyby S&P 500 spadł dużo niżej niż obecnie (lub urósł z obecnych poziomów)? Każde kolejne 100 pkt. w dół oznaczałoby stopniową poprawę oczekiwanych, przyszłych stóp zwrotu – i to można uznać za esencję długoterminowego inwestowania.

Reasumując, według sprawdzonego historycznie modelu akcje na Wall Street dzięki ostatniej przecenie stały się nieco bardziej atrakcyjne z długoterminowego punktu widzenia. Przyszłe stopy zwrotu szacujemy z tego punktu na ok. 4 proc. w skali roku w horyzoncie 8-10 lat. To oczywiście jeszcze nie jest prawdziwa okazja inwestycyjna. Kiedy taka okazja się pojawi – niekoniecznie już teraz, bo na krótką metę prognozy są niejednoznaczne – warto będzie mieć odpowiedni zapas gotówki i dyscyplinę emocjonalną, by ją „złapać”.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.