| Tomasz Hońdo |

| Starszy Analityk Quercus TFI S.A. | |

| tomasz.hondo@quercustfi.pl |

W serii ostatnich analiz starałem się pokazać, że modelowo obecna faza cyklu koniunkturalnego bardzo sprzyja polskiemu rynkowi akcji. Rekordowo niskie stopy procentowe plus pierwsze oznaki wychodzenia gospodarki z cyklicznego dołka – w przeszłości to była recepta na hossę na GPW. Dlaczego zatem, zamiast ustanawiać wielomiesięczne maksima, WIG w tym roku jest na minusie?

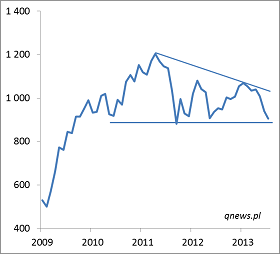

Jedna z przyczyn to z pewnością obawy przed demontażem OFE – rząd pod hasłem „reformy” systemu emerytalnego od wielu miesięcy funduje inwestorom dużą niepewność co do skali i sposobu nacjonalizacji pieniędzy przyszłych emerytów. Jeśli wygra któryś ze scenariuszy związanych z dużym odpływem środków OFE, to będziemy mieli zapewnioną podaż akcji na lata. Do tych czynników typowo lokalnych dochodzi niestety w tym roku czynnik globalny – słabość rynków wschodzących. Właśnie tej kwestii warto się przyjrzeć dokładniej. Na giełdach tak kluczowych krajów jak Chiny czy Brazylia panuje regularna bessa. Oczywiście nie wszystkie rynki wschodzące są tak słabe, ale zbiorczy indeks MSCI Emerging Markets potwierdza, że średnio rzecz biorąc koniunktura pozostawia wiele do życzenia. Indeks ten w ostatnich miesiącach „zawinął” w kierunku dołka z 2011 r.

Rys. 1. Indeks MSCI Emerging Markets

W tej sytuacji pojawia się kluczowe pytanie: jak długo jeszcze rynki wschodzące będą razić słabością? W poszukiwaniu odpowiedzi na to pytanie, zacznijmy od wykresu porównującego zmiany indeksów MSCI w dłuższym okresie.

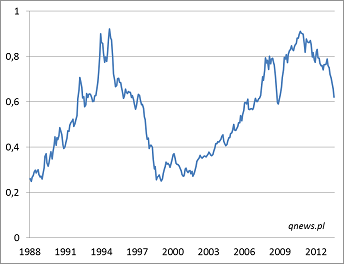

Rys. 2. Wskaźnik siły relatywnej rynków wschodzących względem rozwiniętych

To co od razu rzuca się w oczy na wykresie wskaźnika siły relatywnej (oblicza się go, dzieląc przez siebie wartości indeksów), to wielki, długofalowy cykl. O ile w latach 1988-1994 oraz 2001-2010 rynki wschodzące były mocne w porównaniu z rozwiniętymi, to pomiędzy tymi okresami raziły słabością, a powodem były rozmaite kryzysy finansowo-gospodarcze przetaczające się niczym plaga przez te kraje (m.in. kryzys azjatycki i rosyjski). Analiza tego wykresu nie prowadzi do optymistycznych wniosków. Skoro cykl miał dotąd tak regularny kształt, to spadek wskaźnika siły relatywnej trwający od jesieni 2010 r. może stanowić dopiero początek kłopotów rynków wschodzących. Końca cyklu spadkowego można upatrywać dopiero wraz ze zniżką wskaźnika do dołków z lat 1998-2001. To oczywiście nie jest dobra wiadomość dla polskiego rynku akcji.

Takiego scenariusza nie da się wykluczyć, choć jednocześnie istnieją pewne argumenty przemawiające za tym, że cykl słabości rynków wschodzących jest już znacznie bardziej zaawansowany, niż wynikałoby to z wykresu wskaźnika siły relatywnej. Jeśli w miejsce bezwzględnej wartości indeksów MSCI przyjmiemy wskaźniki wyceny, to wnioski okazują się nieco inne. Według analityków banku J.P. Morgan wskaźnik cena/zysk dla akcji z rynków wschodzących (bazujący na zyskach spółek prognozowanych na najbliższe 12 miesięcy) jest o już ok. 30% niższy od wartości C/Z dla rynków rozwiniętych. Z podobną sytuacją inwestorzy mieli do czynienia na przełomie lat 1997/1998, a więc już w końcowym etapie spadku wspomnianego wcześniej wskaźnika siły relatywnej.

Innymi słowy w ujęciu historycznym akcje z rynków wschodzących stały się już względnie tanie, a to powinno z czasem zaowocować stopniowym napływem kapitałów. O ile oczywiście nie dojdzie do wielkich kryzysów takich jak azjatycki w 1997 r. (kiedy to zadłużone kraje z Tajlandią i Indonezją na czele przeżyły załamanie kursów walutowych). J.P. Morgan pociesza, że fundamenty rynków wschodzących są obecnie mocniejsze niż wówczas. Przykładowo o ile w 1997 r. deficyt obrotów bieżących wynosił średnio 0,5% PKB, to w minionym roku zanotowano dla odmiany nadwyżkę w wysokości 1,2% PKB.

Pod uwagę trzeba też wziąć interakcje między gospodarkami rynków wschodzących i rozwiniętych. Jeśli strefa euro zacznie wreszcie wychodzić z dołka (a na to wskazują ostatnie odczyty wskaźników PMI), to ożywienie za sprawą eksportu powinno pomóc także gospodarkom słabiej rozwiniętym.

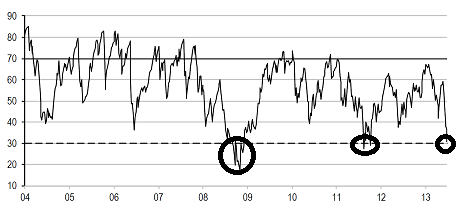

Analitycy J.P. Morgan zwrócili uwagę na jeszcze jedną kwestię. Ich zdaniem rynki wschodzące są wyprzedane. Popularny wskaźnik analizy technicznej – RSI – dotarł już do strefy wyprzedania. Poprzednio z takim wydarzeniem mieliśmy do czynienia na jesieni 2011 r. oraz na jesieni 2008 r. Pierwsze efekty tego już widać - w ostatnich dniach notowania na rynkach wschodzących zaczęły się mocno odbijać.

Rys. 3. Wskaźnik RSI dla indeksu rynków wschodzących

źródło: J.P. Morgan

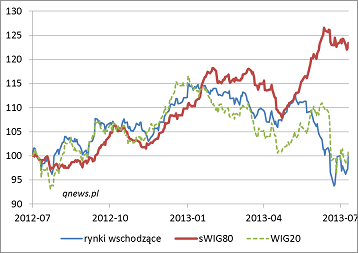

Na koniec powróćmy jeszcze na nasze lokalne podwórko. Zobaczmy, czy wszystkie segmenty polskiego rynku akcji są tak samo wrażliwe na słabą koniunkturę na emerging markets.

Rys. 4. Zmiany indeksów od początku lipca 2012 r.

Rzut oka na wykres pozwala szybko zorientować się w sytuacji. Kursy dużych spółek, reprezentowane przez WIG20, rzeczywiście gonią za spadającymi rynkami wschodzącymi (czemu notabene towarzyszy osłabianie się złotego – to dowód na wycofywanie się globalnego kapitału). To nie dziwi, bo polski rynek od lat jest tradycyjnie „wrzucany do jednego worka” z innymi emerging markets. Z kolei kursy małych i średnich spółek, reprezentowanych przez indeks sWIG80 w pewnym momencie zdecydowanie zerwały jednak więź z indeksem rynków wschodzących i poszybowały w górę. Tutaj więc jednak wszystko odbywa się zgodnie z modelowym scenariuszem wspomnianym na początku. Kursy małych i średnich spółek korzystają ze sprzyjających warunków, czyli niskich stóp procentowych i perspektywy wyjścia gospodarki z cyklicznego dołka. Ostatnia korekta nie przekreśliła pozytywnej tendencji.

KONKLUZJE:

- dekoniunktura na wschodzących rynkach akcji hamuje hossę na GPW;

- najbardziej z powodu słabej kondycji emerging markets cierpią akcje dużych polskich spółek, natomiast kursy małych i średnich firm są – mimo ostatniej korekty – w trendach wzrostowych;

- akcje na rynkach wschodzących są już relatywnie tanie, a wskaźniki techniczne sygnalizują wyprzedanie – a to może zwiastować poprawę koniunktury.

Zachęcamy do zapisania się na NEWSLETTER, w którym regularnie powiadamiamy o najnowszych artykułach na qnews.pl.

Przypominamy też o konkursie z nagrodami - tylko do końca lipca!