Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

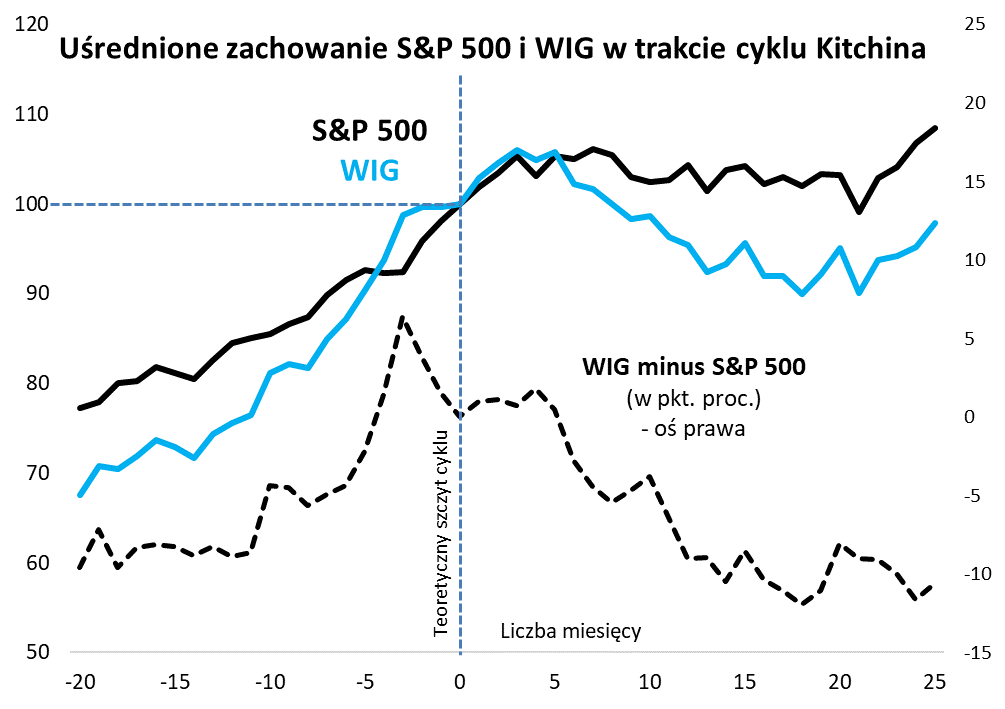

Średnio rzecz biorąc, polskie akcje drożeją mocniej niż amerykańskie przez większą część wzrostowej fazy cyklu Kitchina, ale za to zaczynają się spisywać słabiej na krótko przed wejściem w fazę spadkową. Ta druga faza na Wall Street jest bardziej „płaska” w porównaniu z GPW. To nasze najnowsze odkrycia w badaniach nad cyklem giełdowym.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Nasz artykuł sprzed tygodnia na temat przebiegu tzw. cyklu Kitchina (w przybliżeniu obejmującego średnio 40-41 miesięcy) odnosił się wyłącznie do polskich akcji, więc pojawiły się naturalne pytania to, czy kwestia ta dotyczy również Wall Street. Spróbujmy na nie odpowiedzieć. Przypomnijmy, że pretekstem do rozłożenia cyklu Kitchina na czynniki pierwsze jest fakt, że w listopadzie przypada teoretyczny szczyt tego cyklu.

To samo ćwiczenie statystyczne, jakie wykonaliśmy przed tygodniem w odniesieniu do WIG-u, tym razem przeprowadźmy w przypadku amerykańskich akcji, reprezentowanych przez indeks S&P 500.

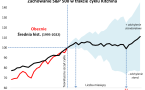

Rys. 1. Cykl Kitchina na Wall Street – mniej wyrazisty, ale jednak obecny

Źródło: Qnews.pl, S&P Global.

Już na pierwszy rzut oka widać, że amerykański benchmark nie ulega na ogół aż tak silnym cyklicznym wahaniom, jak to ma w zwyczaju omówiony przed tygodniem WIG. Element cykliczny wydaje się tu być (przynajmniej patrząc na dane za ostatnie trzy dekady) relatywnie słabszy, natomiast element długoterminowy (trend wzrostowy) wydaje się relatywnie silniejszy niż na GPW.

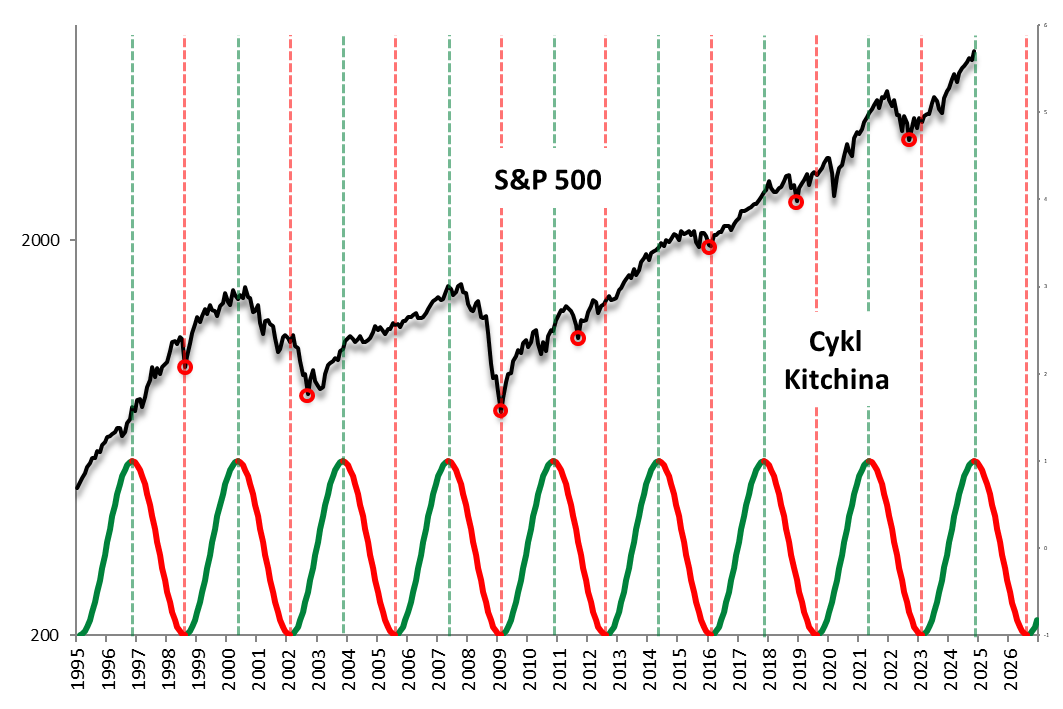

Statystyki mniej negatywne…

Z zamieszczonej przed tygodniem tabeli wynikało, że w niemal wszystkich historycznych przypadkach WIG był na minusie w okresie od teoretycznego terminu szczytu cyklu Kitchina do teoretycznego dołka. Średnio (z wyjątkiem nietypowych lat 2003-04) WIG tracił w trakcie fazy spadkowej 20 proc. Na Wall Street te statystyki wyglądają dużo mniej negatywnie. Spora część historycznych przypadków była na dwucyfrowym … plusie, a średnia zmiana (bez lat 2003-04) wyniosła -3 proc.

Wyraźnie mniej negatywne niż na GPW są też statystyki dotyczące zmian S&P 500 od teoretycznego szczytu do rzeczywistego dołka (-13 proc. versus -31 proc.) oraz od rzeczywistego szczytu do rzeczywistego dołka (-25 proc. versus -38 proc.).

… ale na ogół jakaś słabość się jednak pojawiała

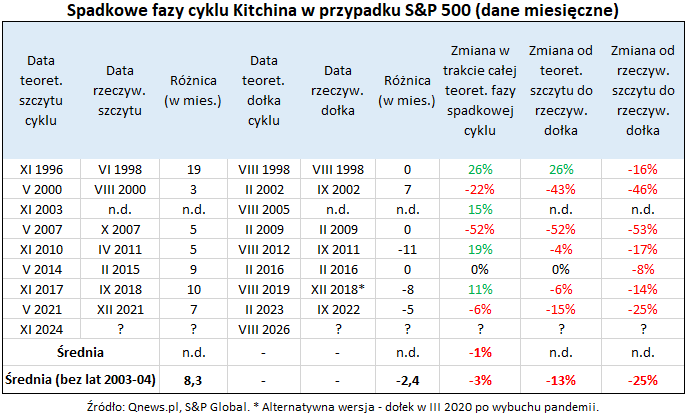

Jak pokazujemy na wykresach, faza spadkowa w przypadku S&P 500 jest relatywnie „płaska”, zdecydowanie mniej wyrazista niż na polskiej giełdzie. Ale czy to oznacza, że jej w ogóle nie ma? To stwierdzenie byłoby chyba zbyt daleko posunięte. Przecież jednak uśredniona ścieżka amerykańskiego benchmarku po 21 miesiącach fazy spadkowej wędruje do poziomu najniższego od niemal dwóch lat. Z takimi minimami mieliśmy do czynienia w siedmiu spośród ośmiu historycznych faz spadkowych z ostatnich trzech dekad.

Rys. 2. Średnio rzecz biorąc faza spadkowa cyklu na Wall Street jest relatywnie płaska

Źródło: Qnews.pl, S&P Global.

Największa trudność w praktyce polega na tym, że choć wiadomo z dużym prawdopodobieństwem, że w trakcie fazy spadkowej S&P 500 teoretycznie „powinien” zejść do wielomiesięcznego minimum, to nie wiadomo np. czy zanim to nastąpi, indeks przez nawet wiele miesięcy nie będzie jeszcze po drodze bił rekordów. W zależności od sposobu liczenia, rzeczywisty szczyt S&P 500 miał miejsce średnio od 3 do 8 miesięcy po teoretycznym terminie.

Wall Street kontra GPW

Porównując zachowanie S&P 500 i WIG w trakcie cyklu Kitchina zauważyliśmy intrygującą zależność. O ile przez większą część fazy wzrostowej nasze rodzime akcje typowo zachowują się relatywnie lepiej (tzn. drożeją mocniej niż amerykańskie), to – średnio rzecz biorąc – szczyt tej siły relatywnej osiągają 3 miesiące przed teoretycznym szczytem cyklu Kitchina. A po osiągnięciu tego punktu kulminacyjnego potem zachowują się dla odmiany relatywnie słabiej – i ta słabsza postawa obejmuje potem niemal całą fazę spadkową cyklu (dopiero w jej końcówce modelowo dochodzi do stabilizacji).

Rys. 3. Polskie akcje są relatywnie mocne w fazie wzrostowej i relatywnie słabe w fazie spadkowej cyklu

Źródło: Qnews.pl, S&P Global.

Jakże widoczna jest ta historyczna zależność obecnie. Również teraz od kilku miesięcy obserwujemy już relatywną słabość polskich akcji, podczas gdy wcześniej, od jesieni 2022 przeżywały one hossę dużo bardziej energiczną niż na Wall Street. Najwyraźniej to nie przypadek. Oby tym razem na korzyść krajowych walorów bardziej niż w przeszłości działały już teraz relatywnie sporo niższe wyceny.

KONKLUZJE:

- Fazy spadkowe cyklu Kitchina na Wall Street są – średnio rzecz biorąc – płytsze niż na GPW, a w ich trakcie S&P 500 zachowuje się relatywnie lepiej niż nasz WIG, który cechuje się silniejszą cyklicznością;

- Niemniej nawet S&P 500 w trakcie faz spadkowych w 6 na 8 zbadanych przypadków przeżył dwucyfrowy spadek (licząc od rzeczywistego szczytu do rzeczywistego dołka, a nie pomiędzy teoretycznymi punktami);

- Historycznie optymalną strategią była stopniowa redukcja amerykańskich akcji w portfelu począwszy od trzeciego miesiąca od teoretycznego szczytu cyklu (obecnie byłby to luty 2025), a potem ponowna stopniowa akumulacja wraz ze zbliżaniem się terminu teoretycznego dołka.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.