WIG „po cichu” zdołał odrobić połowę strat względem szczytu sprzed roku. W wersji bardzo optymistycznej to już początek nowej fali hossy, która szybko wyniesie indeks na rekordowe poziomy. W wersji bardziej ostrożnej/realistycznej istnieje ciągle sporo czynników ryzyka, które mogą oddalić termin ukształtowania się ostatecznego cyklicznego twardego dna.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Cofnijmy się pamięcią o trzy miesiące. Na przełomie października i listopada ub.r. sytuacja na GPW na pierwszy rzut oka była opłakana. WIG właśnie spadł o prawie 20% od szczytu hossy i znalazł się najniżej od kilkunastu miesięcy, w popularnych mediach zaczęły pojawiać się nagłówki krzyczące „bessa!”, a nasz autorski barometr potwierdzał silny strach na rynku. W takim właśnie momencie opublikowaliśmy analizę, z której jasno wynikało, że WIG według historycznego wzorca powinien lada chwila ustanowić dołek, a następnie przeżyć solidne odreagowanie. Tamta analiza okazała się trafna, bo WIG faktycznie ustanowił dno (26 X) i zaczął stopniowo odrabiać straty. Początek br. przyniósł kolejny etap tego trendu. Skoro tamte konkluzje okazały się tak trafne, to warto na nowo odwołać się do tej koncepcji.

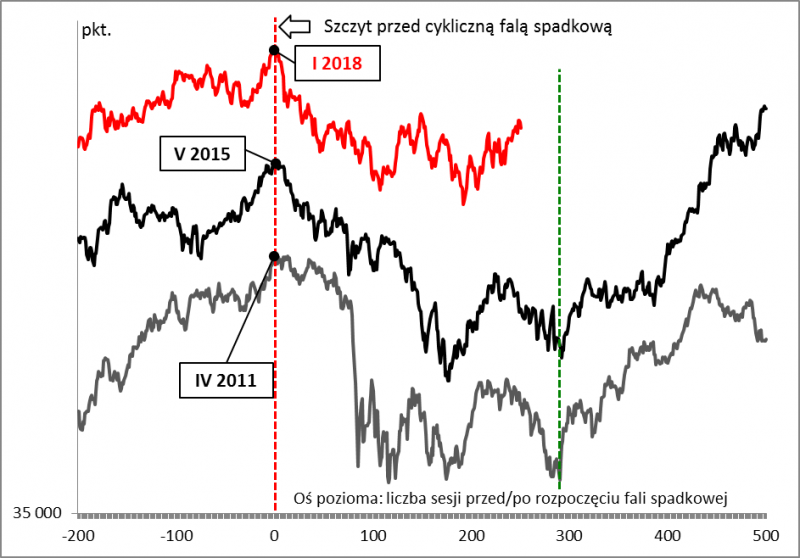

Rys. 1. Porównanie sprzed trzech miesięcy jak na razie okazuje się trafne. Teraz ryzyko ponownego schłodzenia?

Źródło: Qnews.pl, GPW.

Tutaj pojawia się problem. Zachowanie WIG-u w trakcie omawianych dwóch historycznych przypadków sugeruje, że teraz czas na … krótkoterminową zadyszkę, a może nawet coś więcej – ruch w kierunku dołka (!).

Pocieszające jest to, że po zaliczeniu tego jeszcze jednego przypływu pesymizmu WIG wedle historycznego wzorca powinien ustanowić już ostateczne dno, które miałoby być przysłowiową ostatnią chwilą na powiększenie pozycji w akcjach przed nadejściem fali hossy, takiej jak w latach 2017 lub 2013.

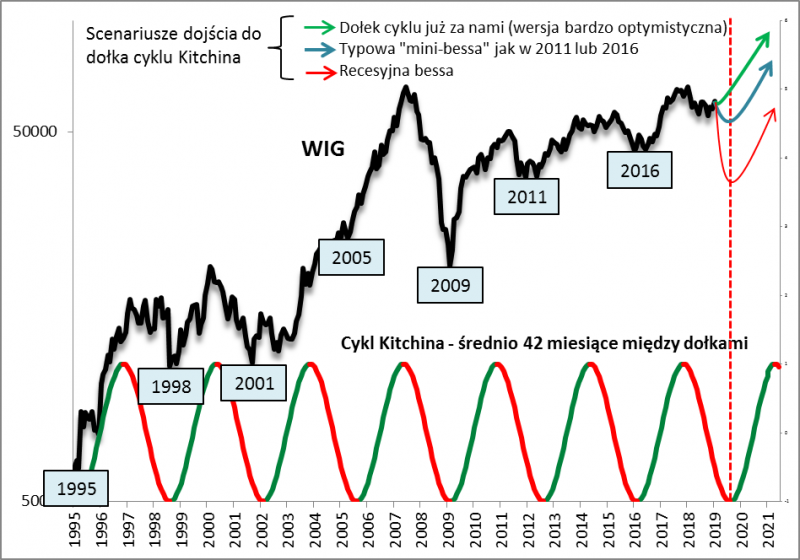

Te rozważania na temat przysłowiowego twardego dna wpisują się w szerszą koncepcję, obejmującą nie tylko ostatnie dwa przypadki, ale całą historię GPW. Według spopularyzowanej przez Wojciecha Białka koncepcji cyklu Kitchina na przestrzeni tego roku powinien ukształtować się kolejny dołek tego cyklu (według naszych własnych obliczeń historyczne dołki były od siebie oddalone średnio o niecałe 42 miesiące). Warto tu podkreślić, że jeśli ta idea pozostaje aktualna – a ostatnie kilkanaście miesięcy raczej ją potwierdza niż jej zaprzecza – to po wyjściu z takiego dołka WIG powinien wspiąć się docelowo na co najmniej kilkuletnie maksima, co w obecnym przypadku oznaczałoby … wyczekiwane od dawna nowe rekordy wszech czasów.

Rys. 2. Z dołka cyklu Kitchina WIG powinien sięgnąć po nowe maksima, ale problematyczne jest to kiedy dokładnie i jak głęboko pojawi się ten dołek

Źródło: Qnews.pl, GPW.

I tutaj jednak można mieć wątpliwości czy twarde dno na pewno jest już za nami. W teorii wypada ono bowiem dopiero w okolicach sierpnia br. I choć w praktyce rzeczywiste dołki potrafiły pojawiać się wcześniej, to jednak można mieć wątpliwości czy z twardym dnem mieliśmy już do czynienia w trakcie kolejnej mini-bessy trwającej od stycznia 2018 (to by oznaczało wyjątkowo krótki czas oczekiwania na dno).

Pewna ostrożność jest również uzasadniona realiami makroekonomicznymi. Kwestie takie jak załamanie nastrojów konsumentów w USA świadczą o tym, że sytuacja makro mocno się skomplikowała. Jednocześnie jednak Fed, choć błyskawicznie złagodził swą retorykę, ciągle jednak przeprowadza "zacieśnianie ilościowe", a ECB skończył z QE. Nietrudno sobie wyobrazić co musiałoby się stać na rynkach, by banki centralne ostatecznie skapitulowały...

KONKLUZJE:

- WIG po wyjściu z kolejnego dołka cyklu Kitchina powinien stopniowo wspiąć się na nowe, przynajmniej kilkuletnie maksima (a może nawet rekordy wszech czasów?) – tak bowiem było w każdej bez wyjątku wzrostowej fazie tego cyklu;

- W scenariuszu hurraoptymistycznym dołek cyklu Kitchina jest już za nami i styczniowa zwyżka to początek nowej fali hossy;

- W scenariuszu bardziej ostrożnym (do którego się przychyla autor) możliwy jest powrót indeksów do dołków/przetestowanie ich ze względu na: (a) ciągle dość odległy teoretyczny termin dołka cyklu (VIII 2019), (b) komplikujące się otoczenie makroekonomiczne oraz (c) ciągle niesprzyjającą politykę banków centralnych (QT w USA);

- W scenariuszu pesymistycznym załamanie nastrojów amerykańskich konsumentów przybliża recesję – w takim przypadku dołek cyklu Kitchina musiałby być położony zdecydowanie niżej niż wynikałoby z analogii z latami 2011-2012 lub 2015-2016;

- Co w praktyce implikują te rozważania? Zdaniem autora – część portfela już w akcjach, a jednocześnie pozostawienie odpowiedniej porcji gotówki na ewentualne bardziej okazyjne zakupy.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.