Tomasz Hońdo, Starszy Ekonomista Quercus TFI S.A.

Z jednej strony niebotyczne wskaźniki P/E, a z drugiej m.in. wysoka premia względem obligacji – to tylko niektóre ze sprzecznych argumentów pokazujących jak problematyczna jest dyskusja na temat tego czy przerabiamy powtórkę z końcówki pamiętnej bańki internetowej.

Bądź na bieżąco! Zapisz się na NEWSLETTER

„Irrational exuberance” – co można przetłumaczyć jako „nieracjonalny entuzjazm” (względnie „zbytek” lub „przerost”) – to słynne słowa, które w latach 90. ówczesny szef Rezerwy Federalnej Alan Greenspan użył, ostrzegając, że w którymś momencie poziom cen akcji może stać się niebezpiecznie wysoki tak jak to było w Japonii pod koniec lat 80. Owe określenie coraz częściej pojawia się również w kontekście obecnych wydarzeń, jako synonim bańki spekulacyjnej.

Jednak sam fakt, że od kiedy Greenspan po raz pierwszy użył tych słów – w grudniu 1996 roku – do końca pamiętnej bańki internetowej (wiosna 2000) minęły ponad trzy lata, świadczy o tym jak problematyczne jest precyzyjne stwierdzenie kiedy naprawdę mamy do czynienia z bańką w bardzo zaawansowanym stadium.

Co ciekawe perfekcyjnie w punkt kulminacyjny manii spekulacyjnej w 2000 roku wstrzelił się natomiast przyszły noblista, prof. Robert Shiller, publikując książkę zatytułowaną właśnie „Irrational Exuberance”. Wśród koronnych dowodów na istnienie bańki wymieniał on oderwanie się cen akcji od zysków spółek czy też dywidend.

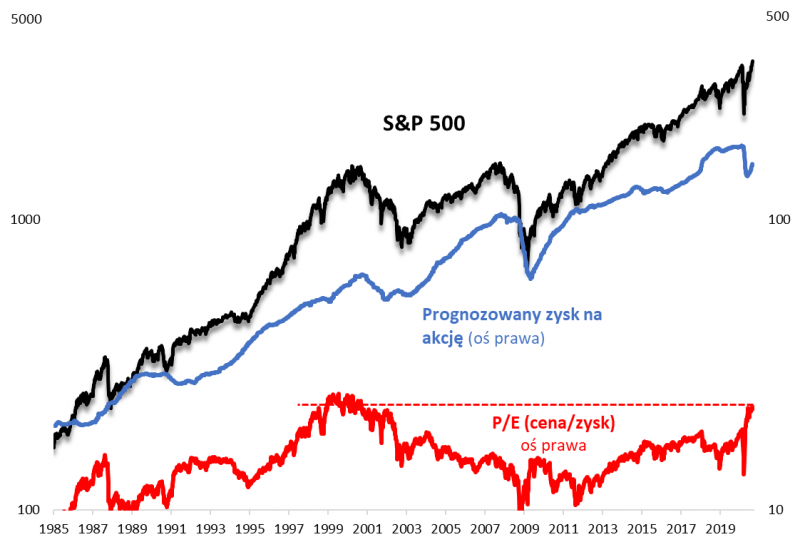

W tym miejscu mamy pierwszy ważny trop, jeśli chodzi o poszukiwanie oznak „nieracjonalnego entuzjazmu” w obecnej sytuacji – musimy odwołać się do wycen akcji. I trzeba przyznać, że w tej sferze nie brakuje niepokojących sygnałów. Na pierwszym wykresie pokazujemy, że indeks S&P 500 mocno oderwał się od prognozowanych zysków spółek, które w odróżnieniu od cen akcji dopiero zaczynają odbijać się od dołka. Miarą owego odchylenia jest wskaźnik P/E (cena/zysk), który zawędrował do poziomów niewidzianych właśnie od czasu bańki internetowej. Ale też nie jest jeszcze tak wysoko jak w szczycie „dotcom bubble” (przeszło 25 wobec ponad 22 obecnie – wg danych Refinitiv).

Rys. 1. Ceny akcji w USA bardzo wysoko względem prognozowanych zysków spółek

Źródło: Qnews.pl, Refinitiv IBES.

Ale dalekie od prawdy byłoby stwierdzenie, że wg wszelkich miar wycen na Wall Street mamy już bańkę w zaawansowanym stadium. Skoro już wspomnieliśmy wcześniej o prof. Shillerze, to warto odnotować w jakim punkcie jest obecnie wypromowany przez niego wskaźnik CAPE, będący bardziej wyrafinowaną wersją P/E (bazuje na zyskach uśrednionych za 10 lat, skorygowanych o inflację). To właśnie astronomiczny poziom CAPE był jednym z koronnych argumentów użytych przez Shillera we wspomnianej książce „Irrational Exuberance”. CAPE w szczytowym punkcie przekroczył wartość 44. A obecnie? Z pewnością nie jest nisko, będąc powyżej 30. Ale taką wartość wskaźnik po raz pierwszy osiągnął w połowie 1997 roku, czyli ponad 2,5 roku przed osiągnięciem definitywnego szczytu pamiętnej hossy.

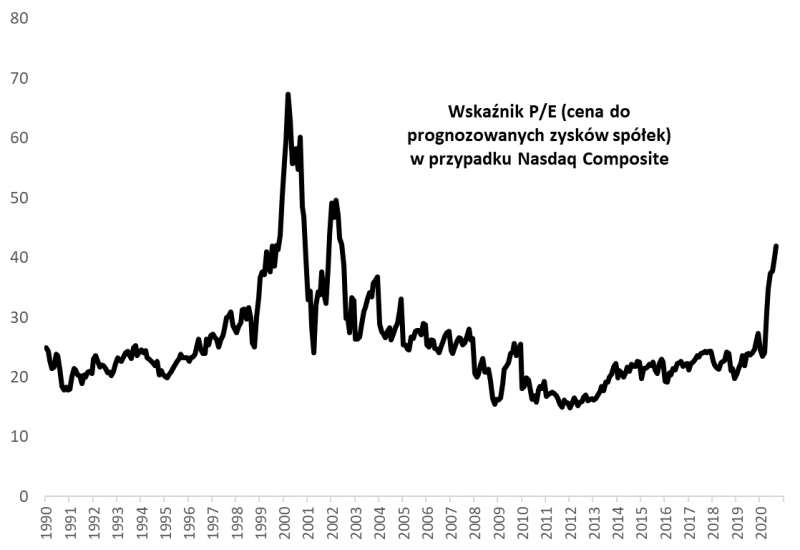

Sprawa nie jest jednoznaczna nawet jeśli pod lupę weźmiemy dużo mocniej skoncentrowany na gwiazdach obecnej hossy technologiczny indeks Nasdaq Composite. Owszem, w sierpniu wskaźnik ceny do prognozowanych zysków spółek przekroczył wartość 40 (wg Bloomberga) – i to może faktycznie budzić niepokój przed narastaniem „nieracjonalnego entuzjazmu”. Ale dodajmy, że w szczycie bańki internetowej wskaźnik P/E w przypadku Nasdaq’a osiągnął wartość powyżej 64 (!).

Rys. 2. Akcje z Nasdaq Composite drogie, ale nie tak skrajnie jak w kulminacyjnej fazie bańki internetowej

Źródło: Qnews.pl, Bloomberg.

Tę część rozważań można by podsumować w następujący sposób – coraz wyższe poziomy wskaźników P/E ostrzegają, że „nieracjonalny entuzjazm” faktycznie się pojawił, ale wcale nie pozwalają jednoznacznie udzielić odpowiedzi na to czy osiągnął już punkt kulminacyjny.

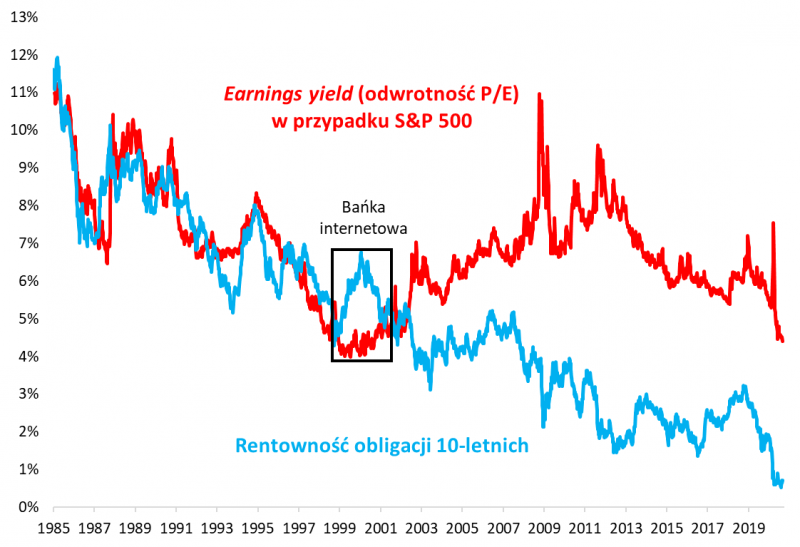

Sprawa okazuje się jeszcze mniej jednoznaczna, jeśli sięgniemy po analizę porównawczą. Koronnym argumentem „byków” jest w obecnej sytuacji tzw. premia za ryzyko (equity risk premium, ERP). Owa premia to różnica między tzw. earnings yield (EY; to nic innego jak odwrotność P/E), a rentownością obligacji skarbowych (np. 10-letnich).

To co łączy obecną sytuację z zaawansowanym stadium bańki internetowej, to fakt, że EY „zjechał” w okolicę historycznych minimów (bo P/E jest analogicznie wysoko). Jednak premia za ryzyko wcale nie wygląda tak kiepsko jak na przełomie wieków, gdy była mocno ujemna. Wręcz odwrotnie, ERP jest … wysoko, sporo na plusie (prawie 4 pkt. proc.). To efekt rekordowo niskiej rentowności obligacji. Innymi słowy, o ile w ujęciu absolutnym wyceny akcji na Wall Street „pachną” bańką internetową, to w ujęciu relatywnym – czyli w porównaniu z obligacjami – obecna sytuacja w niczym nie przypomina tamtej sytuacji.

Rys. 3. W trakcie bańki premia względem obligacji była rekordowo ujemna, teraz jest mocno na plusie

Źródło: Qnews.pl, Refinitiv IBES, Bloomberg.

W bardziej wyrafinowanych wywodach giełdowe byki odwołują się do koncepcji DCF, czyli modelu, wg którego obecna uzasadniona fundamentalnie cena akcji uzależniona jest od przyszłych oczekiwanych strumieni pieniężnych (np. przepływów pieniężnych generowanych przez spółki lub też po prostu dywidend), zdyskontowanych (sprowadzonych do obecnej wartości) za pomocą stopy dyskontowej. W warunkach, w których stopa dyskontowa jest rekordowo niska, wycena akcji jest automatycznie wyższa (inną kwestią jest to czy ultra niskie stopy nie są przypadkiem zapowiedzią niskiego wzrostu gospodarczego i powolnego wzrostu zysków – ale to już inna historia…).

Warto przy okazji wspomnieć, że wg najnowszych deklaracji amerykańska Rezerwa Federalna będzie bardziej tolerancyjnie podchodzić do wyskoków wskaźnika inflacji powyżej oficjalnego celu (o ile te wyskoki będą traktowane jako przejściowe). Jest to równoznaczne z utrzymywaniem ultra niskich stóp procentowych przez długi czas.

A skoro już jesteśmy przy czynnikach monetarnych, to odwołajmy się do wskaźnika, któremu po raz pierwszy bliżej przyjrzeliśmy się na początku czerwca. Jeśli kapitalizację giełdową (czy też po prostu skorelowany z nią mocno poziom S&P 500) wyrazimy jako odsetek podaży pieniądza (a konkretnie agregatu M2), to okazuje się, że w szczytowym punkcie bańki internetowej współczynnik taki przekroczył astronomiczny pułap 270 proc. A obecnie? Nawet nie jest blisko tamtych wartości. Wynosi ok. 165 proc. Rzecz jasna jest to po części efekt ostatniego eksplozywnego wzrostu podaży pieniądza na skutek potężnej stymulacji fiskalno-monetarnej. Niemniej mamy wskazówkę, że inwestorzy być może wcale nie zachowują się tak nieracjonalnie względem podaży pieniądza?

Reasumując, wiele – choć z pewnością nie wszystko – wskazuje na to, że mamy do czynienia z narastaniem „nieracjonalnego entuzjazmu” na Wall Street. Jeszcze trudniej o jednoznaczną diagnozę czy ów domniemany entuzjazm osiąga już mocno zaawansowane, skrajnie niebezpieczne stadium.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.