Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

Zmierzający ku końcowi 2023 rok jest już trzecim kolejnym pod znakiem wzrostu rentowności (i spadku cen) amerykańskich obligacji. Ale tempo tego wzrostu wyraźnie już zmalało w porównaniu z ub.r. Część czynników szkodzących tej klasie aktywów zaczyna wygasać.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Przed rokiem w analizie poświęconej rynkom obligacji skarbowych (szczególnie tych o stałym oprocentowaniu, których ceny są najbardziej wrażliwe na stopy procentowe) pisaliśmy, że po dwóch słabych latach ta klasa aktywów ma przed sobą więcej szans niż zagrożeń.

W ramach rozliczenia tej tezy sprzed roku można w dużym skrócie podsumować, że nasza diagnoza doskonale sprawdziła się w przypadku polskich „stałokuponówek”, których ceny poszły mocno w górę (a rentowność w dół) po zakończeniu cyklu podwyżek stóp przez RPP i dzięki normalizacji inflacji. W chwili pisania tego artykułu gromadzący je indeks TBSP jest 11 proc. na plusie od początku roku.

Uciekający „Fed pivot”…

Zaskoczył nas natomiast rozwój wydarzeń na tzw. rynkach bazowych. „Fed pivot”, czyli koniec podwyżek stóp w USA, na przestrzeni roku konsekwentnie odsuwał się w czasie. Najpierw oczekiwano go w marcu, potem w maju, czerwcu, a tymczasem jeszcze w lipcu Fed, po raz ostatni jak na razie, podniósł koszt pieniądza. I wcale nie jest pewne, czy na tym już koniec, bo z wcześniejszych projekcji banku centralnego wynikała co najmniej jeszcze jedna podwyżka do końca tego roku. Przed nami jeszcze grudniowe posiedzenie Fedu (w 2018 roku właśnie w grudniu bank pod wodzą Jerome Powella pokusił się o ostatnią, powszechnie wtedy skrytykowaną, podwyżkę).

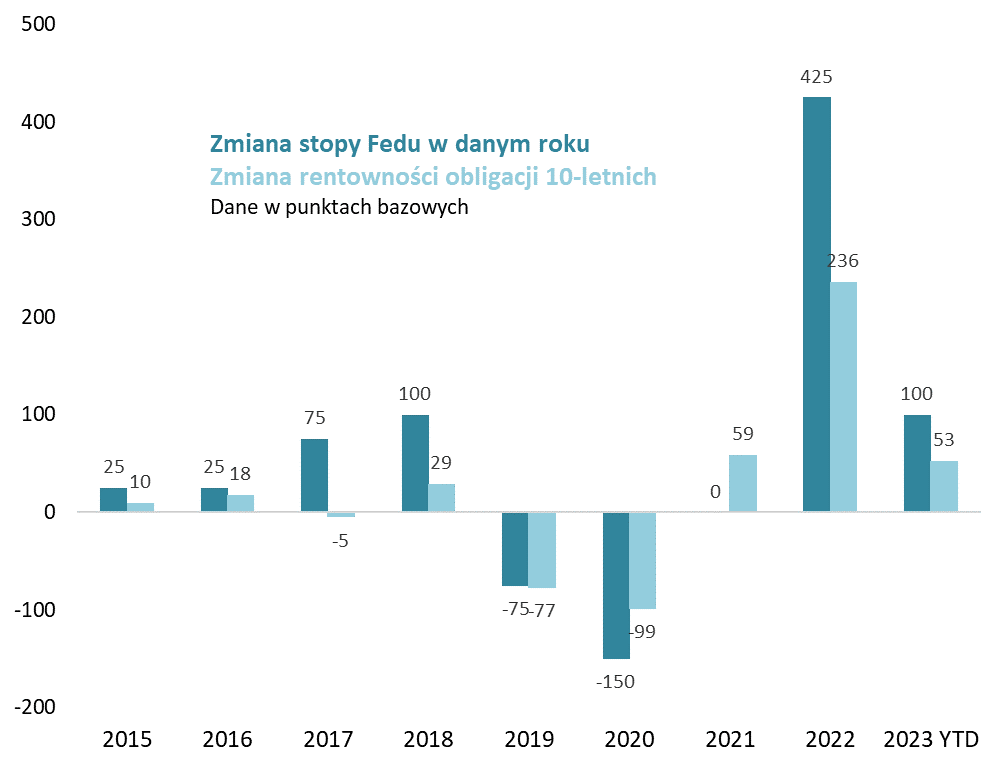

Odsuwanie się w czasie końca podwyżek sprawiło, że 2023 rozczarował posiadaczy „skarbówek” w USA. Aczkolwiek jako pozytyw trzeba odnotować, że skala negatywnego zaskoczenia jest już dużo mniejsza niż w rekordowo słabym 2022 roku. O ile w 2022 rentowność benchmarkowych papierów 10-letnich urosła o ponad 230 punktów bazowych (bps), to w chwili pisania tego artykułu wzrost tej rentowności w tym roku wynosi nieco ponad 50 bps. Oznacza to, że również skala przeceny obligacji w tym roku jest proporcjonalnie mniejsza niż w ub.r.

Rys. 1. Wzrost stóp i rentowności w tym roku już dużo słabszy niż w katastrofalnym 2022

Źródło: Qnews.pl, Federal Reserve, U.S. Dep. of the Treasury.

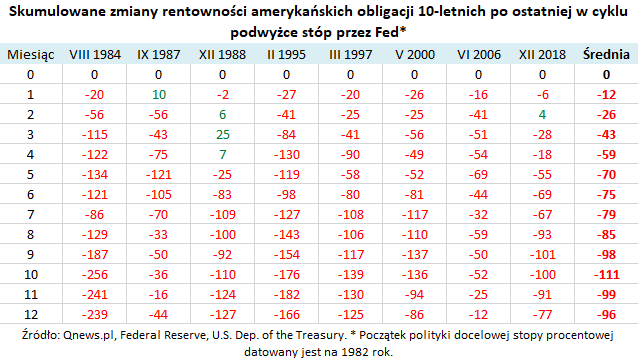

… w końcu ma szansę pomóc

Główny argument za obligacjami jest obecnie taki, że cały lub prawie cały „szok monetarny” jest już za nami. A historyczne statystyki, pokazane w tabeli, jednoznacznie pokazują, że koniec podwyżek stóp zapowiadał zawsze (a przynajmniej od wczesnych lat 80., kiedy to Fed przestawił się na obecną politykę docelowej stopy procentowej) spadek rentowności 10-latek w kolejnych dwunastu miesiącach.

A jeżeli „Fed pivot” mamy już za sobą (w lipcu), to oznaczałoby to, że trwa już odliczanie do pierwszej obniżki stóp, nawet jeśli na razie sam Fed wzbrania się przed taką wizją i podtrzymuje jastrzębią retorykę. Pamiętając o tym, że amerykański bank centralny ma tzw. podwójny mandat, tzn. ma dbać o niską inflację i wysokie zatrudnienie (niskie bezrobocie), to ewentualne zauważalne pogorszenie sytuacji na rynku pracy, którego pierwsze zwiastuny już widać (stopa bezrobocia w październiku najwyżej od 21 miesięcy), nawet przy pozostawiającym niedosyt tempie normalizacji inflacji, mogłoby skłonić Fed do złagodzenia tonu. A to byłaby przysłowiowa woda na młyn dla rynku obligacji.

Niepokojąca jednomyślność

Czy istnieją jakieś czynniki ryzyka dla tego pozytywnego scenariusza? Owszem. Z listopadowego sondażu Bank of America wśród zarządzających funduszami wynika, że taki scenariusz jest … powszechnie oczekiwany przez profesjonalistów. Rekordowy odsetek ankietowanych oczekuje cięcia stóp procentowych, a jednocześnie prawie nikt (jak pokazujemy na wykresie) nie zakłada dalszego ich wzrostu. Obligacje są, wg sondażu, rekordowo przeważone w portfelach.

Rys. 2. Czynnik ryzyka – sondażowa jednomyślność co do braku dalszych podwyżek stóp

Źródło: Bank of America (Global Fund Manager Survey, XI 2023).

Taka jednomyślność jest bez wątpienia niepokojąca, choć trzeba też zaznaczyć, że nie zawsze opinie profesjonalistów należało interpretować w sposób kontrariański – zdarzało się, że okazywały się trafne. Przed rokiem przytłaczająca większość ankietowanych oczekiwała dalszego wzrostu stóp – i taka wizja faktycznie się sprawdziła.

Reasumując, zmierzający ku końcowi ten rok jest już trzecim kolejnym ze wzrostem rentowności (i spadkiem cen) amerykańskich obligacji. Przynajmniej część czynników szkodzących tej klasie aktywów (inflacja, podwyżki stóp) zdaje się jednak wreszcie wygasać.

Co może pomóc, a co zaszkodzić obligacjom na rynkach bazowych w 2024 roku?

+ Koniec podwyżek stóp w USA, a następnie – możliwy początek obniżek stóp w przypadku dalszego obniżania się inflacji i/lub pogorszenia sytuacji na rynku pracy

- Perspektywa utrzymania ogromnego deficytu budżetowego w USA w roku wyborczym, czyli duża podaż obligacji oraz groźba kolejnych obniżek ratingu kredytowego

? Dopóki trwa, redukcja bilansu Fedu (QT, zacieśnianie ilościowe), jest neutralna dla obligacji (bo Fed nie reinwestuje środków z wykupywanych papierów); z drugiej strony, ewentualny koniec QT byłby pozytywnym impulsem.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.