| Tomasz Hońdo |

| Starszy Analityk Quercus TFI S.A. | |

| tomasz.hondo@quercustfi.pl |

Podczas gdy kursy polskich akcji nie mogą ciągle wylizać się z ran spowodowanych przez mini-bessę z III kw. 2011 r., to na amerykańskiej giełdzie w najlepsze trwa długofalowa hossa. Indeks S&P500 po płytkiej korekcie znów przystąpił do bicia historycznych rekordów. Hossa na Wall Street z przerwami trwa już od marca 2009 r., a więc od ponad czterech lat. W tej sytuacji rodzi się naturalne pytanie: jak długo jeszcze?

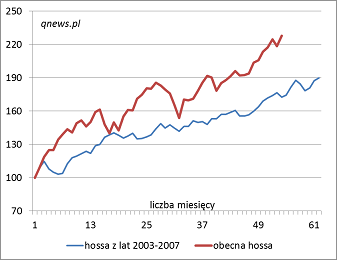

Aby poszukać wskazówek na ten temat, odwołajmy się do historii. Zacznijmy od prostego porównania. Pokuśmy się o zestawienie obecnego rynku byka w USA z poprzednim, trwającym od jesieni 2002 r. do października 2007 r. Tamta hossa trwała niemal dokładnie 5 lat. W jej trakcie S&P500 urósł o ok. 90%. Tym razem zwyżka indeksu grubo przekracza już 100%. Widać zatem, że w takim historycznym kontekście obecna hossa na Wall Street jest już w dość zaawansowanym wieku, a to nie jest dobra wiadomość dla inwestorów.

Rys. 1. Zmiany S&P500 w trakcie obecnej i poprzedniej hossy

Warto też spojrzeć na wskaźniki wyceny, które podpowiedzieć mogą czy akcje są już bardzo drogie. Wskaźnik C/Z bazujący na zyskach spółek z S&P500 prognozowanych na najbliższe 12 miesięcy nieco przekracza 14,0. Czy to dużo? Niemało, jeśli za punkt odniesienia przyjmiemy wartości tego wskaźnika z jesieni 2007 r. – wynosił wówczas ok. 15,0.

Czy wobec tych argumentów należałoby ogłosić czym prędzej rychły koniec hossy na Wall Street? No cóż, wiele zależy od tego, co przyjmiemy za punkt wyjścia do historycznych porównań. Powyższe zestawienie bazuje na latach 2002-2007. Jeśli jednak sięgniemy pamięcią do bardziej zamierzchłej przeszłości, to okazuje się, że wynik porównań przestaje być tak jednoznaczny. Innymi słowy standardy z I dekady XXI wieku, czyli to do czego zdążyło przyzwyczaić się wielu inwestorów, niekoniecznie są standardami ponadczasowymi.

Wystarczy spojrzeć na poprzednie dekady. Praktycznie przez całe lata 90. ubiegłego wieku panowała na Wall Street hossa, której kulminacyjnym etapem była tzw. bańka internetowa, czyli fala euforycznych zakupów akcji spółek technologicznych. Zresztą hossa lat 90. stanowiła jedynie fragment jeszcze dłuższego rynku byka, sięgającego korzeniami początku lat 80 (z krótką przerwą na krach na jesieni 1987 r.). Jeśli tamten okres przyjąć za punkt odniesienia, to wcześniejszy wniosek mówiący, że obecna hossa w USA jest już w bardzo podeszłym wieku, zaczyna tracić rację bytu.

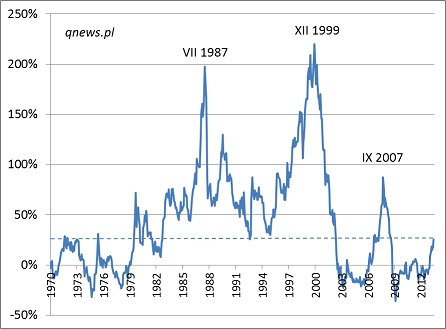

Historyczne zależności dobrze też widać w oparciu o prosty wskaźnik, jakim jest 5-letnia zmiana S&P500. W przeszłości wygórowane wartości tego wskaźnika były trafnym ostrzeżeniem przed przegrzaniem koniunktury. Przykładowo w kulminacyjnej fazie bańki internetowej 5-letnia zmiana indeksu sięgała 220%. Z kolei przed słynnym krachem na jesieni 1987 r. wskaźnik był bliski 200%. Nawet w porównaniu ze znacznie niższym poziomem wskaźnika z jesieni 2007 r. (87%) obecna jego wartość (25% na koniec czerwca) nie jest wygórowana. Wykres sugeruje raczej, że 5-letnia zmiana S&P500 dopiero próbuje wydobyć się z fazy depresji analogicznej do tej z lat 70. XX wieku.

Rys. 2. Pięcioletnia zmiana S&P500

Podobne wnioski płyną z analizy poziomu wycen akcji. Co prawda jak wspomnieliśmy wcześniej wskaźnik C/Z (bazujący na prognozowanych zyskach) jest na poziomach tylko nieznacznie niższych niż na jesieni 2007 r., ale w porównaniu z początkiem obecnego wieku jest ciągle niski. Obecna wartość (ok. 14,0) to relatywnie niewiele w porównaniu z ponad 25 u szczytu bańki internetowej. Zresztą C/Z jest obecnie nawet nieco niżej niż w kulminacyjnym okresie bessy na jesieni 2002 r. Z wyliczeń analityków banku J.P. Morgan wynika, że historyczna mediana wskaźnika C/Z (licząc od 1988 r.) to 14,6.

W takim kontekście ciężko już upierać się przy tezie mówiącej, że amerykańskie akcje są drogie w ujęciu historycznym. Ich wyceny są po prostu na neutralnym poziomie. Oznacza to nie tyle, że hossa w USA jest skazana na rychły koniec, lecz być może to, że teraz zwyżka kursów akcji będzie musiała w większym stopniu polegać na wzroście zysków spółek, a nie na wzroście wskaźników wyceny. Zyski spółek rosną zaś i według prognoz rosnąć mają dalej.

Do podobnych wniosków prowadzi analiza wskaźnika cena/wartość księgowa. Co prawda jego obecny poziom (prawie 2,5) jest najwyższy od ponad pięciu lat, ale jednocześnie wciąż o połowę niższy niż u szczytu bańki internetowej.

Na hossę na Wall Street warto również spojrzeć przez pryzmat polityki pieniężnej. Bańka internetowa pękała na początku 2000 r. w warunkach zaostrzania polityki pieniężnej – stopy procentowe zostały podniesione do poziomu najwyższego od 9 lat. Zaostrzenie polityki pieniężnej miało też decydujący wpływ na rozwój wydarzeń w latach 2006-2008. Wówczas mechanizm zadziałał pośrednio – poprzez rynek nieruchomości. Skok stopy procentowej Fedu z nieco ponad 1% do ponad 5% doprowadził do przekłucia balonu spekulacyjnego w nieruchomościach, a stamtąd była już prosta droga najpierw do kryzysu na rynku instrumentów hipotecznych, a potem do kryzysu zaufania do całego systemu finansowego na jesieni 2008 r.

Pytanie tylko czy ta prosta analogia ciągle obowiązuje. Przecież ostatnie pięć lat stoi pod znakiem wielkiego eksperymentu, jakim jest luzowanie ilościowe (QE), czyli skup aktywów z rynku i związany z tym skokowy przyrost sumy bilansowej Fedu. Nie jest jasne, co należałoby w obecnych warunkach uznać za zaostrzenie polityki: czy klasycznie dopiero wzrost stóp procentowych (co jest odległą perspektywą), czy odwrócenie operacji QE, czyli sprzedaż skupionych aktywów (co także jest dość odległą perspektywą – Ben Bernanke powtórzył w środę, że Fed będzie trzymał w portfelu skupione aktywa i reinwestował wpływy z wygasających instrumentów), a może już samo wstrzymanie zakupów aktywów (ten proces może ruszyć jeszcze w tym roku). Można wyobrazić sobie scenariusz, w którym wstrzymanie zakupów (które niekoniecznie musi być postrzegane jako zaostrzenie polityki – a jedynie jako powrót do nastawienia neutralnego) doprowadza do silnej korekty (tak jak to było w ostatnich latach, kiedy kończyły się poszczególne etapy QE), a potem wyhamowania hossy na Wall Street, ale jeszcze nie jej definitywnego załamania.

KONKLUZJE:

- hossa na amerykańskim rynku trwa już od ponad czterech lat;

- wyceny akcji na Wall Street – choć wyższe niż w poprzednich kilku latach – nie są jednak wygórowane w porównaniu z historyczną średnią;

- w poprzednich dwóch przypadkach wyrok na hossę wydał Fed, podnosząc stopy procentowe – to oznacza, że zaostrzenie polityki pieniężnej może mieć kluczowe znaczenie.

Zachęcamy do zapisania się na NEWSLETTER, w którym regularnie powiadamiamy o najnowszych artykułach na qnews.pl.

Przypominamy też o konkursie z nagrodami - tylko do końca lipca!