Bądź na bieżąco! Zapisz się na NEWSLETTER

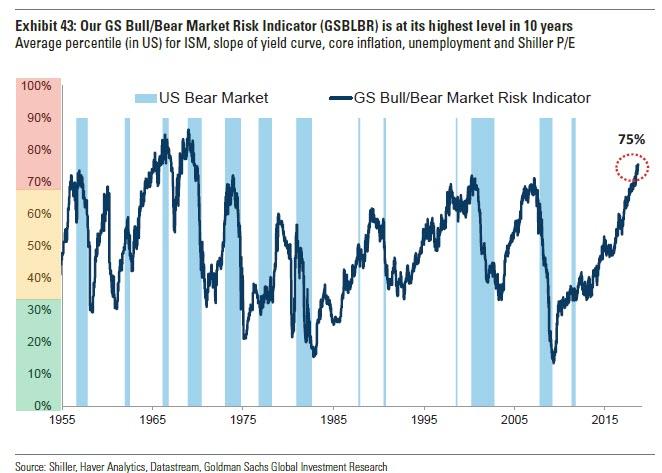

Boom w amerykańskiej gospodarce i na giełdzie jest już bardzo mocno zaawansowany - alarmuje bank Goldman Sachs, opierając się na stworzonym przez siebie wskaźniku GS Bull/Bear Market Indicator (nie mylić z bardzo podobnie nazwanym, ale zupełnie odmiennym wskaźnikiem Bank of America). Narzędzie to agreguje w sobie pięć wskaźników, z których część dotyczy stanu gospodarki (ISM Manufacturing, stopa bezrobocia, inflacja), a pozostałe - wycen akcji (wskaźnik P/E w wersji prof. Shillera) oraz krzywej rentowności obligacji. Warto tu wspomnieć, że o wielu tych aspektach wspominaliśmy wielokrotnie na Qnews.pl.

Poziom, na jaki wspiął się wskaźnik GS (75%) jest najwyższy od ... lat 60.

Warto jednak zwrócić uwagę, że precyzyjne wskazanie momentu nadejścia bessy na tej podstawie jest niezwykle problematyczne, o czym świadczy kilka faktów:

- o GS Bull/Bear Market Indicator po raz pierwszy pisaliśmy w listopadzie ub.r. - wtedy był mniej więcej na poziomie szczytu z 2007 roku, ale bessa w USA póki co nie nadeszła...

- nie ma żadnego sztywnego pułapu, którego przekroczenie "musi" oznaczać rychłą bessę - niekiedy rynek niedźwiedzia rozpoczynał się przy relatywnie niskich wartościach (pocz. lat 80.), a niekiedy przy dużo wyższych niż obecnie (lata 60.).

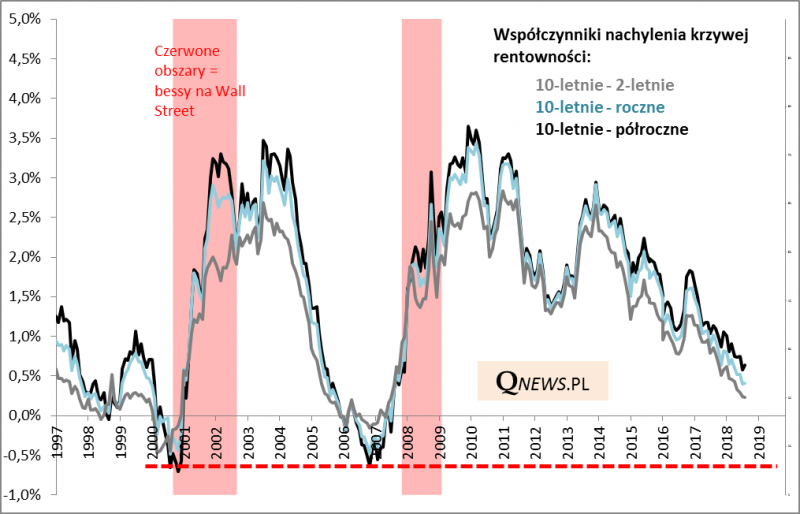

O tym że zadanie wywróżenia początku bessy jest dość karkołomne, świadczy też fakt, że z konkurencyjnej metodologii stosowanej przez Bank of America/Merrill Lynch wynika, że w ostatnich miesiącach ryzyko bessy ... zmalało. W sierpniu odsetek sygnałów ostrzegawczych wg tej metody zmalał do 63%, podczas gdy historycznie początek załamania giełdowego był poprzedzony przez pojawienie się 95-100% sygnałów (obszerniej pisaliśmy o tym tutaj).

Co jednocześnie ciekawe obie te metodologie uwzględniają najlepsze naszym zdaniem kryterium nadejścia rychłej bessy - krzywą rentowności obligacji. BAML pokazuje - zgodnie z naszymi obserwacjami - że nie doszło jeszcze do odwrócenia krzywej, a to zawsze było potrzebne do pojawienia się rynku niedźwiedzia (z kolei GS uwzględnia jedynie samo "spłaszczanie się" krzywej).

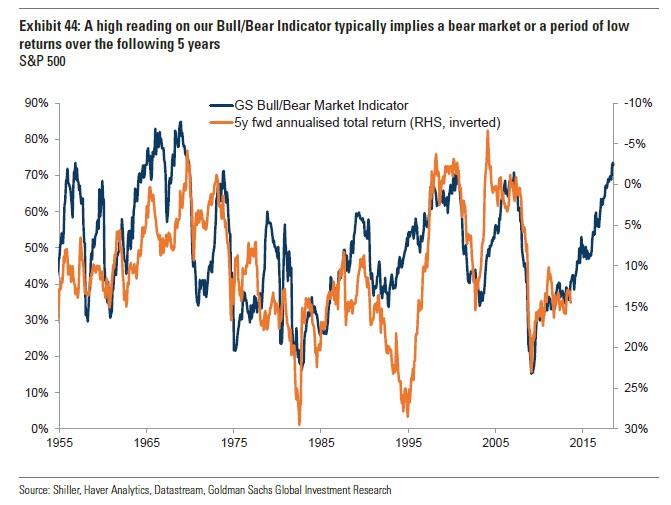

Analitycy GS wskazują jednak inny, być może bardziej użyteczny, sposób wykorzystania swojego wskaźnika. Chodzi o to, że historycznie pozwalałby on na ogół całkiem nieźle (choć z bardzo poważnymi wyjątkami - patrz lata 90.) prognozować przyszłe, pięcioletnie stopy zwrotu.

Obecny wysoki poziom indykatora sugeruje, że w okresie najbliższych pięciu lat stopy zwrotu z S&P500 mogą być ujemne.

Wniosek ten ciekawie koresponduje swoją drogą z tym, co pisaliśmy dwa tygodnie temu na temat wysokiego poziomu zadowolenia amerykańskich konsumentów, który co prawda nie musi oznaczać jeszcze rychłej bessy (a nawet wręcz przeciwnie - historyczne ścieżki są wzrostowe w horyzoncie ok. 24 miesięcy), ale już w horyzoncie 3-letnim może zapowiadać straty z akcji na Wall Street.

Reasumując, zgodnie z intuicyjnymi odczuciami wskaźnik Goldman Sachs sygnalizuje, że (a) boom w USA jest mocno zaawansowany z historycznego punktu widzenia, (b) stopy zwrotu z drogich amerykańskich akcji mogą być rozczarowujące w horyzoncie kilkuletnim (3-5 lat). Według naszej oceny nie należy traktować go jednak jako zwiastuna rychłej bessy, bo (a) wykorzystywanie go w tym celu byłoby niezwykle problematyczne historycznie, (b) alternatywne metody nie sygnalizują rychłej bessy na Wall Street.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.