Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

Dodanie sporych porcji obligacji hurtowych i złota do inwestycji w akcje polskich małych spółek pozwoliłoby na przestrzeni ponad dwóch dekad o przeszło połowę zmniejszyć niepożądaną zmienność portfela przy utrzymaniu niemal tak samo wysokiej stopy zwrotu.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Na poszczególne aktywa można patrzeć przez pryzmat timingu (szukania najlepszych momentów do zakupów i sprzedaży), który tylko retrospektywnie wydawać się może prostym zadaniem, ale można też je rozpatrywać przez pryzmat tzw. alokacji. Czyli budowy portfela złożonego z różnych aktywów.

Aby zobrazować tę koncepcję, weźmy pod uwagę trzy aktywa, które niejako nasuwają się w naturalny sposób na myśl: akcje polskich małych spółek, obligacje hurtowe oraz złoto. Na początek przyjrzyjmy się im po kolei.

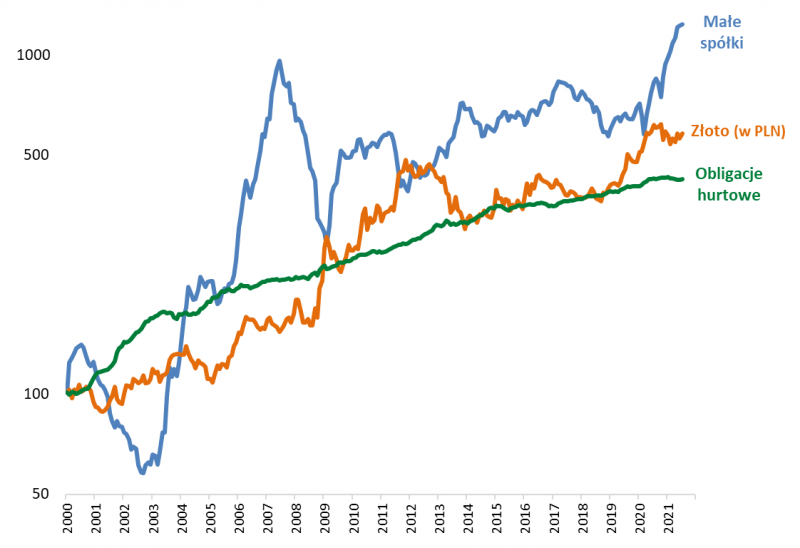

Rys. 1. Długoterminowe stopy zwrotu z akcji małych spółek, złota i obligacji (2000-2021)

Źródło: Qnews.pl, GPW, Bloomberg. Małe spółki = sWIG80TR (od XII 2009), wcześniej sWIG80 (od III 2007) i WIRR; złoto = XAU/PLN; obligacje hurtowe = TBSP (od XII 2006), wcześniej Bloomberg Barclays Series-E Poland Govt All > 1 Yr Bond Index.

Dlaczego akurat akcje małych spółek? Odpowiedź jest prosta – bo z naszych wcześniejszych analiz jasno wynika, że w horyzoncie wieloletnim (np. od 2000 roku – tak jak w przypadku dzisiejszego zestawienia) indeks małych spółek zdecydowanie wygrał zarówno z dużymi (WIG20) jak i średnimi firmami (mWIG40).

W okresie od początku 2000 roku do lipca br. walory małych spółek przyniosły średnią roczną składaną stopę zwrotu (CAGR) na poziomie 12,4 proc. (od grudnia 2009 kalkulacje uwzględniają dywidendy i ich reinwestycję). Sęk w tym, że ceną za te bardzo przyzwoite wyniki była wysoka zmienność. Odchylenie standardowe na poziomie 23,7 proc. w skali roku oznacza, że dwucyfrowe straty w poszczególnych latach nie są tu niczym nadzwyczajnym. Owa wysoka zmienność (nieprzewidywalność) skłania do szukania również innych komponentów portfela inwestycyjnego.

Kolejnym naturalnie nasuwającym się budulcem są obligacje skarbowe. Wybraliśmy przykładowo indeks papierów hurtowych o stałym oprocentowaniu, głównie ze względu na łatwo dostępny benchmark (od XII 2006 indeks TBSP, wcześniej podobny wskaźnik publikowany przez Bloomberg).

Na przestrzeni ponad dwóch dekad koszyk skarbówek przyniósł stopę zwrotu na poziomie 7 proc. w skali roku. Z jednej strony to wynik wyraźnie słabszy niż w przypadku akcji małych spółek, ale musimy spojrzeć też na drugą stronę medalu, czyli zmienność. Ta w przypadku obligacji wyniosła zaledwie 3,8 proc., a więc była drastycznie niższa niż w przypadku akcji z GPW. Z tego powodu nie możemy pominąć papierów dłużnych przy budowie portfela.

Do tej mieszkanki dorzućmy jeszcze złoto, którego cena lubi chadzać własnymi ścieżkami, niezależnymi od akcji i obligacji. Od 2000 roku szlachetny metal (wyrażony w PLN) przyniósł stopę zwrotu równą 8,5 proc., przy zmienności na poziomie 17,9 proc. Pod tymi względami złoto uplasowało się gdzieś pomiędzy bardzo zmiennymi akcjami „maluchów” i mało zmiennymi obligacjami.

W jaki sposób połączyć w ramach portfela te trzy bardzo różniące się od siebie aktywa? Najprostsza metoda to przyznanie im równych wag. My pokusiliśmy się jednak po bardziej wyrafinowany sposób, odwołujący się do klasycznej teorii portfelowej. Zaprzęgliśmy arkusz kalkulacyjny do wykonania następującego zadania: ustalenia optymalnych wag takich by z jednej strony stopa zwrotu była jak najwyższa, a z drugiej zmienność takiego portfela nie przekroczyła z góry określonej granicy. Przy wyborze tej granicy istnieje szerokie pole do popisu, w zależności od indywidualnych preferencji inwestora. Osoby lubiące rynkowy rollercoaster mogą poziom zmienności ustalić bliżej tego, który charakteryzował małe spółki (23,7 proc.) – i wtedy portfel z natury będzie bardziej przechylony właśnie w stronę akcji. Osoby bojące się zmienności wybiorą zapewne parametr zbliżony do obligacji (3,8 proc.) – i wtedy portfel będzie skrzywiony w stronę instrumentów dłużnych.

My postanowiliśmy sięgnąć po kompromisowy i dość intuicyjny próg 10 proc. Taka zmienność jest zapewne do zaakceptowania przez przeciętnego inwestora szukającego zysków znacznie przekraczających to co można otrzymać na lokacie bankowej (czyli obecnie niewiele powyżej zera).

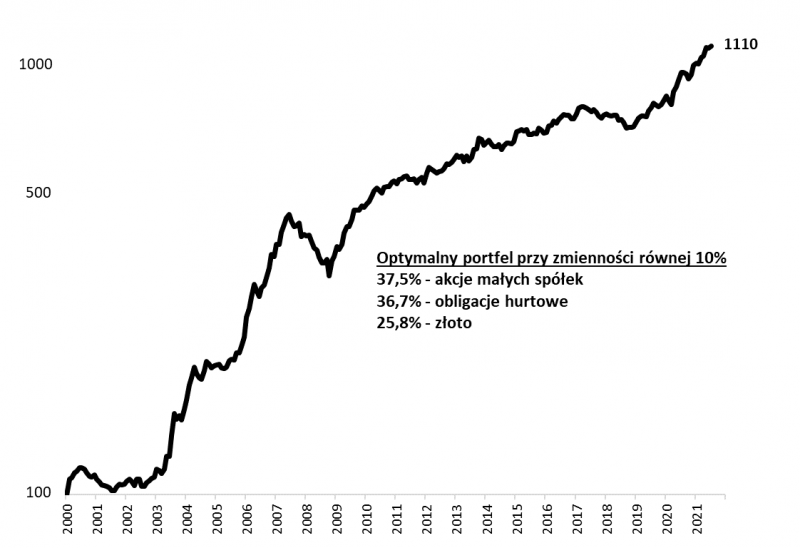

Rys. 2. Stopa zwrotu z portfela złożonego z akcji małych spółek, złota i obligacji zoptymalizowanego przy założeniu 10-proc. zmienności

Źródło: Qnews.pl.

Podstawienie tego parametru do kalkulacji pozwala wygenerować następujące wyniki: 37,5 proc. w akcjach małych spółek, 36,7 proc. w obligacjach, 25,8 proc. w złocie. Jak widać obiektywne obliczenia każdemu z omawianych aktywów dają pokaźne miejsce w kompromisowym koszyku inwestycyjnym. Dodajmy jeszcze, że aby utrzymać te wagi, założyliśmy, że na koniec każdego roku przeprowadzany był tzw. rebalancing, czyli aktywa o zbyt niskiej wadze były dodawane w odpowiedniej ilości, zaś te o za wysokiej wadze były adekwatnie redukowane.

Teraz przejdźmy do rzeczy najciekawszej. Okazuje się, że taki koszyk przy 10-procentowej zmienności przyniósłby stopę zwrotu na poziomie 11,8 proc. Czyli niewiele niższą niż akcje małych spółek, które przecież cechowały się przeszło dwukrotnie większą zmiennością! Mix aktywów dałby jednocześnie zarobić więcej niż złoto i obligacje.

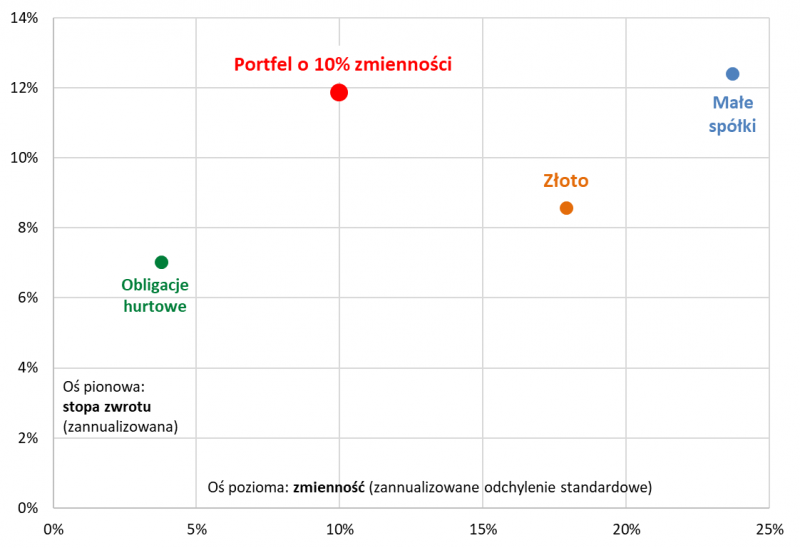

Rys. 3. Relacje między zmiennością a stopą zwrotu

Źródło: Qnews.pl.

Jak to możliwe? Wygląda na to, że odkrycia, za które Harry Markowitz otrzymał nagrodę Nobla, są aktualne również w odniesieniu do inwestowania w polskich warunkach. Dywersyfikacja w oparciu o różne aktywa, których ceny chadzają własnymi ścieżkami (czyli są słabo dodatnio skorelowane, a czasem nawet ujemnie skorelowane), pozwala obniżyć całkowitą zmienność przy jednoczesnym utrzymaniu solidnych stóp zwrotu.

Jakie są implikacje tych historycznych symulacji w chwili obecnej? Wykres przedstawiający wyniki portfela sugeruje, że nigdy nie jest za późno na inwestowanie. Nawet gdybyśmy ulokowali kapitał w takim koszyku w najgorszym możliwym momencie takim jak szczyt hossy małych spółek w 2007 roku, to i tak po nieco ponad dwóch latach inwestycja zaczęłaby przynosić trwałe zyski. A to i tak skrajny przykład, bo przez zdecydowaną większość czasu na pomnożenie kapitału trzeba by czekać o wiele krócej.

Wydaje się zatem, że rozsądna, podyktowana historią dywersyfikacja oraz dyscyplina wymagana do utrzymania odpowiedniej struktury portfela na dłuższą metę (czyli nieuleganie emocjom wynikającym z przejściowych wahań poszczególnych komponentów), to świetny sposób na pokonanie strachu przed inwestowaniem jako takim. Poleganie na portfelu złożonym z różnych sprawdzonych aktywów wydaje się lepszym pomysłem niż kurczowe trzymanie się tylko któregokolwiek z tych aktywów.

Reasumując, nasza symulacja pokazuje, że zoptymalizowany portfel złożony z trzech aktywów (akcje polskich małych spółek, obligacje hurtowe, złoto) w okresie ponad dwóch dekad przyniósłby stopę zwrotu tylko niewiele słabszą niż najlepsze z tych aktywów (małe spółki) przy o przeszło połowę mniejszej (ustalonej na przykładowym poziomie 10 proc.) zmienności. To namacalne korzyści z dywersyfikacji portfela.

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.