Tomasz Hońdo, CFA

Starszy ekonomista Quercus TFI S.A.

Podczas gdy Goldman Sachs widzi coraz mniejsze ryzyko recesji w USA, to model New York Fed sygnalizuje rychłe wejście w okres najwyższego jej ryzyka. A w tle stopa bezrobocia w USA wspięła się nagle na półtoraroczne maksimum…

Bądź na bieżąco! Zapisz się na NEWSLETTER

Rynkowa debata na temat tego, czy amerykańska gospodarka ugnie się pod presją wysokich stóp procentowych (tak jak to bywało zwykle w przeszłości), trwa już od ponad roku i przechodzi właśnie w kolejną fazę.

Większość się pomyliła

Zacznijmy od tego, że powszechna zgodność opinii odnośnie rychłego nadejścia recesji z jesieni 2022 roku okazała się zupełnie nietrafiona. Po raz kolejny sprawdziła się znana zasada, zgodnie z którą powszechnie obstawiane scenariusze (czyli wtedy recesja i kontynuacja giełdowej bessy) zwykle niekoniecznie się realizują.

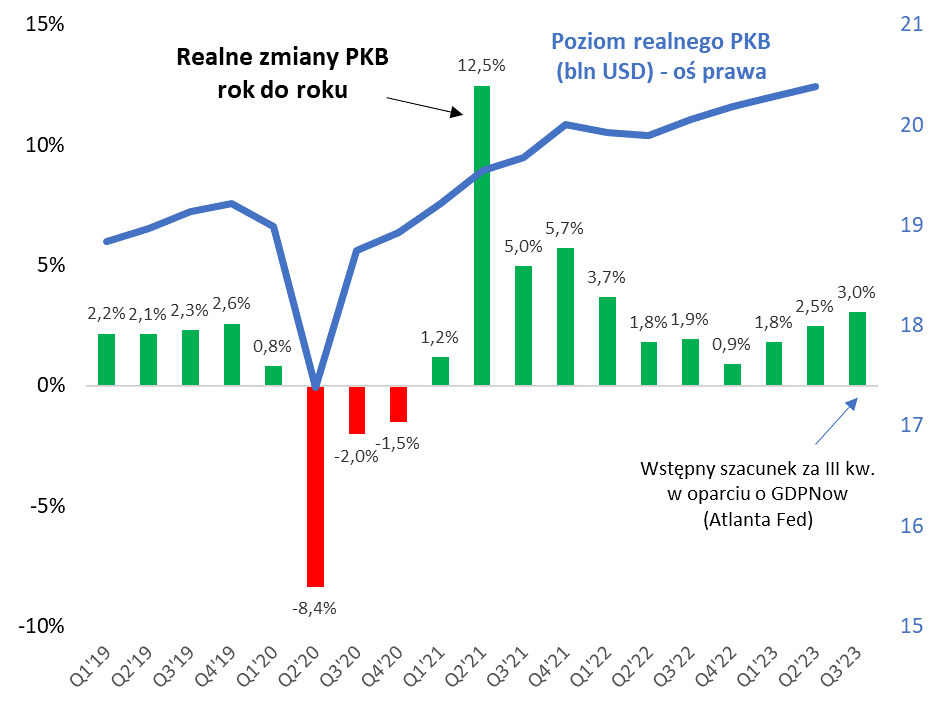

Tegoroczna rzeczywistość przyniosła pozytywne zaskoczenia względem ówczesnych pesymistycznych oczekiwań. Akcje, zamiast dalej tanieć, weszły w silny trend wzrostowy. A amerykańskie PKB, zamiast zacząć się kurczyć, zaczęło przyspieszać, począwszy od I kwartału br. Najnowsze, głośno komentowane szacunki, płynące z modelu oddziału Fedu z Atlanty (tzw. GDPNow) mówią o dojściu zannualizowanej zmiany PKB w trwającym III kwartale do zawrotnego poziomu 5,6 proc., co po przetłumaczeniu na bardziej zrozumiałą na Starym Kontynencie konwencję, daje ok. 3 proc. wzrostu rok do roku.

Rys. 1. Ten rok, zamiast recesji, przynosi na razie przyspieszenie PKB

Źródło: Qnews.pl, U.S. Bureau of Economic Analysis, Federal Reserve Bank of Atlanta.

Wraz z tą poprawą, radykalnym przeobrażeniom uległy też opinie na temat tego, czy czeka nas recesja. Z sierpniowego sondażu Bank of America wśród zarządzających funduszami wynika, że obecnym tzw. konsensusem jest już „miękkie lądowanie” gospodarki. Przypieczętowaniem poprawiających się nastrojów stało się głośne ścięcie przez bank Goldman Sachs prawdopodobieństwa recesji w kolejnych dwunastu miesiącach do skromnych 15 proc.

Czy to wszystko oznacza, że temat potencjalnej recesji powinien na dobre trafić już do kosza? Sęk w tym, że po niemal roku rewidowania powszechnych oczekiwań pojawiają się obiektywne sygnały, które zdają się nie tylko nie oddalać widma recesji, lecz wręcz przeciwnie – z historycznego punktu widzenia przybliżają ją dużo bardziej, niż miało to miejsce na jesieni 2022.

Alarmujące sygnały dopiero teraz

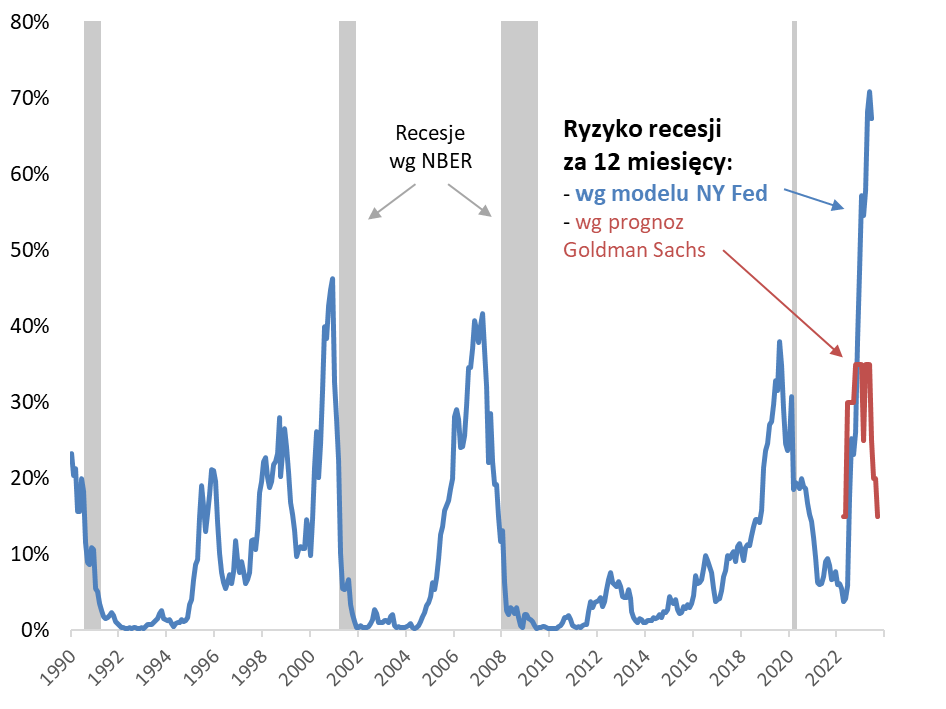

Podczas gdy według GS ryzyko skurczenia się gospodarki drastycznie zmalało, to według sprawdzonego historycznie modelu New York Fed, bazującego na inwersji (odwróceniu) krzywej rentowności obligacji, to ryzyko zacznie niebawem wchodzić w strefę najwyższych odczytów.

Rys. 2. Wg banku Goldman Sachs ryzyko recesji maleje, wg modelu New York Fed – wchodzi właśnie na coraz wyższe poziomy

Źródło: Qnews.pl, NBER, Federal Reserve Bank of New York, Goldman Sachs.

Aby dobrze zrozumieć przesłanie płynące z tego modelu, należy pamiętać, że wysyła on sygnały dotyczące sytuacji za 12 miesięcy. Kiedy zatem w październiku 2022 sygnalizował wzrost ryzyka recesji powyżej 26 proc., w listopadzie – powyżej 38 proc., w grudniu – powyżej 47 proc., a w styczniu br. – powyżej 57 proc., to nie oznaczało to, że recesja nadejdzie za chwilę (a taki był ówczesny tzw. konsensus). Prawidłowa interpretacja była następująca – ryzyko recesji zacznie przekraczać kolejne, wspomniane progi począwszy od listopada … 2023 (a więc po 12 miesiącach).

Innymi słowy, według modelu New York Fed, począwszy od okolic jesieni br. do co najmniej lata 2024 roku ryzyko recesji będzie na alarmująco wysokich poziomach.

Oczywiście czym innym jest teoretyczny model, bazujący na historycznych zależnościach, który tym razem potencjalnie może się pomylić, a czym innym są bieżące, „twarde” dane makroekonomiczne. Jeszcze do niedawna dane z amerykańskiego rynku pracy pozostawały jednoznacznie dobre – zatrudnienie rosło, bezrobocie pozostawało bardzo niskie.

Problem polega na tym, że w tym pozytywnym obrazie zaczynają się pojawiać pierwsze poważniejsze pęknięcia. O ile zatrudnienie ciągle rośnie – jeśli nie liczyć najbardziej elastycznej jego formy, czyli zatrudnienia „tymczasowego”, które w sierpniu spadło do poziomu najniższego od 23 miesięcy – to bezrobocie … też zaczyna rosnąć. Stopa bezrobocia – jeden z najbardziej intuicyjnych wskaźników kondycji rynku pracy – w sierpniu podskoczyła do poziomu najwyższego od półtora roku.

Owszem, można argumentować, że nawet po tej zwyżce bezrobocie jest ciągle relatywnie niskie (3,8 proc.). Można też argumentować – i taka narracja przeważyła w mediach – że wyższe bezrobocie nie powinno martwić, bo wynika z powrotu na rynek pracy osób wcześniej z różnych sposobów wykluczonych (rośnie tzw. siła robocza).

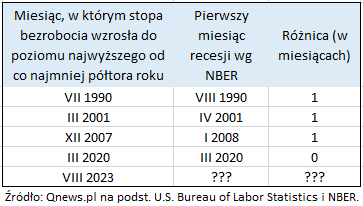

Stopa bezrobocia najwyżej od półtora roku

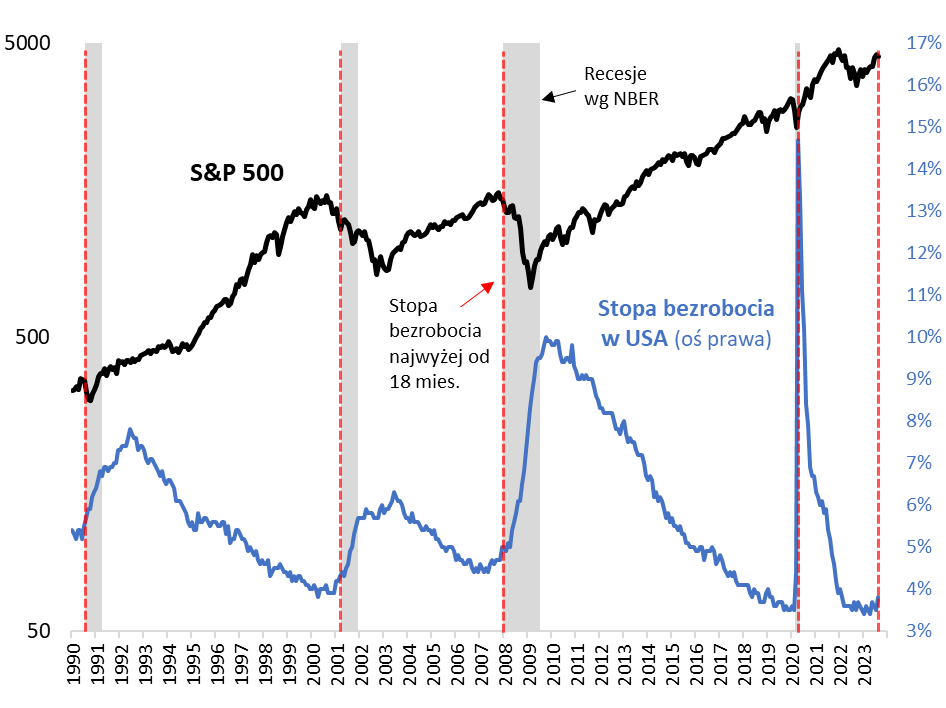

Jeśli jednak potraktujemy półtoraroczne maksimum stopy bezrobocia w sposób mechaniczny, pozbawiony wytłumaczeń ad hoc, to okazuje się, że był to zadziwiająco mocny sygnał rychłej recesji, przynajmniej w zbadanym przez nas okresie od lat 90. ubiegłego wieku. Daty pojawienia się takiego sygnału widoczne są w tabeli. Po nałożeniu na nie dat rozpoczęcia recesji ustalonych przez instytut NBER (oczywiście dużo po fakcie, z wielomiesięcznym opóźnieniem), otrzymałem zaskakujące wnioski. Okazało się, że recesja rozpoczynała się prawie zawsze (z wyjątkiem specyficznego, pandemicznego przypadku) dokładnie jeden miesiąc (!) po takim sygnale.

Rys. 3. Dojście stopy bezrobocia do półtorarocznego maksimum z niskiego poziomu = sprawdzony sygnał bliskiej recesji

Źródło: Qnews.pl, S&P Global, U.S. Bureau of Labor Statistics.

Czyżby zatem w sytuacji, gdy rynkowy „konsensus” zapomina coraz bardziej o recesji, paradoksalnie zbliżamy się w końcu do jej nadejścia?

Co potencjalna recesja mogłaby oznaczać dla cen akcji na Wall Street? Nie ma żadnej reguły co do głębokości ewentualnej przeceny. Przypadek z lat 2008/09, gdy S&P 500 runął o 57 proc., traktowałbym jako najbardziej ekstremalny i niekoniecznie reprezentatywny. Na drugim biegunie jest przypadek z 1990 roku, w którym spadek indeksu zatrzymał się tuż przed przekroczeniem granicy 20 proc. od szczytu (a więc na granicy formalnej bessy). Nawet w tym łagodnym wariancie S&P 500 cofnął się jednak do poziomu najniższego od ok. półtora roku, można więc uznać, że normą w trakcie recesji jest spadek indeksu do co najmniej wielomiesięcznego minimum.

Tym razem jako okoliczność łagodzącą na wypadek ewentualnej recesji traktować można fakt, że już przecież w trakcie ubiegłego roku S&P 500 spadł o 25 proc., formalnie spełniając popularne kryterium bessy. Można natomiast dyskutować na temat tego, czy została w ten sposób zdyskontowana przyszła recesja (co byłoby absolutnie niespotykanym wyprzedzeniem), czy też raczej była to jedynie normalizacja po ekscesach z okresu pandemii.

Pocieszające jest, że te rozważania mogą się wydawać, przynajmniej na razie, dość oderwane od rzeczywistości rynkowej. A ta rzeczywistość jest taka, że S&P 500 jest przecież ciągle nieopodal szczytu tegorocznej hossy. Warto więc obserwować nie tylko dane makro, ale też zachowanie samego rynku. Pierwsza lampka alarmowa zapaliłaby się w momencie spadku S&P 500 poniżej dołka sierpniowej korekty (okolice 4350 pkt.).

Reasumując, wzrost stopy bezrobocia w USA do półtorarocznego maksimum ponownie przywołuje temat ewentualnej recesji. Warto trzymać rękę na pulsie.

Powyższy artykuł stanowi zaktualizowaną wersję materiału, jaki ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.