Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

O ile przed rokiem w naszych analizach mocno dominowały niedźwiedzie akcenty, to tym razem przegląd naszego arsenału pokazuje raczej równowagę sił. Zakładamy, że w trakcie 2023 roku byczych argumentów może przybywać.

Bądź na bieżąco! Zapisz się na NEWSLETTER

BYKI

Dezinflacja to dobra wiadomość

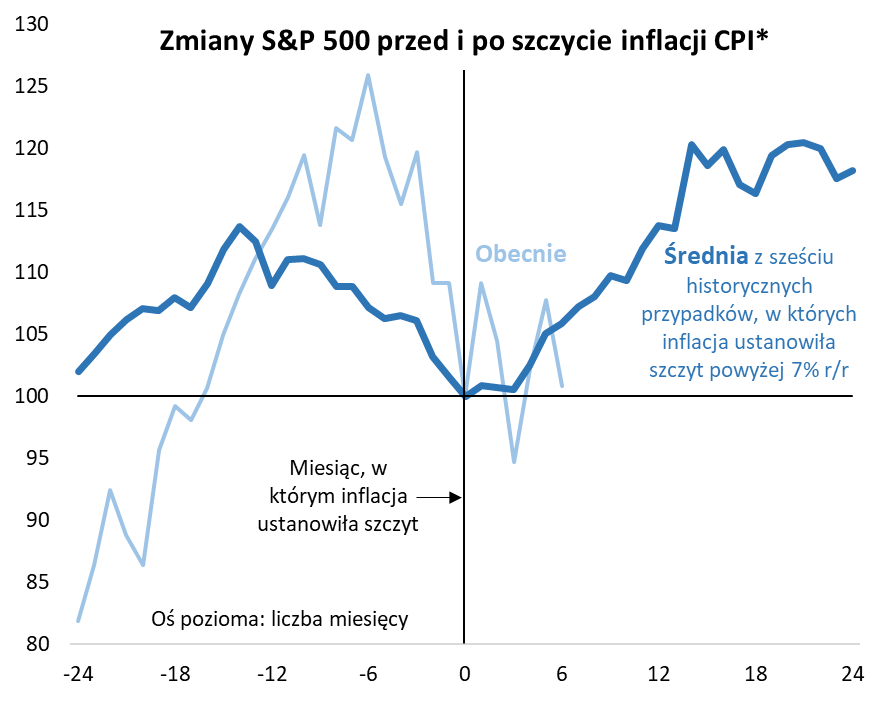

Nie ma większych wątpliwości co do tego, że jedną z przyczyn tegorocznej zawieruchy na rynkach akcji był wystrzał wskaźników inflacji do wielodekadowych maksimów, zmuszający banki centralne do jastrzębiej reakcji. O ile w Polsce na szczyt inflacji ciągle czekamy, to w USA prawdopodobnie jest już za nami. Wskaźnik CPI swoje maksimum ustanowił już w czerwcu br. na poziomie 9 proc. rok do roku i od tego czasu stopniowo schodzi w dół (w listopadzie znalazł się najniżej od grudnia 2021 (7,1 proc. r/r). Intuicyjnie spadek inflacji (dezinflacja) wydaje się zjawiskiem pozytywnym i taki też jest wydźwięk danych historycznych. Pod lupę wzięliśmy sześć historycznych przypadków począwszy od lat 50. XX wieku, w których inflacja CPI ustanowiła szczyt powyżej umownego progu 7 proc. Chociaż nie wszystkie przypadki przyniosły hossę na Wall Street, to jednak uśredniona ścieżka S&P 500 jest ewidentnie rosnąca. Po 18 miesiącach od szczytu inflacji indeks był średnio 16 proc. wyżej.

Źródło: Qnews.pl, S&P Global, FRED. Dane za XII do 20 grudnia.

Wyceny na GPW niskie, a cykl Kitchina blisko punktu zwrotnego

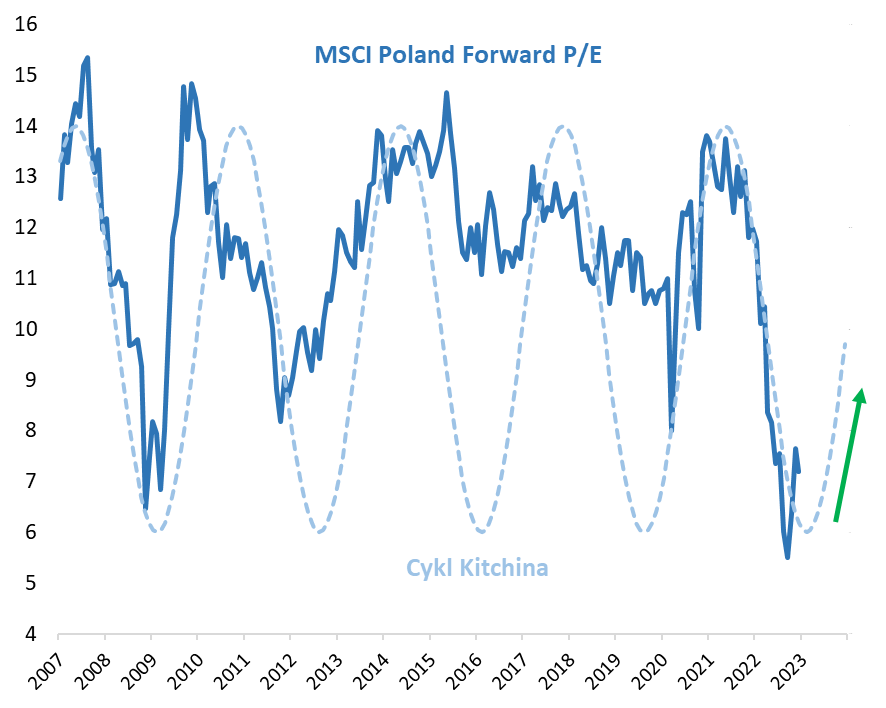

Po wrześniu donosiliśmy, że wskaźnik ceny do prognozowanych zysków (forward P/E) polskich spółek spadł wg danych firmy MSCI w okolice … historycznego minimum. Mimo jesiennego odreagowania, P/E pozostaje ciągle bardzo niski – wynosi obecnie ok. 7,2. To nadal wartość bliska historycznych minimów. Przy tak niskich wycenach historycznie opłacało się akumulować polskie akcje, nie oglądając się na inne kwestie. Co prawda należy się liczyć z tym, że zyski spółek pójdą w przyszłym roku w dół, co z kolei wywindowałoby P/E w górę, ale wnioski na temat niskiego poziomu wycen są potwierdzone również przez inne wskaźniki, takie jak cena do wartości księgowej (P/BV). Zresztą niskie wyceny to niejedyny argument byków na GPW. Do tego dochodzi tzw. cykl Kitchina, który swoje teoretyczne dno osiągnie w I kwartale 2023, po czym wejdzie w fazę wzrostową. A trzeba przyznać, że ostatnie dwa lata wręcz perfekcyjnie wpisały się w rytm dyktowany przez ten cykl.

Źródło: Qnews.pl, MSCI.

Pozycjonowanie odbija w górę z niskiego poziomu

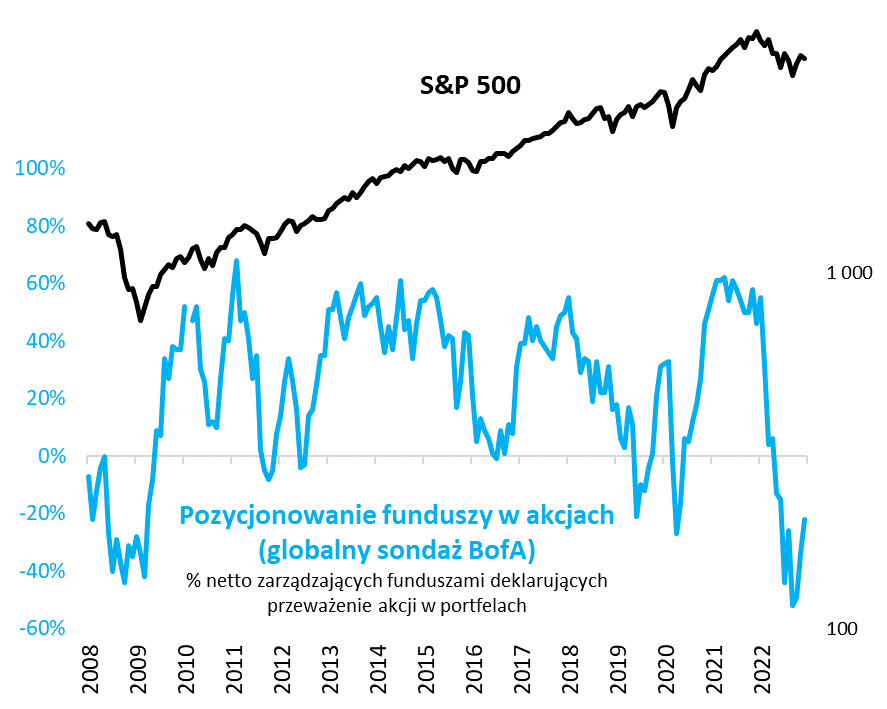

Jednym ze sztandarowych argumentów byków w końcówce burzliwego 2022 roku jest pesymizm widoczny w sondażach takich jak śledzona przez nas globalna ankieta Bank of America wśród zarządzających funduszami. O ile przed rokiem z deklaracji ankietowanych wynikało, że są mocno przeważeni w akcjach (czytaj: nie dostrzegali zagrożeń), to teraz sytuacja wygląda zgoła odmiennie – są mocno niedoważeni w akcjach i co najwyżej wraz z jesiennym odreagowaniem na giełdach zaczynają się dopiero „doważać”. Z tego samego sondażu płynie powszechny strach przed recesją. Analogiczny obraz widać w sondażu CNBC wśród „inwestorów-milionerów”, którzy obawiają się bessy w stopniu największym od 2008 roku. Równie zgodna co do trudnego przyszłego roku jest też większość strategów z Wall Street, którzy przed rokiem raczej tryskali optymizmem. Tak chłodne nastroje to może być paradoksalnie dobry znak, bo tym razem zagrożenia są dobrze rozpoznane.

Źródło: Qnews.pl, S&P Global, Bank of America Global Fund Manager Survey.

NIEDŹWIEDZIE

Analogia z 2008 ciągle straszy

Już na samym początku 2022 roku w zachowaniu amerykańskiego S&P 500 dopatrzyliśmy się pierwszych podobieństw z pamiętną niszczycielską bessą 2008 roku, a z każdym kolejnym miesiącem podobieństwo to stawało się coraz bardziej widoczne. Również najnowsze ruchy S&P 500 cały czas wpisują się w ten niedźwiedzi wzorzec, z którego by wynikało, że już w I kwartale 2023 czeka nas najbardziej dramatyczna faza bessy. Na uporczywą analogię z 2008 rokiem spoglądamy trochę z przymrużeniem oka. Pamiętajmy, że wtedy impulsem wywołującym eskalację bessy był upadek Lehman Brothers i kryzys zaufania w sektorze bankowym. Obecnie nie widać analogicznego impulsu o podobnej sile rażenia. Z drugiej strony strateg Morgan Stanley Mike Wilson, który najtrafniej ostrzegał przed tegoroczną bessą, prognozuje, że w przyszłym roku amerykańskie korporacje czekać może recesyjny spadek zysków o skali niewidzianej właśnie od 2008 roku. Trzymajmy jednak kciuki, by S&P 500 wkrótce rozstał się w końcu z omawianą analogią.

Źródło: Qnews.pl, S&P Global. Dane do 20 grudnia.

Bilion dolarów odessanej płynności

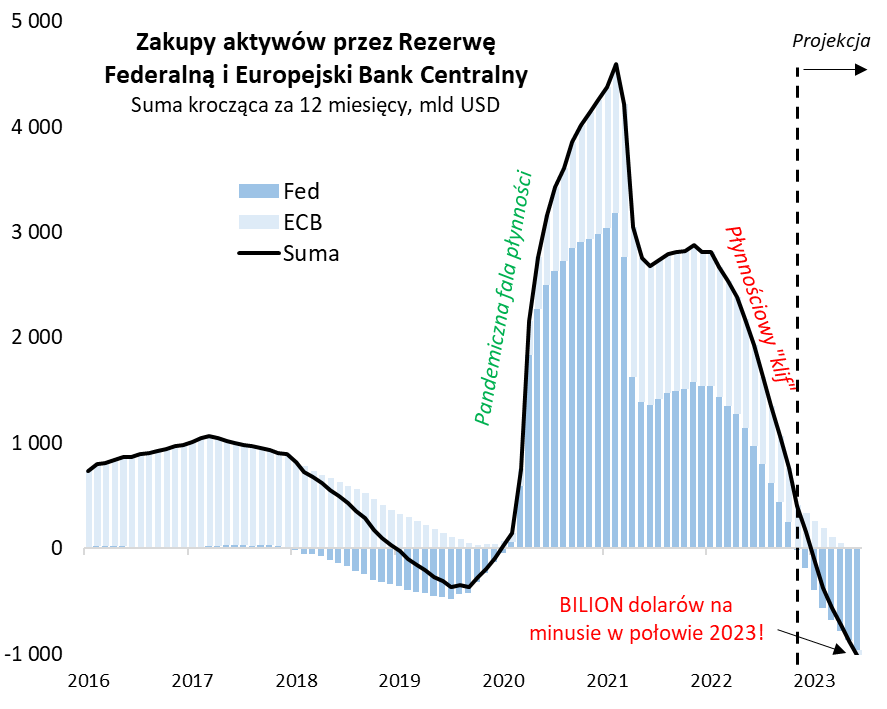

Przecena na giełdach w kończącym się roku to również skutek najpierw odłączenia „kroplówki” w postaci QE, czyli ilościowego luzowania, a potem rozpoczęcia przez amerykański Fed operacji odwrotnej, czyli redukcji bilansu okrzykniętej mianem ilościowego zacieśniania (QT). Dotychczasowa skala przeceny na giełdach nie była jak na razie wystarczająca, by skłonić Fed do powrotu do luzowania, a przynajmniej zaprzestania redukcji bilansu – niedźwiedzie twierdzą, że ten krytyczny moment dopiero przed nami. Na dodatek do Fedu dołącza Europejski Bank Centralny, który ogłosił właśnie rozpoczęcie QT od marca 2023. Szacujemy w oparciu o dotychczasowe dokonania obu banków centralnych oraz ich dalsze plany, że w połowie 2023 12-miesięczna skala redukcji ich bilansów osiągnie bezprecedensowy pułap BILIONA dolarów. Taka skala „odsysania” płynności z rynków finansowych będzie równie dużym eksperymentem, jak wcześniejsze nieokiełznane zalanie rynków płynnością w okresie po wybuchu pandemii.

Źródło: Qnews.pl, Federal Reserve, ECB.

Wskaźniki koniunktury mogą spaść jeszcze głębiej

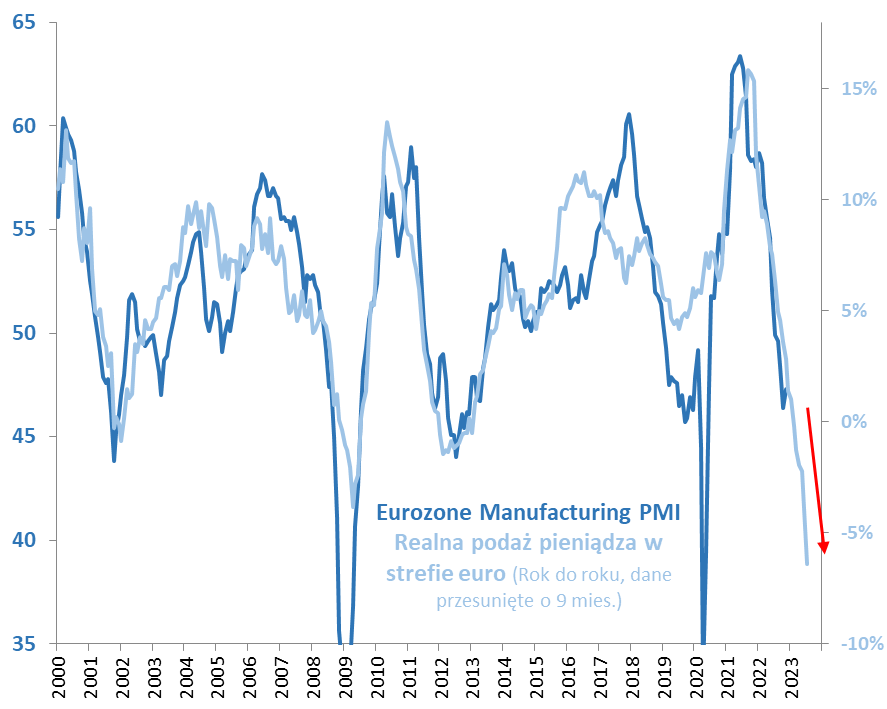

Z działaniami banków centralnych pośrednio związane są zmiany podaży pieniądza (money supply), a stąd już – w myśl zależności (modelu) zaczerpniętej przez nas z analiz J.P. Morgan – prosta droga do koniunktury gospodarczej. Nie mamy wątpliwości co do tego, że tegoroczna bessa na giełdach to również efekt spadku tzw. wskaźników wyprzedzających koniunktury, takich jak Eurozone Manufacturing PMI. Dobra wiadomość jest taka, że PMI zaliczył już mocny spadek ze szczytu, a w listopadzie wreszcie drgnął w górę. Niestety szybkie kurczenie się realnej podaży pieniądza w strefie euro to zgodnie z historyczną zależnością sygnał, że PMI nie zakończył jeszcze trendu spadkowego i ostatecznie może w I połowie 2023 wylądować na poziomach typowo recesyjnych, takich jak w latach 2020 lub 2009. Cała nadzieja w tym, że albo ta historyczna zależność może przestanie tym razem działać, albo że dalsze pogorszenie koniunktury jest już w cenach akcji.

Źródło: Qnews.pl, S&P Global, ECB, Bloomberg.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.