Bądź na bieżąco! Zapisz się na NEWSLETTER

Pokaźne odbicie amerykańskiego S&P 500 od dna bessy i próba przebicia linii trendu spadkowego wyprowadzonej ze styczniowego szczytu jeszcze bardziej zaostrzyły rynkową debatę na temat tego czy potencjalna recesja jest już uwzględniona w cenach akcji.

Odpowiedzi na to pytanie można poszukiwać, odwołując się do najnowszego odczytu przemysłowego wskaźnika ISM Manufacturing PMI, który notabene w listopadzie spadł do poziomu najniższego od 30 miesięcy, przy okazji wędrując poniżej recesyjnej granicy 50 pkt. (listopadowy odczyt to 49 pkt.).

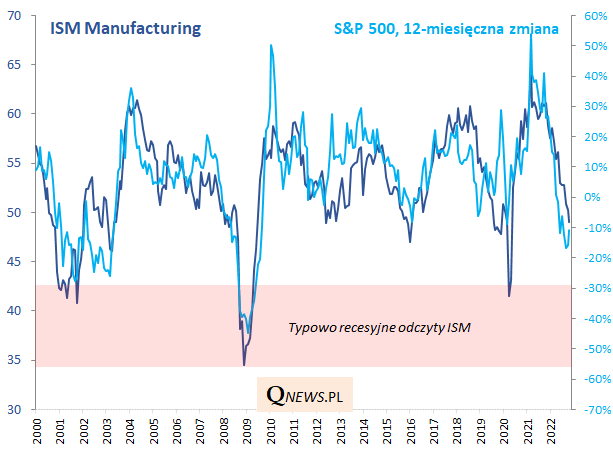

Odświeżenie wykresu porównującego zachowanie ISM i S&P 500 prowadzi do następujących wniosków:

- Październikowo-listopadowe odbicie cen akcji interpretować można jako efekt tego, że wcześniej S&P 500 spadł niejako za mocno względem ISM (jego 12-miesięczna zmiana pokazana na wykresie była za nisko po wrześniu). Obecnie (po listopadzie) jest już prawie mniej więcej tam gdzie "powinien" być.

- Dobra wiadomość jest taka, że cały dotychczasowy zjazd ISM trwający od roku (z poziomu 61,1 do 49,0) jest w pełni uwzględniony w cenach akcji.

- Teraz gra toczy się o to czy potencjał spadkowy ISM już uległ wyczerpaniu (tak jak w latach np. 2016 lub 2012), czy raczej wskaźnik będzie zmierzał ku poziomom znanym z poprzednich trzech recesji, czyli w okolicę czterdziestu kilku punktów (ostatnie trzy recesyjne dołki ISM to 41,5; 34,5; 40,8). Z uwagi na opisywane przez nas recesyjne sygnały takie jak głębokie odwrócenie krzywej rentowności z tym drugim scenariuszem należy się liczyć - i nie jest on uwzględniony w cenach akcji, bo zejście ISM na dużo niższe pułapy wymagałoby odpowiedniego dostosowania 12-miesięcznej dynamiki S&P 500.

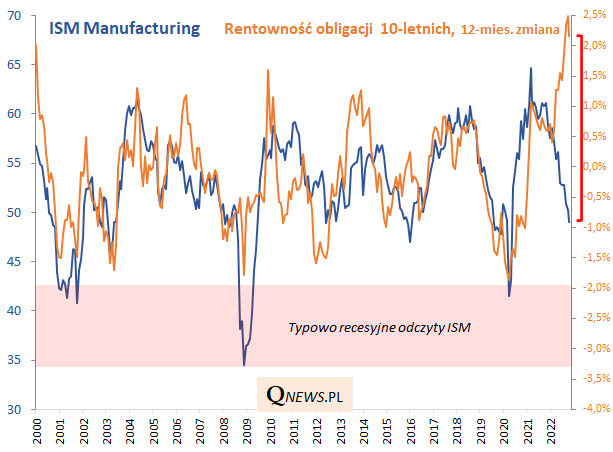

Zgoła odmiennie wygląda sytuacja, jeśli chodzi o amerykańskie (i globalne) obligacje skarbowe. Już w poprzednich miesiącach zwracaliśmy uwagę, że tradycyjna więź łącząca ISM i 12-miesięczną zmianę rentowności benchmarkowych obligacji 10-letnich została w tym roku poważnie nadszarpnięta. Na wykresie widać ciągle otwartą szeroko "paszczę" pomiędzy spadającym ISM i wyśrubowaną dynamiką rentowności obligacji. Zwróćmy uwagę, że w listopadzie dynamika rentowności zaczęła jednak w końcu się obniżać, czyli podążać w ślad za przemysłowym barometrem. Czyżby pierwszy sygnał zmiany trendu?

Reasumując, w cenach amerykańskich akcji uwzględniony jest już perfekcyjnie cały dotychczasowy (trwający już od roku) zjazd przemysłowego barometru ISM Manufacturing - i to jest dobra wiadomość. Ale czy na pewno uwzględniony jest też scenariusz zejścia ISM do typowo recesyjnych pułapów? Naszym zdaniem jeszcze nie (o ile ten scenariusz się zrealizuje). Trend spadkowy ISM wydaje się za to korzystny dla obligacji, których rentowność teoretycznie powinna być wyraźnie niższa (a ceny - wyższe), jeśli bazować tylko na omówionej tu zależności.

Tomasz Hońdo, CFA, Quercus TFI S.A.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.