Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

W latach 70. zdarzało się, że dołki bessy na Wall Street były ustanawiane nawet z wyprzedzeniem względem szczytów inflacji CPI. Nasza dogłębniejsza analiza pokazuje, że mógł to być tylko … zbieg okoliczności, bo w tym samym czasie rynek dyskontował zbliżający się szczyt bezrobocia i koniec recesji. Sęk w tym, że obecnie możliwa recesja jest ciągle dopiero przed nami.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Bardzo nerwowa reakcja Wall Street na opublikowane we wtorek dane na temat inflacji w USA w sierpniu potwierdzają, że zagadnienie to pozostaje w centrum uwagi inwestorów. Póki co traktowana jako najważniejsza tzw. inflacja bazowa (z wyłączeniem cen żywności i paliw, Core CPI) jest znów o kroczek od tegorocznego szczytu (6,4 proc.), co na razie stawia pod dużym znakiem zapytania rynkowe przekonanie o tym, że szczyt inflacji jest już definitywnie za nami. Historia podpowiada, że ogłaszanie szczytu CPI bywało czasem problematyczne. Najwyraźniej z tego samego założenia wychodzi też szef Fedu Jerome Powell, który jeszcze przed publikacją najnowszych danych deklarował, że jest „silnie zaangażowany” w walkę z inflacją.

W oczekiwaniu na szczyt inflacji

Załóżmy jednak hipotetycznie, że ów upragniony przez inwestorów szczytu CPI jest już na wyciągnięcie ręki. Takie są też prognozy części banków z Wall Street, np. J.P. Morgan. Co mogłoby to oznaczać dla akcji na Wall Street? Byczo nastawieni komentatorzy lansują tezę, że zejście inflacji z tak wysokich jak obecnie (lub wyższych) poziomów było historycznie mocnym impulsem wzrostowym dla cen walorów.

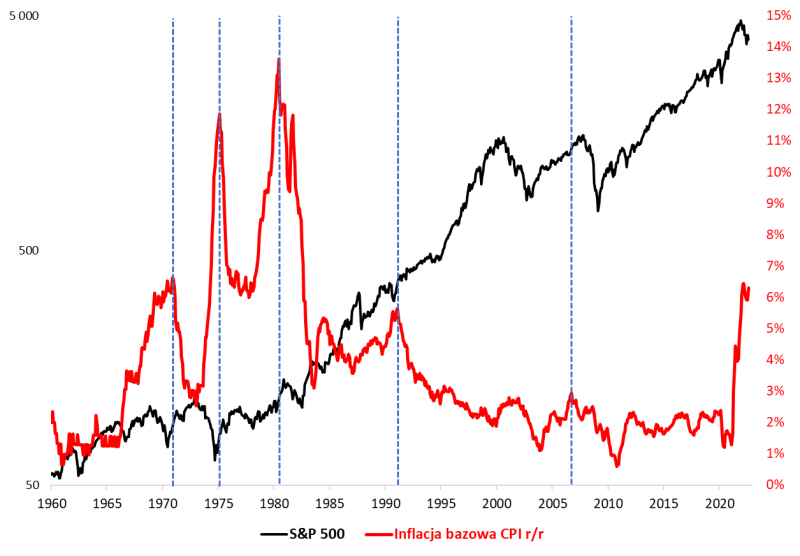

Przyjrzyjmy się danym historycznym. Najbardziej interesujący dla nas okres to oczywiście lata 70. XX wieku, gdy inflacja (w tym bazowa) gościła na równie wysokich pułapach. Po naniesieniu CPI na wykres S&P 500 faktycznie wygląda na to, że coś jest na rzeczy, jeśli chodzi o byczą diagnozę. Co więcej, w dwóch znamiennych przypadkach z lat 70. zdarzyło się, że amerykański indeks giełdowy twarde dno bessy ustanowił nawet ze sporym wyprzedzeniem względem definitywnego szczytu inflacji. Zarówno w czerwcu 1970, jak i we wrześniu 1974 S&P 500 zakończył dwie największe bessy lat 70. z aż pięciomiesięcznym wyprzedzeniem względem lokalnych maksimów Core CPI. Jeśli przeniesiemy się w czasie z kolei do początku lat 90., kiedy to inflacja przejściowo wystrzeliła do nadmiernych poziomów, to również wtedy okaże się, że S&P 500 zakończył „prawie bessę” (spadł o niecałe 20 proc. od górki) na jesieni 1990 już wyprzedzająco przed szczytem CPI.

Gdyby bazować tylko na tych byczych przypadkach, należałoby już intensywnie myśleć o akumulowaniu akcji przed potencjalną górką inflacji (oczywiście przy założeniu, że nie dojdzie do jej dalszego niekontrolowanego wystrzału).

Nam pozostaje jednak pewien niesmak przy analizowaniu tej potencjalnie byczej reguły, bo niezbyt pasowały do niej dwa inne, godne uwagi przypadki. Pierwszy z nich to ten z początku lat 80. Co prawda bezpośrednio po odnotowaniu szczytu inflacji bazowej (na kosmicznym poziomie 13,6 proc.) S&P 500 wpisał się w byczy schemat, rosnąc o ponad 20 proc. w ciągu pięciu miesięcy, ale zarazem potem … poddał się bessie, mimo że spadek wskaźnika CPI tak naprawdę dopiero wtedy zaczynał się na dobre rozkręcać.

Warto też wspomnieć o przypadku z lat 2007-08. Co prawda wagę tego przykładu zmniejsza fakt, że wtedy szczyt inflacji bazowej osiągnięty został na wyglądającym na śmiesznie niski z obecnej perspektywy pułapie 2,9 proc., ale warto o nim przynajmniej wspomnieć. Słabnięcie presji inflacyjnej dostarczyło wtedy pary dla ostatniego etapu hossy, ale potem S&P 500 pogrążył się w bessie, która już nie miała wiele wspólnego z wysoką inflacją.

Widać zatem, że „inflacja to nie wszystko”. Nie można za jej pomocą wytłumaczyć w wystarczającym stopniu zachowania cen akcji we wszystkich przypadkach. Aby rozszerzyć analizę i uczynić ją bardziej wszechstronną, musimy uzupełnić ją o drugą stronę gospodarczego równania, czyli wskaźnik bezrobocia.

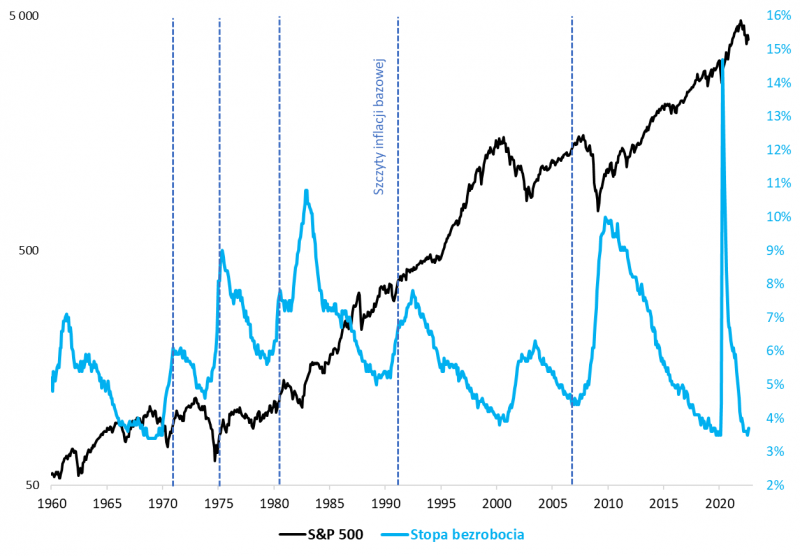

Bezrobocie wszystko tłumaczy

Dzięki temu wszystko nagle staje się jasne i klarowne. O ile nie w przypadku każdej bessy można było znaleźć wspólny mianownik w postaci zachowania wskaźnika inflacji, to taki wspólny element widoczny jest w postaci wzrostu bezrobocia, czyli innymi słowy – recesji. Bez względu na to czy popatrzymy na rok 1970, 1974, 1982, 1990 czy też 2008, to równolegle do przeceny akcji odbywał się wzrost bezrobocia. Tak się ciekawie złożyło, że w 1970 i 1974 szczyty inflacji bazowej pokrywały się mniej więcej ze szczytami bezrobocia, co może w efekcie prowadzić do błędnego wrażenia, że kończąc bessę Wall Street dyskontowała przede wszystkim szczyt inflacji – bardziej trafne jest założenie, że dyskontowała … szczyt bezrobocia.

Taka logika jest tym bardziej uzasadniona, że pasuje do niej przypadek z początku lat 80., który wcześniej przecież nie pasował nam do retoryki opartej wyłącznie na zachowaniu inflacji. Dlaczego w początkowym okresie lat 80. S&P 500 poddał się bessie mimo że właśnie rozkręcał się spadek bazowej CPI? Bo w tym samym czasie rozkręcał się gwałtowny wzrost bezrobocia. To właśnie wtedy słynny szef Fedu Paul Volckner – zwany potem „zabójcą inflacji” – wywindował stopy procentowe do poziomu, który z jednej strony zagwarantował stłumienie inflacji, a z drugiej wywołał równolegle ostrą recesję. Warto dodać przy okazji, że nazwisko Volcknera przewijało się już w wypowiedziach obecnego szefa Fedu Jerome Powell’a…

Do analizy uwzględniającej – obok CPI – stopę bezrobocia pasuje też zresztą każda inna duża bessa na Wall Street, choćby ta z 2008 roku czy też z lat 2000-02, kiedy to inflacja nie była tak znaczącym problemem jak w przywołanych wcześniej latach 70.

Odnieśmy te wszystkie historyczne rozważania do obecnej sytuacji. Czy wyczekiwany szczyt inflacji, który szczególnie w przypadku Core CPI ciągle pozostaje pod znakiem zapytania po najnowszych danych za sierpień, mógłby stanowić punkt zwrotny w koniunkturze na Wall Street? Owszem, ale tylko pod warunkiem, że zduszenie inflacji nie zostanie osiągnięte kosztem nadejścia recesji z prawdziwego zdarzenia i silnego wzrostu bezrobocia. Trzeba tu dodać, że dane za sierpień pokazały pierwszy nieśmiały sygnał w tym kierunku, tzn. wzrost stopy bezrobocia do poziomu najwyższego od pół roku.

Reasumując, to że historycznie zdarzało się czasem, że S&P 500 kończył bessę przed odnotowaniem definitywnego szczytu inflacji, wynikało z równoległego dyskontowania szczytu bezrobocia. Na razie tymczasem stopa bezrobocia dopiero drgnęła w górę, co utrudnia jednoznacznie byczą interpretację potencjalnego szczytu inflacji.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.