Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

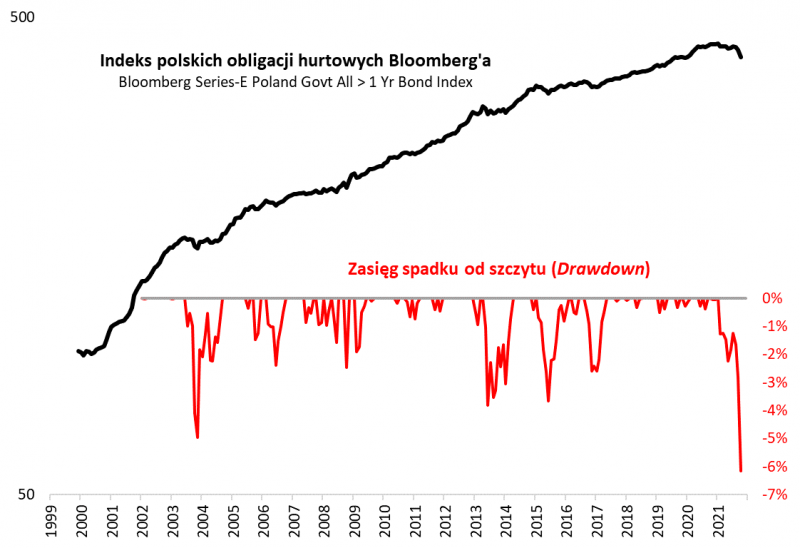

Polskie stałokuponowe obligacje skarbowe jeszcze nigdy na przestrzeni ponad 20. lat nie przeżyły tak głębokiej przeceny. Ale rynek obligacji to również papiery o zmiennym oprocentowaniu oraz – triumfujące w tym roku – indeksowane inflacją.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Głośno jest ostatnio o polskim rynku obligacji skarbowych, a w szczególności o papierach stałokuponowych (o stałym oprocentowaniu). Skokowy wzrost ich rentowności na skutek szeregu czynników krajowych i globalnych (rosnące oczekiwania inflacyjne, podwyżki stóp procentowych) wywołał korektę spadkową, której rozmiary niemile zaskoczyły inwestorów przyzwyczajonych do ograniczonej zmienności tej klasy aktywów.

O tym jak bardzo bezprecedensowa jest sytuacja na rynku papierów stałokuponowych świadczy fakt, że z tak głęboką przeceną jeszcze nigdy nie mieliśmy do czynienia w przypadku popularnego indeksu TBSP gromadzącego ten rodzaj obligacji. Ponieważ jego historia sięga „zaledwie” końcówki 2006 roku, postanowiliśmy sprawdzić jak to wygląda w przypadku mogącego się pochwalić dziejami rozpoczynającymi się w 2000 roku podobnego indeksu serwisu Bloomberg. Również tutaj okazuje się, że mamy do czynienia z rekordowo głęboką przeceną, która rozmiarami znacznie przerosła największą do tej pory korektę z 2003 roku.

Rys. 1. Rekordowo głęboka korekta spadkowa indeksu obligacji stałokuponowych

Źródło: Qnews.pl, Bloomberg. Stan na 27 X.

Nie będziemy w tym miejscu starali się odpowiedzieć na pytanie czy to już tzw. twarde dno i czy należy czym prędzej zabrać się za przysłowiowe łapanie dołka, bo odpowiedź na te pytania byłaby obarczona zbyt dużą niepewnością. Ale nie oznacza to, że nie możemy pokusić się o wskazanie pewnych bardziej klarownych długoterminowych zależności. Przecena obligacji oznacza wzrost ich rentowności (atrakcyjności). Średnia ważona rentowność papierów ze wspomnianego Bloombergowskiego indeksu rozpoczynała rok na skrajnie niskim pułapie 0,4 proc., a w trakcie października została wywindowana do 2,2 proc. w momencie pisania tego artykułu. Bez wątpienia obligacje prezentują się pod tym względem dużo lepiej niż na początku roku.

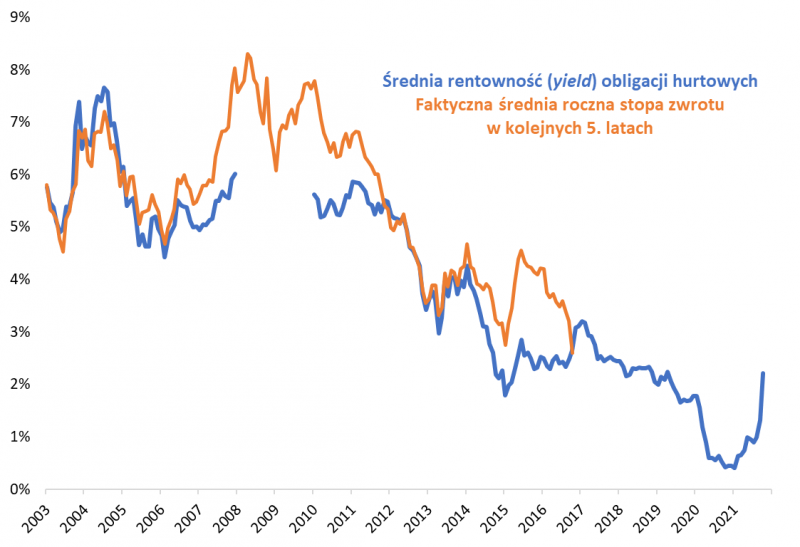

Tymczasem na drugim wykresie pokazujemy, że historycznie wyjściowy poziom rentowności był całkiem niezłym prognostykiem, jeśli chodzi o przyszłe całkowite stopy zwrotu z koszyka obligacji, np. w zaprezentowanym tu horyzoncie 5-letnim.

Rys. 2. Niższe ceny obligacji = wyższa rentowność = wyższe oczekiwane stopy zwrotu

Źródło: Qnews.pl, Bloomberg. Stan na 27 X.

Abstrahując już od arcytrudnych rozważań na temat tego jak wysoko może urosnąć rentowność tej grupy papierów oraz czy i jak mocno pogłębi się jeszcze rekordowa już przecena, przejdźmy do drugiej części naszego artykułu. Rzecz w tym, że dług o stałym oprocentowaniu, na którym koncentruje się obecnie uwaga, to tylko jeden z segmentów całego polskiego rynku obligacji skarbowych.

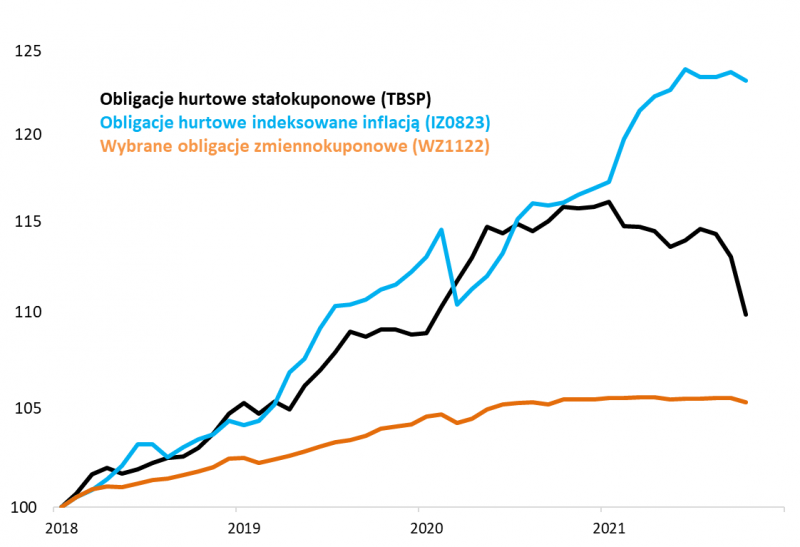

Pomijając zupełnie odrębną kwestię tzw. obligacji detalicznych skierowanych do osób prywatnych, zarządzający funduszami dłużnymi mają do dyspozycji również dwa kolejne rodzaje papierów: (a) indeksowane inflacją, (b) zmiennokuponowe.

Oba te rodzaje wyraźnie różnią się między sobą, jak i w porównaniu z obligacjami stałokuponowymi, jeśli chodzi o konstrukcję i charakterystykę. Na trzecim wykresie pokazujemy jak bardzo te różnice potrafią przekładać się na stopy zwrotu i zmienność. Można wręcz powiedzieć, że ostatnie wydarzenia jak nigdy dotąd przypominają o tym jak ważne jest dobre zrozumienie istoty danych instrumentów.

Na wykresie przedstawiamy całkowite stopy zwrotu (uwzględniające nie tylko wahania cen rynkowych, lecz również reinwestycję odsetek) liczone przykładowo od początku 2018 roku. Warto tu podkreślić, że indeksy pokazujące rezultaty inwestycji w obligacje indeksowane i zmiennokuponowe są naszego autorstwa, co jest naszym własnym wkładem w analizę całego rynku (w odróżnieniu od obligacji stałokuponowych indeksy takie nie są oficjalnie obliczane wg naszego stanu wiedzy).

Rys. 3. Całkowite stopy zwrotu z wybranych rodzajów hurtowych obligacji skarbowych (I 2018 = 100)

Źródło: Qnews.pl, BondSpot, Min. Fin. Stan na 27 X.

Okazuje się, że jednoznacznym triumfem pochwalić się mogą w tym roku papiery indeksowane inflacją, które reprezentowane są niestety przez jedną tylko emisję (IZ0823). Jeszcze do niedawna generowane przez nie stopy zwrotu nie różniły się zasadniczo od obligacji stałokuponowych, ale ten rok wszystko zmienił. O ile papiery o sztywnym oprocentowaniu mocno ucierpiały na skutek rosnących oczekiwań na podwyżki stóp procentowych, to obligacje indeksowane w bardzo niewielkim stopniu są wrażliwe na ten czynnik – owszem, też mają stały kupon, ale ich cena nominalna nie jest sztywna, lecz rośnie wraz z inflacją (i to od takiej zindeksowanej wartości nominalnej naliczane są odsetki).

Środowisko zaskoczeń inflacyjnych jest wymarzone dla obligacji indeksowanych, ale i one obarczone są specyficznymi czynnikami ryzyka. Rzecz w tym, że obecnie ich kupno na rynku wtórnym wiąże się z koniecznością zapłaty pokaźnej premii względem zindeksowanej wartości nominalnej w wysokości ponad 11 proc. (ta premia bywała wcześniej jeszcze wyższa). Największy problem w tym, że jedynej dostępnej serii IZ0823 pozostały już mniej niż dwa lata do wykupu, więc inflacja musi się okazać naprawdę pokaźna, by zapłacona premia zwróciła się z nawiązką.

Z tych względów należy liczyć się z tym, że kiedy w pewnym momencie oczekiwania inflacyjne zaczną słabnąć (na razie tego nie widać), papiery indeksowane zaczną tracić widoczną ostatnio przewagę nad papierami stałokuponowymi.

Oprócz tych dwóch rodzajów inwestorzy na rynku hurtowym mają do wyboru jeszcze liczne serie obligacji o zmiennym oprocentowaniu typu „WZ”. Te papiery mają jeszcze inną charakterystykę. Historycznie cechowały się dużo mniejszą zmiennością, ale też niższymi długoterminowymi stopami zwrotu. Ich zaletą jest bardzo niska wrażliwość na wahania rynkowych oczekiwań, którą zawdzięczają elastycznemu kuponowi, który co pół roku dostosowuje się do poziomu krótkoterminowych stóp procentowych.

Obecny kupon jest ciągle skrajnie niski (0,25 proc.), ale już za niespełna miesiąc wyraźnie podskoczy na skutek podwyżki stóp procentowych i wzrostu Wibor-u. Ta kategoria papierów zacznie więc wreszcie lepiej „pracować”. Należy oczekiwać, że trajektoria widocznego na wykresie indeksu stanie się bardziej stroma.

Reasumując, chociaż obligacje skarbowe mają ostatnio „złą prasę”, to obok przeżywających rekordowo głęboką przecenę papierów stałokuponowych na cały rynek obligacji składają się też inne, wyraźnie różniące się rodzaje długu: papiery zmiennokuponowe (które będą zyskiwały na podwyżkach stóp) i indeksowane inflacją (które w tym roku szczególnie triumfują za sprawą wysokiej inflacji).

Obligacja obligacji nierówna

Popularny indeks TBSP obejmuje obecnie 16 serii obligacji typu DS, PS i WS o stałym oprocentowaniu (wynoszącym obecnie od 0,25 do nawet 5,75 proc.) oraz zerokuponowych typu OK (bez oprocentowania). Na segment papierów o zmiennym oprocentowaniu składa się 9 serii typu WZ o kuponie na poziomie 0,25 proc., który w większości przypadków urośnie pod koniec listopada. Obligacje indeksowane inflacją, reprezentowane przez jedną tylko serię (IZ0823), mają najbardziej złożoną konstrukcję, na którą składa się stałe oprocentowanie (2,75 proc.), które jest naliczane co roku od zmiennej wartości nominalnej, która jest co miesiąc indeksowana w zależności od wskaźnika inflacji.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.