Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

Czynników ryzyka na końcówkę roku nie brakuje. Ale dostrzegamy też pozytywne takie jak sprzyjający efekt sezonowy, analogia z historycznymi przypadkami czy też brak tzw. negatywnych dywergencji na rynkach wschodzących i rynkach obligacji.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Chociaż w naszych analizach zazwyczaj koncentrujemy uwagę na dłuższym horyzoncie inwestycyjnym, to jednak warto też mieć pewien pogląd na bieżącą sytuację. Postanowiliśmy tym razem zastanowić się jakie są szanse i zagrożenia dla cen akcji w ostatnich tygodniach tego roku.

Sezonowość sprzyja

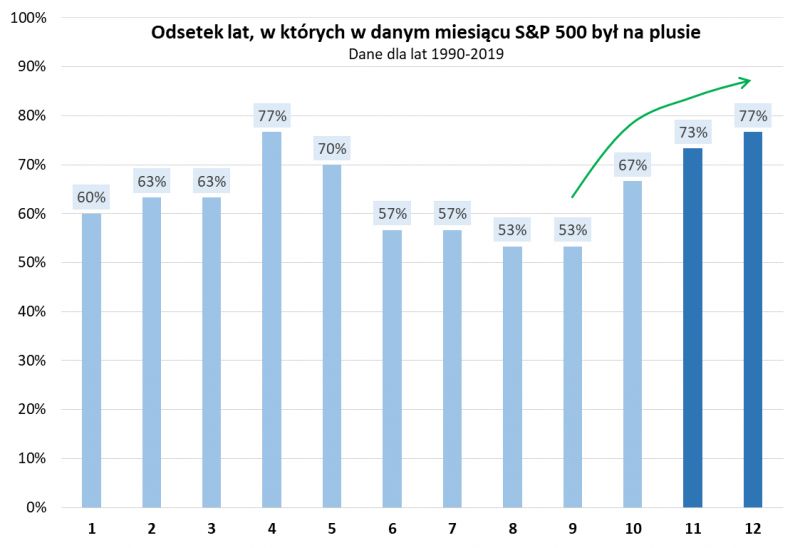

Końcówka roku ma to do siebie, że według historycznych statystyk jest to raczej udany sezon. W zbadanym przez nas okresie od początku lat 90. listopad i grudzień należały – obok kwietnia – do miesięcy o największym prawdopodobieństwie zwyżki S&P 500. Wynosiło ono 73 proc. w przypadku listopada i 77 proc. w przypadku grudnia. Uwagę zwraca jednocześnie fakt, że prawdopodobieństwo to było wyraźnie wyższe niż w okresie czerwiec-wrzesień, który zgodnie z tradycyjnym giełdowym powiedzeniem „sell in May” (sprzedaj w maju i – w domyśle – odkup po Halloween) cechują się relatywnie niskimi szansami wzrostu amerykańskiego indeksu, niewiele przekraczającymi prawdopodobieństwo wynikające z przysłowiowego rzutu kostką.

Rys. 1. Efekt sezonowy mocno sprzyja w końcówce roku

Źródło: Qnews.pl, Bloomberg.

Oczywiście korzystna listopadowo-grudniowa sezonowość nie działa na zasadzie pewności. 73-77 proc. szans to ciągle nie 100 proc., więc zawsze istnieje pewna przestrzeń do przykrych niespodzianek. Ale jest bez wątpienia jeden z pozytywnych elementów.

Miała być druga (wtórna) fala spadkowa po krachu – i … była

Na początku kwietnia, tuż po marcowym „koronakrachu” zaprezentowaliśmy proste zestawienie załamania na GPW z poprzednimi dwoma bardzo podobnymi epizodami z przeszłości, czyli krachami z lat 2008 (po upadku Lehman Brothers) i z 1998 (bankructwo Rosji na skutek niskich cen ropy naftowej). Nałożenie na siebie tych gwałtownych fal przeceny prowadziło wtedy do dwóch wniosków: (a) na koniec tego roku WIG według historycznych analogii powinien być jakieś 50-60 proc. wyżej niż w dołku krachu, (b) po drodze bardzo prawdopodobne są dość głębokie korekty spadkowe, a nawet przejściowe pogłębienie dołka jak w 2009 roku.

Rys. 2. Dno wtórnej fali spadkowej po krachu już za nami?

Źródło: Qnews.pl, GPW.

Z dzisiejszej perspektywy trudno odmówić jak na razie trafności tamtym wnioskom. W momencie pisania tego artykułu WIG jest prawie 40 proc. powyżej marcowego dna. I teoretycznie, gdyby historyczna analogia nadal miała być wskazówką, istnieje jeszcze pewien potencjał do wykorzystania do końca roku.

Jednocześnie na przestrzeni września i października zmaterializowała się wtórna, głęboka korekta spadkowa, o której prawdopodobieństwie pisaliśmy na początku kwietnia. Trzeba przyznać, że owa fala przeceny pojawiła się wyjątkowo późno w porównaniu z historycznymi wzorcami – to należy uznać za zaskoczenie – ale tak czy inaczej stała się jednak faktem. Warto dodać, że dzięki tej korekcie WIG powrócił do historycznych ścieżek. Ścieżek, które teraz wyraźnie „zakręcają” w górę.

Solidarna globalna hossa

Z punktu widzenia tzw. analizy międzyrynkowej pozytywnie postrzegać można szerokość hossy na świecie. To nie jest sytuacja taka jak np. w 2018 roku, gdy rosnącym indeksom na Wall Street towarzyszyła pogłębiająca się słabość akcji na rynkach wschodzących, co oznaczało narastające negatywne „dywergencje” (rozbieżności) i ostatecznie doprowadziło również do wykolejenia hossy w USA.

Obecnie nie mamy do czynienia z takim stanem rzeczy. Wręcz przeciwnie, apetyt na ryzyko ma raczej solidarny charakter. Indeks rynków wschodzących z nawiązką odrobił straty z wiosennego krachu, a w wersji dochodowej (Total Return) sięga nawet po historyczny rekord (!).

Pozytywnie interpretujemy też sygnały z szeroko pojętych rynków obligacji. Rentowności papierów skarbowych w ostatnim czasie wyraźnie drgnęły w górę, a przypadku amerykańskich benchmarkowych papierów 10-letnich doszło do przebicia 200-sesyjnej średniej kroczącej. To nie jest scenariusz z początku roku (przed krachem), gdy konsekwentnie osuwająca się rentowność obligacji sygnalizowała dyskontowanie wejścia w recesję.

Rys. 3. Solidarny charakter hossy – brak negatywnych dywergencji międzyrynkowych

Źródło: Qnews.pl, MSCI, FRED.

Do tego należy jeszcze dołożyć sygnały z rynku spokrewnionych z akcjami obligacji „high yield” (o wysokiej rentowności i zarazem podwyższonym ryzyku kredytowym). Odpowiedni indeks w przypadku rynku amerykańskiego w pełnej okazałości uczestniczy w hossie. Także tutaj nie dostrzegamy negatywnych dywergencji. A to może dobrze rokować.

Czynnik ryzyka: wirus i jeszcze głębszy lockdown gospodarek

Nie będziemy się upierać, że pozytywny scenariusz na końcówkę roku nie jest obarczony czynnikami ryzyka. Jakkolwiek wydaje się, że wrześniowo-październikowa korekta na rynkach, który w przypadku GPW przybrała całkiem okazałe rozmiary, oznacza że w niemałym stopniu „drugie dno recesji” zostało zdyskontowane. Przynajmniej jeśli chodzi o obecny kształt pandemicznych „lockdown-ów” w gospodarkach. Niestety ciągle istnieje tu przestrzeń do negatywnych niespodzianek. Trendy jeśli chodzi o rozwój pandemii niepokoją zarówno w Europie, jak i w USA, tak więc wprowadzanie dalszych, szkodliwych dla aktywności ekonomicznej obostrzeń jest cały czas prawdopodobne. I co gorsza, nie ma pewności kiedy ten trend wygaśnie – do końca sezonu zwiększonej zachorowalności na choroby wirusowe pozostało jeszcze kilka miesięcy.

Wydaje się, że nawet jeśli reakcja rynków na kolejne obostrzenia będzie relatywnie stonowana, to jednak pewnej zmienności nie uda się uniknąć. Z drugiej strony ostatnia optymistyczna reakcja na pierwsze doniesienia o opracowaniu skutecznej szczepionki na COVID-19 przez koncern Pfizer pokazuje też, że rynek niejako chce reagować na pozytywne informacje. A takich optymistycznych doniesień w sprawie kolejnych szczepionek można się spodziewać.

Polityczny chaos w Białym Domu

Na samej pandemii ryzyko się nie kończy. Dostrzegamy groźbę turbulencji w amerykańskiej polityce w okresie od przegranych przez D. Trumpa wyborów do oficjalnego przekazania fotela prezydenckiego w końcówce stycznia na rzecz Joe Bidena. Bezprecedensowa kontestacja wyników elekcji przez obecną administrację to jedna kwestia. Drugą sprawą jest ryzyko dalszego odsunięcia w czasie wyczekiwanego przez rynek kolejnego pakietu fiskalnego mającego wesprzeć gospodarkę w okresie pandemii.

Reasumując, końcówka roku nie jest pozbawiona czynników ryzyka. Jesienna fala pandemii zbiera żniwo i brak jest perspektywy natychmiastowego rozwiązania tego problemu. Mimo to dostrzegamy jednak szereg pozytywnych aspektów takich jak korzystna sezonowość czy solidarny charakter hossy na różnych rynkach ryzykownych aktywów.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.