Tomasz Hońdo

starszy ekonomista Quercus TFI S.A.

Pokusiliśmy się o oszacowanie historycznej wartości wewnętrznej amerykańskiego indeksu w oparciu o uproszczony model DCF. Rezultaty obliczeń pokazują m.in. dlaczego obecna sytuacja na Wall Street dzięki niskim stopom procentowym jest nieporównywalna z bańką internetową z przełomu wieków.

Bądź na bieżąco! Zapisz się na NEWSLETTER

W poprzednich dwóch odcinkach naszego cyklu pokazaliśmy mechanizm działania modelu DCF (discounted cash flows) w oparciu o metodologię prof. A. Damodarana oraz pokusiliśmy się wykorzystać go do wyceny indeksu S&P 500, wprowadzając autorskie założenia (dla przypomnienia – model w naszej wersji obecnie wycenia amerykański benchmark na nieco ponad 3300 pkt.).

Ciągle pozostaje jednak pewien niedosyt. Pojawia się naturalne pytanie o to jak tego typu model DCF sprawdzałby się w przeszłości? Czy trafnie wskazywałby kiedy akcje są przewartościowane (i warto byłoby je redukować) lub niedowartościowane (czyli warte kupowania)?

Oczywiście trzeba sobie zdawać sprawę, że w pełni obiektywne odpowiedzenie na te pytania jest niemożliwe. Bez względu na to jak bardzo będziemy się starali, zawsze w mniejszym lub większym stopniu będzie się przewijał problem przez Amerykanów zwany „hindsight bias” oznaczający, że z dzisiejszej perspektywy dużo łatwiej jest oceniać przeszłość, niż w momencie gdybyśmy na bieżąco stali w obliczu danych wydarzeń.

Niemniej wydaje się, że nawet mimo tych naturalnych ograniczeń warto spróbować i sprawdzić czy sama koncepcja DCF miałaby sens historycznie, choćby w dużym przybliżeniu. Sięgnęliśmy po pewną automatyzację procesu obliczeniowego, zakładając, że niektóre parametry modelu są na stałym, niezmiennym poziomie – dotyczy to średniego tempa wzrostu zysków, stopy wypłat z zysków oraz premii za ryzyko. Upraszczające założenia dotyczą też np. oczekiwanych docelowych stóp wolnych od ryzyka.

Jakie założenia przyjęliśmy do historycznych, uproszczonych wycen S&P 500?

- Średnie roczne tempo wzrostu zysków = 4,1 proc. (w takim tempie EPS rósł od początku lat 90.; oczywiście to jedno z założeń obarczonych problemem „hindsight bias”, bo szczególnie w początkowej części badanego okresu wzrost zysków mógł się wydawać szybszy).

- Stopa wypłat z zysku (w postaci dywidend i buyback’ów) = stałe 90 proc.

- Stopa wolna od ryzyka (Rf) = rentowność 10-letnich obligacji skarbowych USA na koniec danego roku.

- Stopa wolna od ryzyka po piątym roku (Rf infinity) = średni poziom rentowności 10-letnich obligacji w ostatnich 10. latach (czyli na koniec każdego roku zakładamy, że stopy w fazie drugiej modelu DCF powrócą do pewnej historycznej normy).

- Premia za ryzyko (ERP) = 5,6 proc. (taką wartość przyjęliśmy przed tygodniem do bieżącej wyceny; rzecz jasna jest to daleko idące uproszczenie, bo historycznie ERP mogła osiągać nieco inne wartości).

Powtórzmy jeszcze raz – w naszych obliczeniach dotyczących przeszłości staramy się raczej pokazać czy ogólna koncepcja DCF ma w ogóle sens, a nie za wszelką cenę próbować szukać chirurgicznie precyzyjnej odpowiedzi na pytanie jaka dokładnie byłaby wycena w danym momencie.

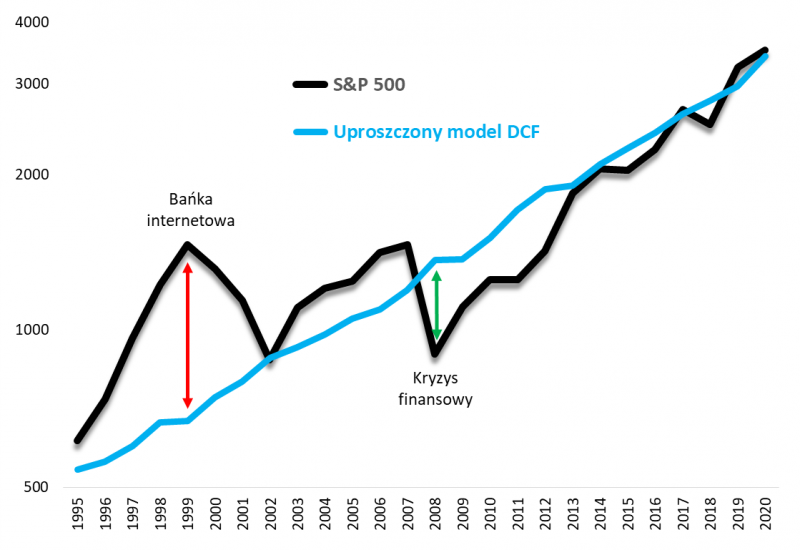

Na pierwszym wykresie pokazujemy rezultaty jakie wygenerował model zdyskontowanych przepływów pieniężnych w oparciu o omówiony zestaw upraszczających założeń.

Rys. 1. Stabilna wartość wewnętrzna (intrinsic value) versus chwiejna wartość rynkowa

Źródło: Qnews.pl, Bloomberg.

Pierwszą kwestią przykuwającą uwagę jest niezwykle stabilny wzrost wartości „wewnętrznej” (ang. intrinsic value) S&P 500. Obrazująca ją linia rośnie jak po sznurku.

W pewnym stopniu jest to związane z przyjętymi przez nas założeniami, ale nasze symulacje pokazują, że nawet gdyby na bieżąco modyfikować poszczególne z nich (np. tempo wzrostu zysków), to i tak nie wywołałoby to przysłowiowej rewolucji. Czyli tak czy inaczej wartość wewnętrzna pozostałaby w miarę stabilnie rosnącą wielkością.

Owa stabilność wydaje się ogromną zaletą. Wartość wewnętrzna dzięki niej staje się czymś godnym uwagi, czymś co nie zmienia się gwałtownie z dnia na dzień i stanowi drogowskaz w najtrudniejszych chwilach. Jest to zgodne z ogólną koncepcją DCF, wg której dyskontuje się przyszłe dochody z akcji daleko w przyszłość. Zgodnie z intuicją wewnętrzna wartość S&P 500 w bardzo niewielkim stopniu zależy od tego, co będzie się działo z zyskami spółek w następnym roku, natomiast w ogromnym stopniu zależy od trajektorii zysków w przysłowiową nieskończoność (tzw. wartość rezydualna w modelu). I właśnie z tego wynika stabilny wzrost niebieskiej linii na naszym wykresie.

Drugą kwestią przykuwającą uwagę jest to jak indeks S&P 500 zachowywał się względem oszacowanej wartości wewnętrznej. Po pierwsze w długim okresie dążył do punktu równowagi, czyli co pewien czas systematycznie „spotykał się” z wartością wynikającą z DCF. Po drugie na krótką metę potrafił jednak nawet drastycznie odrywać się od wartości wewnętrznej. Skrajnym tego przykładem była bańka internetowa, a potem globalny kryzys finansowy. W pierwszym przypadku S&P 500 był zdecydowanie za wysoko, a w drugim zdecydowanie za nisko.

Ważne jest to, że z punktu widzenia tej metodologii obecna wartość rynkowa amerykańskiego indeksu nie odbiega istotnie od wartości wewnętrznej oszacowanej przy użyciu DCF. Nie można mówić ani o silnym przewartościowaniu przypominającym bańkę internetową, ani też o okazyjnej wycenie takiej jak w trakcie paniki na przełomie lat 2008/09.

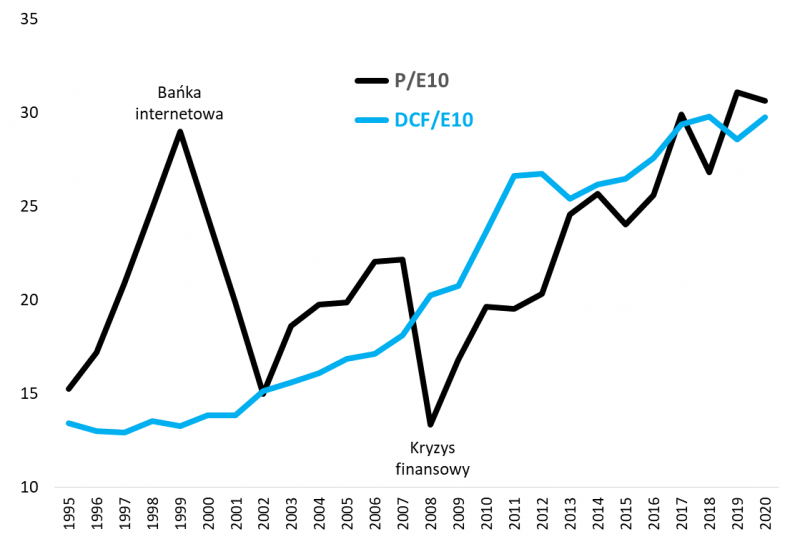

No dobrze, ale przecież te wnioski kłócą się z obecnym położeniem wskaźników P/E, które są w okolicach znanych właśnie z czasów bańki internetowej! I chodzi nawet nie tylko o „zwykły” P/E bazujący na krótkoterminowej sytuacji w zyskach spółek, który potrafi z roku na rok zachowywać się dość chaotycznie. Przykładowo użyta na potrzeby naszego porównania mniej chaotyczna wersja wskaźnika, bazująca na średnich zyskach za ostatnie dziesięć lat (P/E10) buja obecnie w obłokach (wynosi ponad 30).

We wspomnianej w poprzednich odcinkach analizie z czerwca, prof. Damodaran, od którego zapożyczyliśmy ogólną metodologię DCF (ale przy własnych założeniach), stwierdził, że wskaźniki P/E niezależnie od wariantu „straciły swą moc”. Na koniec tej samej analizy podał też jaka jest tzw. uzasadniona (ang. justified) fundamentalnie wartość tych wskaźników.

Pójdźmy tym tropem. Na kolejnym wykresie pokazujemy nie tylko wspomniane P/E10, lecz również ten sam wskaźnik, w którym zamiast bieżącej wartości rynkowej S&P 500 przyjęliśmy jego wartość wewnętrzną opartą na opisanej uproszczonej wersji DCF (DCF/E10). Ten drugi wskaźnik to właśnie nic innego, jak „uzasadniony” P/E10, o którym wspomina Damodaran.

Rys. 2. W odróżnieniu od bańki internetowej obecny wysoki poziom wskaźników P/E jest uzasadniony fundamentalnie przez model DCF

Źródło: Qnews.pl, Bloomberg.

Wnioski są doniosłe. Co z tego, że wskaźniki takie jak P/E10 są na poziomach z czasów bańki internetowej lub nawet wyższych, skoro ich uzasadniona fundamentalnie wartość jest niewiele niższa i również na rekordowych poziomach (DCF/E10 to obecnie prawie 30). Pod tym względem obecna sytuacja jest kompletnie nieporównywalna z bańką internetową!

Dlaczego uzasadniona fundamentalnie wartość wskaźników P/E jest tak wysoka? Przede wszystkim ze względu na rekordowo niski poziom stóp procentowych. Dopiero znaczny i przede wszystkim trwały wzrost stóp byłby czynnikiem podkopującym zarówno wartość wewnętrzną, jak i uzasadnioną fundamentalnie wartość wskaźników cena/zysk.

Reasumując, model DCF rzuca zupełnie nowe światło nie tylko na obecny poziom wyceny S&P 500 (nie jest tak drogo jak mogłoby się wydawać na pierwszy rzut oka, z pominięciem poziomu stóp procentowych), jak i historię.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.