Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI S.A.

Kiedy najpóźniej nadejdzie globalna recesyjna bessa? O ile mogą podrożeć jeszcze akcje do szczytu w pozytywnym scenariuszu? Kiedy najpóźniej będzie dołek przyszłej bessy? Jakie mogą być stopy zwrotu od teraz do dna bessy? Bierzemy odwrócenie krzywej rentowności obligacji pod lupę.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Znacznie szybsze niż wcześniej zakładaliśmy odwrócenie krzywej rentowności na amerykańskim rynku obligacji skarbowych zmusza wręcz do pochylenia się nad tą kwestią. Co prawda pojawiła się już trudna do zliczenia ilość komentarzy i analiz na ten temat, ale wiele z nich próbuje np. odpowiadać na pytanie o moment nadejścia recesji w USA, a tymczasem sama w sobie nie jest to wystarczająco użyteczna metoda z punktu widzenia. Oficjalne daty recesji to jedno, a zachowanie rynku akcji to inna sprawa.

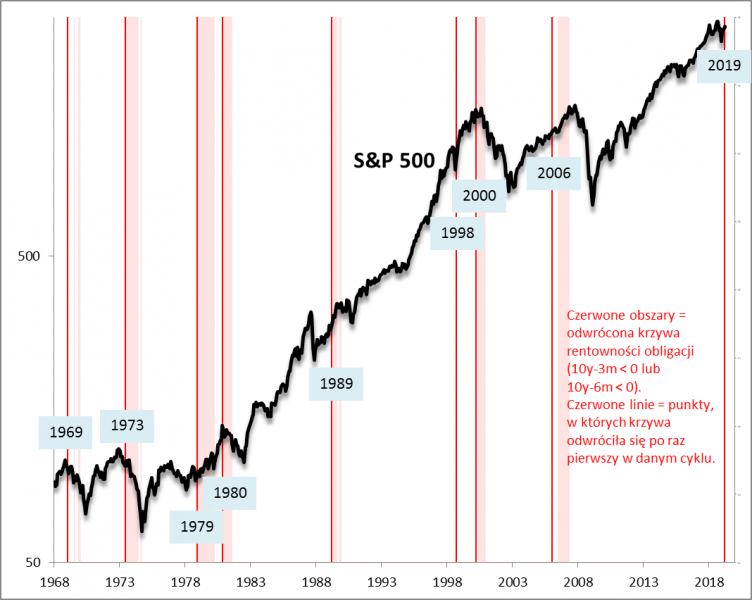

Do zbadania praktycznego znaczenia sygnałów odwrócenia krzywej przyjęliśmy chyba najprostsze i najbardziej wymowne podejście – nanieśliśmy te sygnały na wykres S&P 500, za okres od końcówki lat 60. (za taki okres dysponujemy danymi nt. spreadów).

Rys. Indeks S&P 500 a odwrócenie krzywej rentowności obligacji w USA

Źródło: Qnews.pl, FRED, Bloomberg.

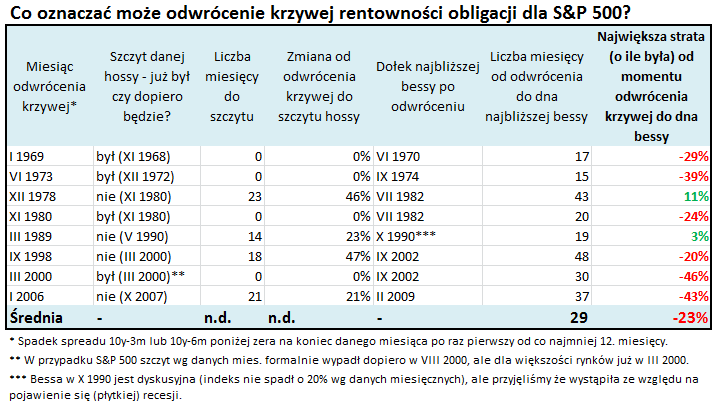

Prześledzenie rozwoju wydarzeń na Wall Street po odwróceniu krzywej pozwala odpowiedzieć na pytanie dlaczego cała sprawa wywołuje spore emocje, dyskusje i często sprzeczne argumenty. W całym tym zasobie historycznych scenariuszy znajdziemy, szczególnie na krótką metę, „dla każdego coś dobrego”. Jest tu spora porcja dla niedźwiedzi. Przypadki z lat 1969, 1973, 1980 i 2000 są jednoznacznie pesymistyczne – odwrócenie krzywej miało miejsce w okolicach szczytu hossy lub już nawet po rozpoczęciu bessy. Ale i byczo nastawieni komentatorzy też znajdą coś dla siebie – przypadki z lat 1978, 1989, 1998 i 2006 nie wiązały się z natychmiastowym rozwojem bessy. Wręcz przeciwnie, przez pewien czas – nawet wiele miesięcy – kontynuowana była wspinaczka S&P 500 na nowe szczyty. Co więcej, błędne byłoby przypuszczenie, że ta kontynuacja hossy oznaczała niewielką zwyżkę. W niektórych przypadkach (patrz – tabela) S&P 500 w samej końcówce cyklu koniunkturalnego zdołał wypracować wręcz imponujące stopy zwrotu (1978-1980, 1998-2000).

Podliczenie tych wszystkich przypadków daje dość frustrujący rezultat – liczba pozytywnych w tym rozumieniu epizodów jest … dokładnie równa liczbie negatywnych. Próba stwierdzenia na tej podstawie czy mamy klarowny sygnał do natychmiastowej ewakuacji z rynku akcji przypomina zatem przysłowiowy rzut kostką. Racji nie muszą mieć więc ani optymiści zakładający, że do końca hossy pozostało sporo czasu (i pieniędzy), ani też pesymiści utrzymujący, że trwa już bessa (a tych jak się wydaje przybywa). Bazując na historii można powiedzieć tylko tyle, że albo bessa już trwa, albo rozpocznie się najpóźniej za … prawie dwa lata – to kiepskiej jakości diagnoza z punktu widzenia czystego timingu.

Ale czy to oznacza, że całą koncepcję odwrócenia krzywej można po prostu wyrzucić do przysłowiowego kosza? Czy naprawdę nie kryje ona w sobie bardziej jednoznacznego przesłania poza tym, że bessa powinna się rozpocząć najpóźniej za dwa lata?

Naszym zdaniem prawdziwa moc prognostyczna omawianego sygnału polega nie tyle na pokazaniu w jakim momencie nadejdzie recesyjna bessa, lecz że istnieje wysokie ryzyko poniesienia dotkliwych strat w okresie od pojawienia się tego sygnału (czyli od teraz) do momentu ustanowienia dna przyszłej recesyjnej bessy (bez względu na to czy ta bessa już trwa czy dopiero rozpocznie się za wiele miesięcy). Ten najważniejszy naszym zdaniem aspekt całej sprawy pokazuje ostatnia, wytłuszczona kolumna w tabeli.

W 2/3 przypadków inwestor, który kupił akcje w momencie odwrócenia krzywej i trzymał je do momentu ustanowienia dołka trwającej lub mającej dopiero nadejść bessy poniósł straty, nawet jeśli w tzw. międzyczasie S&P 500 jeszcze poprawiał szczyty. We wszystkich tych przypadkach były to straty dwucyfrowe, czasem bardzo dotkliwe (40 proc.+). W pozostałych dwóch epizodach (startujących w latach 1978 i 1989) straty od odwrócenia krzywej do dna bessy co prawda nie było, ale zysk był mizerny (odpowiednio 11 i 3 proc.).

Ewidentnie te statystyki pokazują, że na obecnym etapie stosunek potencjalnego zysku do ryzyka z punktu widzenia długoterminowego inwestora staje się wyjątkowo niekorzystny – i to jest najważniejsze przesłanie płynące z doniosłego sygnału, jakim jest ostatnie odwrócenie krzywej rentowności obligacji.

Najbardziej praktyczny wniosek? Na tym etapie cyklu koniunkturalnego z logicznego punktu widzenia wskazane może być posiadanie w portfelu sporej porcji gotówki na wypadek pojawienia się warunków do dużo bardziej okazyjnych zakupów (w tym miejscu przypominamy wnioski płynące z naszej ostatniej analizy dotyczącej wycen akcji na Wall Street i szacunków długoterminowych stóp zwrotu).

KONKLUZJE:

- Szeroko komentowane odwrócenie rentowności nie daje jasnej odpowiedzi na temat tego czy bessa na Wall Street już się rozpoczęła, czy może wystartuje dopiero w dalszej przyszłości (nawet za prawie dwa lata – to jeden z historycznych wariantów);

- W ultra optymistycznym wariancie rynki akcji czekać może jeszcze finałowa fala hossy, w ultra pesymistycznym – bessa już trwa;

- Najważniejsze przesłanie płynące z odwrócenia krzywej jest inne – historyczne dane dobitnie pokazują wysokie prawdopodobieństwo, że w trakcie potencjalnej recesyjnej bessy indeks S&P 500 znajdzie się niżej (nawet sporo niżej) niż obecnie, nawet jeśli po drodze zdoła znacząco poprawić szczyty hossy;

- Na tym etapie cyklu wskazane może być odpowiednie dostosowanie struktury portfela inwestycyjnego do zmieniającego się stosunku zysku do ryzyka.

(Nie taki) prosty problem do zbadania

Analizowanie sygnałów odwrócenia krzywej rentowności wywołuje liczne kontrowersje – dlatego że jest problematyczne metodologicznie. Po pierwsze pojawia się pytanie – który konkretnie spread wybrać jako miernik odwrócenia? My sięgnęliśmy po ten powszechnie uznawany za najlepszy: 10y-3m (różnica rentowności papierów 10-letnich i 3-miesięcznych). Kolejny problem – czy bazować tylko na danych na koniec miesiąca czy też z uwzględnieniem wydarzeń w trakcie miesiąca? Według tego pierwszego podejścia (chyba bardziej popularnego ze względu na dostępność danych) krzywa rentowności nie uległa odwróceniu w jednym ze specyficznych przypadków w 1998 roku, ale kiedy sięgnęliśmy po dokładniejsze dane, okazało się, że odwrócenie miało jednak miejsce w trakcie miesiąca (IX 1998). Aby ograniczyć znaczenie tego problemu sięgnęliśmy pomocniczo po spread 10y-6m (ten był ujemny także na koniec wspomnianego miesiąca). Jakby tego było mało, pojawia się inny problem – co zrobić z przypadkami, w których spready oscylowały wokół zera (krzywa naprzemiennie odwracała się i powracała do normalności)? Przyjęliśmy, że pod uwagę bierzemy tylko te przypadki odwrócenia, które zdarzyły się w odległości co najmniej dwunastu miesięcy (ale na wykresie zaznaczyliśmy też wszystkie okresy w których krzywa była odwrócona).

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.