Bądź na bieżąco! Zapisz się na NEWSLETTER

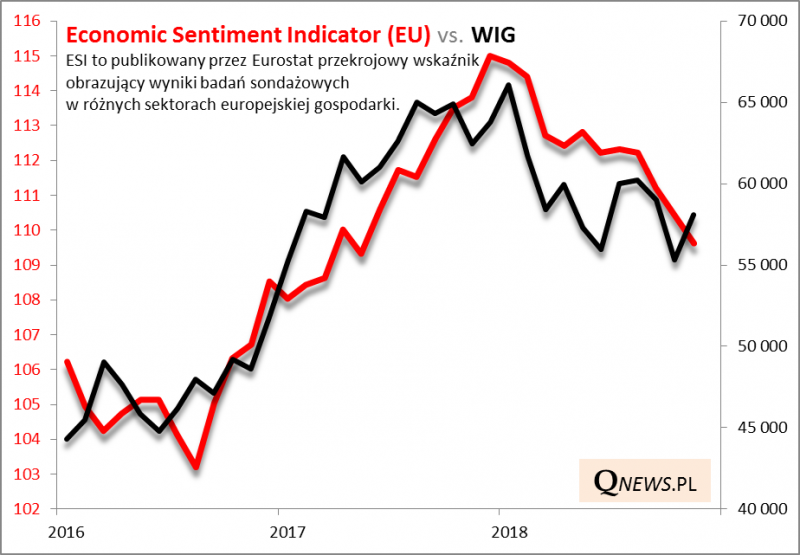

Z dzisiejszej perspektywy widać, że nasz autorski sposób analizy wskaźników typu unijny Economic Sentiment Indicator (ESI) okazał się źródłem najtrafniejszych prognoz dla GPW w tym roku. Przed rokiem ostrzegaliśmy przed groźbą przegrzania (ESI był niepokojąco wysoko) i począwszy od lutego mamy konsekwentne schładzanie koniunktury, nawet jeśli nie widać tego (jeszcze) w twardych danych makro typu PKB. Wg wczorajszego odczytu ESI wykonał kolejny kroczek w dół - znalazł się na poziomie 109,6 pkt., najniżej od ... półtora roku.

Co dalej?

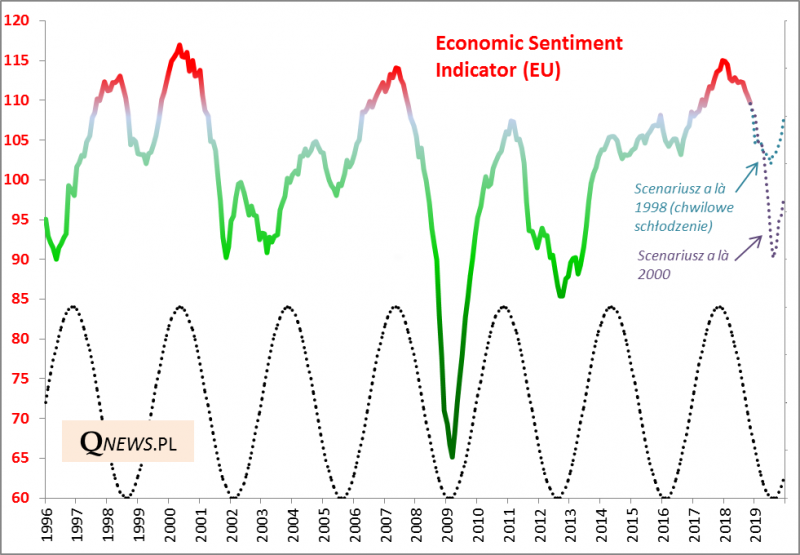

Długoterminowa analiza ESI pokazuje, że:

- schładzanie się koniunktury makro sygnalizowane przez wskaźnik powinno być na razie kontynuowane;

- do kiedy? Mniej więcej do połowy 2019 roku, kiedy to należy się spodziewać potencjalnego dołka ESI;

- nie ma jasności co do tego czy dalsze schładzanie będzie płytkie (jak w 1998 roku) czy też głębokie, postępujące w kierunku recesji, jak w latach 2000 lub 2007 (z innych naszych analiz wynikałoby, że raczej nie w kierunku recesji).

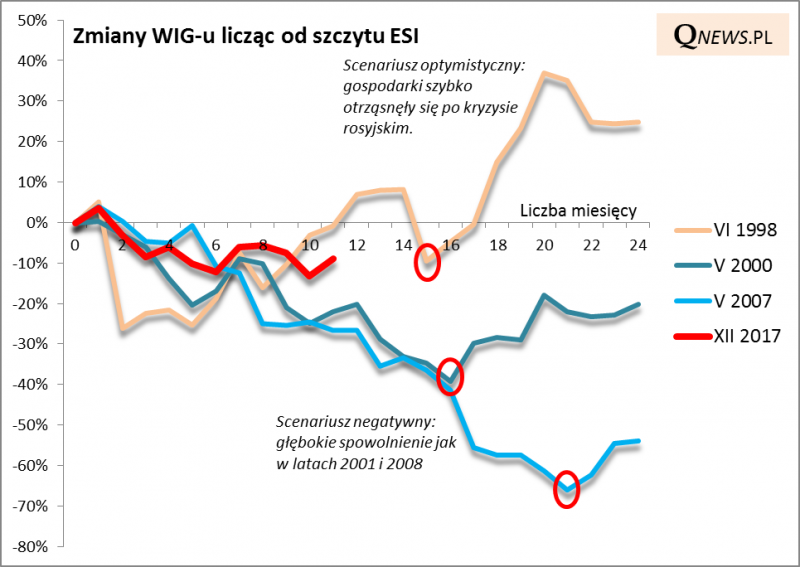

A jak to może się przełożyć na WIG? W dwóch z trzech historycznych przypadków, w których ESI spadał z tak wyśrubowanych pułapów jak obecnie, optymalne punkty do kupowania akcji na GPW pojawiały się po 15-16 miesiącach od szczytu ESI. To by dawało marzec-kwiecień 2019 jako termin potencjalnego dołka (=okazji) na warszawskim parkiecie. No chyba że dojdzie do czegoś takiego jak w 2008 roku, gdy dołek na skutek szoku związanego z upadkiem Lehman Brothers przesunął się jeszcze o prawie pół roku (ale to przypadek ekstremalny).

Czytaj też: Tegoroczna fala spadkowa WIG-u to powtórka z historii?

Zwróćmy tu uwagę na to, że istnieje większa jasność co do potencjalnych terminów dołka, niż co do zasięgu ewentualnej kontynuacji przeceny (o ile do niej w ogóle dojdzie).

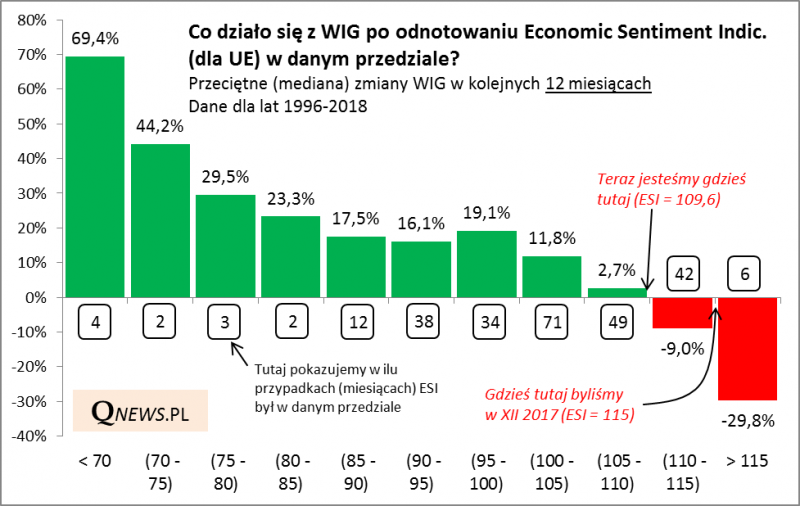

Na sprawę można też spojrzeć w sposób bardziej statystyczny. Przed rokiem perspektywy z probabilistycznego punktu widzenia nie wyglądały dobrze. Teraz wyglądają lepiej - przesunęliśmy się z czerwonego słupka (obrazującego średnio rzecz biorąc ujemne stopy zwrotu w kolejnych 12. miesiącach) w kierunku pierwszego zielonego. Ten słupek jest jeszcze mały. Przydałoby się przejść o co najmniej jeszcze jeden słupek dalej.

Reasumując, wygląda na to, że rok 2019 może być zarazem początkowo jeszcze bolesny, a z drugiej strony może też przynieść pozytywny przełom. To z pewnością kontrowersyjny scenariusz, ale równie kontrowersyjny był ten sprzed roku, który ... okazał się trafny.

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.