Bądź na bieżąco! Zapisz się na NEWSLETTER

Najnowsze "szybkie" (wstępne) odczyty bacznie obserwowanych wskaźników PMI (Purchasing Managers Index = dosł. wskaźnik menedżerów logistyki) w Europie nie pozostawiają wątpliwości co do tego, w jakim punkcie długofalowego cyklu koniunkturalnego są gospodarki.

Wystarczy wymienić kilka faktów przytoczonych przez autorów badania (IHS Markit):

- Eurozone Manufacturing PMI Index* - rekordowo wysoko.

- Eurozone Manufacturing PMI Output Index** - najwyżej od ... 212 miesięcy (prawie 18 lat);

- Eurozone Services PMI Activity Index*** - najwyżej od 80 miesięcy;

- Eurozone PMI Composite Output Index**** - najwyżej od 82 miesięcy (prawie 7 lat).

* Zagregowany wskaźnik oparty na odpowiedziach ok. 5000 ankietowanych firm na pięć pytań dotyczących poziomu zamówień, produkcji, zatrudnienia, czasu dostaw i zapasów; ** powstaje na podstawie odpowiedzi na pytanie "czy produkcja twojej firmy jest większa niż w poprzednim miesiącu?"; *** "czy poziom aktywności w twojej firmie usługowej jest wyższy niż w poprz. miesiącu?"; **** średnia ważona z (**) i (***).

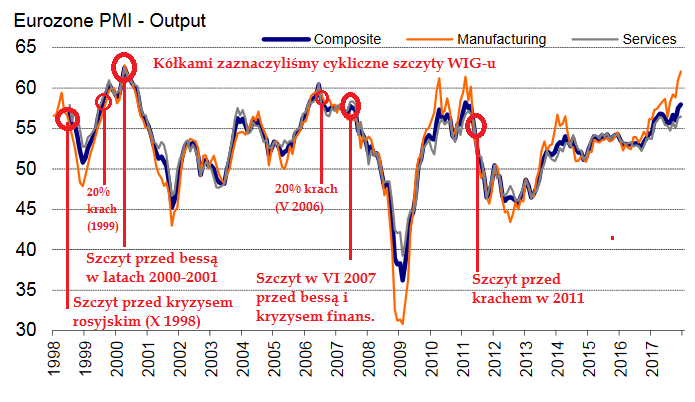

Jak to wygląda na wykresie?

Spróbujmy znaleźć tu jakieś reguły:

- PMI dla przemysłu strefy euro (Manufacturing PMI Output Index) jest ewidentnie na poziomie rekordu z 2000 roku; tamten rekord nastąpił równolegle ze szczytem WIG-u przed bessą, która miała trwać z przerwami aż do 2002 roku;

- wskaźniki dla sektora usług oraz zagregowany (Composite) nie są aż tak wysoko (mają mniejszą zmienność), czyli nie "gwarantują" jeszcze bessy, ale...

- ... są już stosunkowo blisko pułapów, przy których doszło do gwałtownych 20-proc. tąpnięć na GPW w latach 1999 oraz 2006 - to nie były jeszcze bessy, ale i tak mocno dały się we znaki inwestorom;

- przy podobnych poziomach Composite PMI ruszył też krach na jesieni 1998 związany z bankructwem Rosji;

- w miarę pocieszająco wygląda natomiast przypadek z lat 2010-2011, gdzie do krachu (VIII-IX 2011) doszło dopiero, gdy wskaźniki zaczęły się osuwać z tych szczytów - z taką sytuacją oczywiście nie mamy jeszcze do czynienia;

- ogólna historyczna reguła była następująca: we wszystkich badanych przypadkach (1998, 1999, 2006, 2011) po dojściu Composite PMI do poziomu zbliżonego do obecnego, w okresie dosłownie kilku miesięcy dochodziło do gwałtownego tąpnięcia (co najmniej -20%) (niestety nie mamy bezpośredniego dostępu do danych historycznych, by jeszcze precyzyjniej określić tę regułę); co ciekawe w każdym z tych przypadków takie tąpnięcie było "zaledwie" przejściową korektą i "przedsmakiem" regularnej bessy, a nie jej początkiem. Od tąpnięcia w połowie 2006 do ostatecznego szczytu hossy minął jeszcze rok, zaś od tąpnięcia w 1999 roku na szczyt hossy trzeba było jeszcze poczekać ok. ośmiu miesięcy.

Jak to wszystko podsumować? Nie sposób trafnie przewidzieć czy korekta, której poddał się WIG w ostatnich tygodniach jest już początkiem tego właściwego ruchu spadkowego, jaki wynikałby z opisywanych historycznych reguł, czy też - w optymistycznym wariancie - indeks w międzyczasie zdoła odrobić straty, a może nawet sięgnąć po nowy historyczny rekord (za to trzymaliśmy kciuki w trakcie tego roku). Niemniej pierwsza połowa 2018 roku w świetle tych naszych badań nie maluje się w różowych barwach dla strategii czysto akcyjnych. A może jest to argument za uwzględnieniem w portfelu takich produktów/funduszy, które mają znaczące zabezpieczenie przed ryzykiem rynkowym lub wręcz są nastawione na przecenę na rynkach (o naszych przemyśleniach związanych z wynikami poszczególnych funduszy można przeczytać tutaj)?