Tomasz Hońdo, CFA

Starszy Analityk Quercus TFI

Na dłuższą metę stopy zwrotu z WIG-u zależą tylko od dwóch elementów: (a) wskaźnika cena/wartość księgowa, (b) oczekiwanego tempa wzrostu wartości księgowej spółek. W tym roku wartość ta urosła o prawie 6 proc.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Codziennością rynków finansowych jest ciągłe „zgadywanie” w jakim kierunku podążą notowania w bliskiej przyszłości. Stratedzy domów maklerskich i banków inwestycyjnych głowią się właśnie nad tym co stanie z akcjami i obligacjami w nadchodzącym 2018 roku. Spróbujmy jednak przynajmniej na chwilę zerwać z tym krótkowzrocznym spojrzeniem i zamiast tego spojrzeć na polskie akcje przez przysłowiową lunetę.

Na krótką metę inwestowanie w akcje może wydawać się karkołomnym zadaniem, bo o wahaniach indeksów decyduje całe mnóstwo czynników, z których wiele jest kompletnie nieprzewidywalnych. Ale w horyzoncie co najmniej kilkuletnim sprawa przedstawia się dużo klarowniej. Z naszej analizy wynika, że w ostatecznym rozrachunku o stopach zwrotu z rodzimego WIG-u decydują dwa czynniki: (a) fundamenty spółek, (b) wyceny akcji.

Przez fundamenty można rozumieć choćby wartość księgową, czego świetnie dowodzą dane historyczne. W bardzo długim okresie zmiana WIG-u jest po prostu mniej więcej równa zmianie wartości księgowej spółek wchodzących w jego skład. Przez taki bardzo długi okres rozumiemy tu ostatnie szesnaście lat (danymi nt. wartości księgowej dysponujemy od 2001 roku).

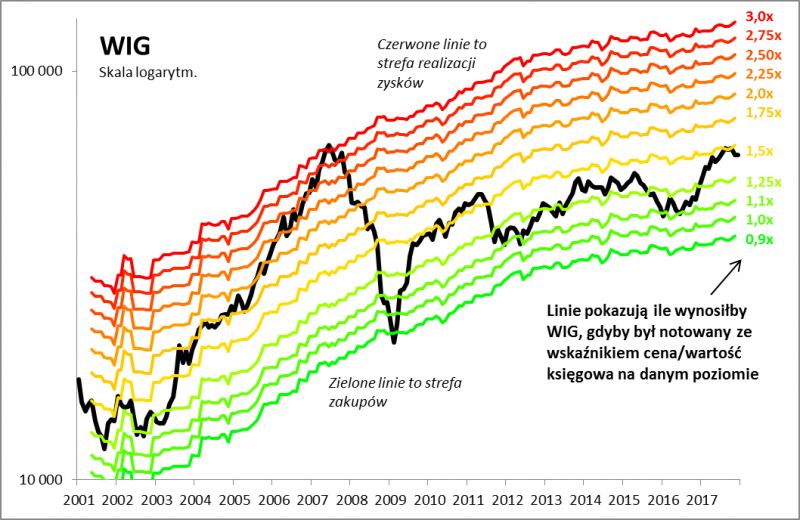

Rys. 1. „Inwestycyjna tęcza”, czyli WIG i jego fundamenty

Źródło: Qnews.pl. Dane dot. wartości księgowej – od XI 2015 nasze własne szacunki na podstawie raportów spółek, których łączna waga w WIG wynosi przynajmniej 95 proc. (wcześniej – dane Bloomberga). Wartość księgowa widoczna na wykresie jest podobnie jak WIG wyrażona w punktach indeksowych w celu uzyskania porównywalności.

Oczywiście w krótszych okresach zmiany WIG-u potrafią być zupełnie oderwane od dość stabilnego wzrostu wartości księgowej, co pokazujemy na wykresie. Raz jest tak, że inwestorzy pod wpływem euforii potrafią wyceniać WIG np. na trzykrotność wartości bilansowej (patrz rok 2007), innym razem pod wpływem paniki wyceniają go … poniżej tej wartości (patrz dołek w 2009 roku). Obecna wycena jest mniej więcej gdzieś pośrodku historycznego przedziału wahań.

Nasz wykres sugeruje, że w ostatecznym rozrachunku prędzej czy później stopy zwrotu z WIG-u zależą zarówno od tempa wzrostu wartości księgowej (element fundamentalny), lecz także od tego, na jakim poziomie jest wskaźnik cena/wartość księgowa (element wycenowy).

Ogólny morał z tego jest taki, że: (a) na dłuższą metę wartość spółek dość stabilnie rośnie, (b) aby maksymalnie dobrze skorzystać na tym wzroście należy kupować akcje przy jak najniższych poziomach wycen.

Na rys. 1 można spoglądać choćby z perspektywy długoterminowego inwestora oszczędzającego na emeryturę, który co miesiąc odkłada pewną sumę pieniędzy i zastanawia się kiedy je najlepiej zainwestować. Nasz wykres stanowi podpowiedź kiedy dokupować kolejne akcje (zielone linie), kiedy być może wstrzymać się z zakupami i jedynie utrzymywać dotychczasowy stan posiadania (żółte linie), a kiedy stopniowo pozbywać się drożejących walorów (linie czerwone).

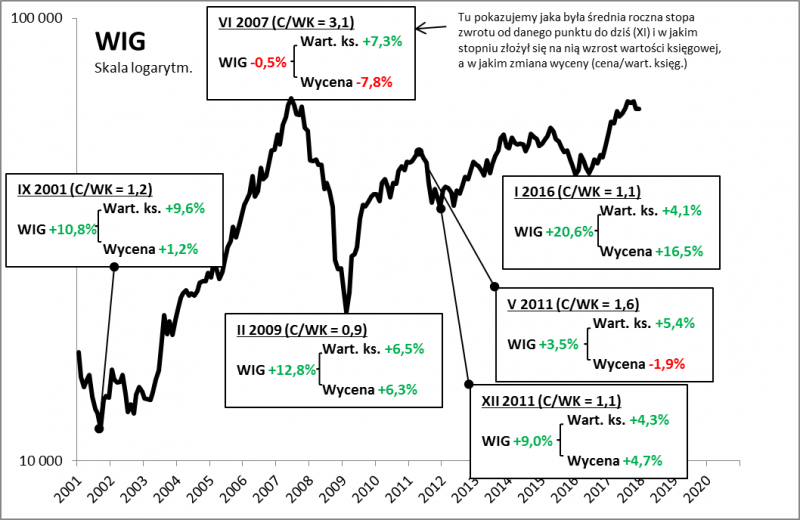

Rys. 2. Na stopy zwrotu zawsze składają się dwa elementy: fundamenty oraz emocje rynkowe

Źródło: Qnews.pl.

Na rys. 2 bierzemy pod lupę charakterystyczne punkty w historii WIG-u. Weźmy przykładowo rekord wszech czasów sprzed ponad dziesięciu lat (VI 2007). Od tamtego czasu wartość księgowa rosła do tej pory w tempie 7,3 proc. Ale inwestorzy zupełnie nie skorzystali z tej pozytywnej fundamentalnej tendencji. Kosmiczne wyceny akcji sprawiły, że stopa zwrotu z WIG-u wyniosła od tamtego krytycznego punktu … -0,5 proc. w skali roku.

Z kolei dla kogoś kto kupował akcje w II 2009 pozytywnie na przyszłe stopy zwrotu oddziaływał nie tylko wzrost wartości księgowej (6,5 proc. rocznie), ale też powrót wycen z bardzo niskich poziomów (+6,3 proc. w skali roku).

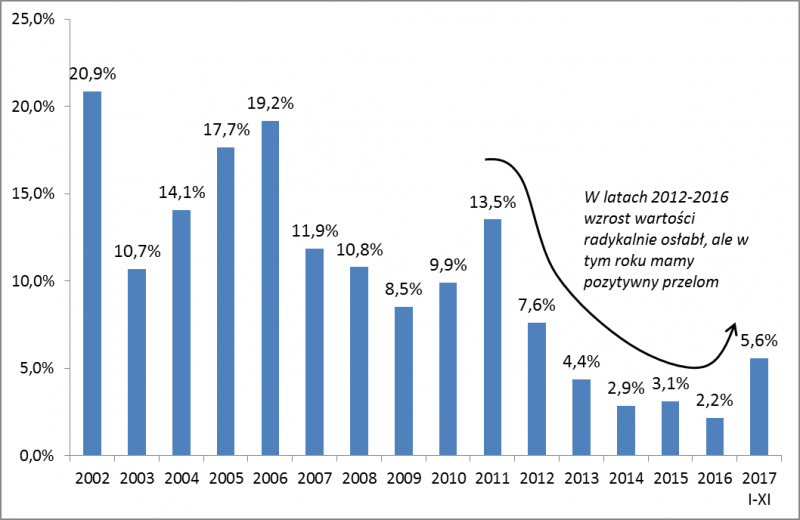

Jak przez pryzmat tych reguł wygląda obecna sytuacja? Zacznijmy od elementu bardziej stabilnego, czyli fundamentów. Na rys. 3 pokazujemy, że w pierwszych latach tego wieku tempo wzrostu wartości księgowej było dwucyfrowe, co miało związek zarówno z wysoką inflacją, jak i z szybszym tempem wzrostu PKB. Z kolei w ostatnich kilku latach tempo wzrostu wartości księgowej dramatycznie osłabło. Na szczęście w tym roku mamy pozytywny przełom. W okresie I-XI wartość księgowa powiększyła się wg naszych obliczeń o przyzwoite 5,6 proc.

Rys. 3. O ile rosła wartość księgowa spółek z WIG-u w poszczególnych latach?

Źródło: Qnews.pl, Bloomberg.

A co z drugim elementem, czyli poziomem wycen akcji? Z pewnością nie jest on obecnie okazyjny, ale też nie jest szczególnie wygórowany. Można zakładać, że z tych poziomów wieloletnie stopy zwrotu powinny być zatem zbieżne z tempem wzrostu wartości księgowej. Ale gdyby pod wpływem korekty na globalnych rynkach akcji wyceny obniżyły się, to oznaczałoby to, że przyszłe stopy zwrotu odpowiednio powiększyłyby się o pewną „premię” względem wzrostu samej wartości księgowej.

Reasumując, na stopy zwrotu z polskich akcji w przyszłości złoży się zarówno to, jak szybko będzie rosła wartość księgowa spółek (w tym roku prawie 6 proc. w przypadku WIG-u, na dłuższą metę można zapewne zakładać 4-5 proc. w skali roku), jak i to, w którym kierunku emocje rynkowe i przepływy kapitałów popchną wyceny akcji (obecnie są one umiarkowane, co oznaczać może zerowy wpływ na wieloletnie stopy zwrotu; ewentualny spadek wycen sprawiłby, że ten element przyszłych stóp zwrotu stałby się dodatni).