Bądź na bieżąco! Zapisz się na NEWSLETTER

Kontynuujemy temat polityki banków centralnych. W poniedziałkowej analizie doszliśmy do wniosku, że o ile dotychczasowe podwyżki stóp procentowych w USA nie były na razie wystarczające, by "wykoleić" gospodarkę i hossę, to jednak mamy zupełnie nowy czynniki ryzyka, jakiego nie było historycznie - redukcję ("normalizację") bilansu Fedu, który wcześniej przez lata "spuchł" na skutek QE.

Co na ten temat sądzą stratedzy renomowanych banków inwestycyjnych?

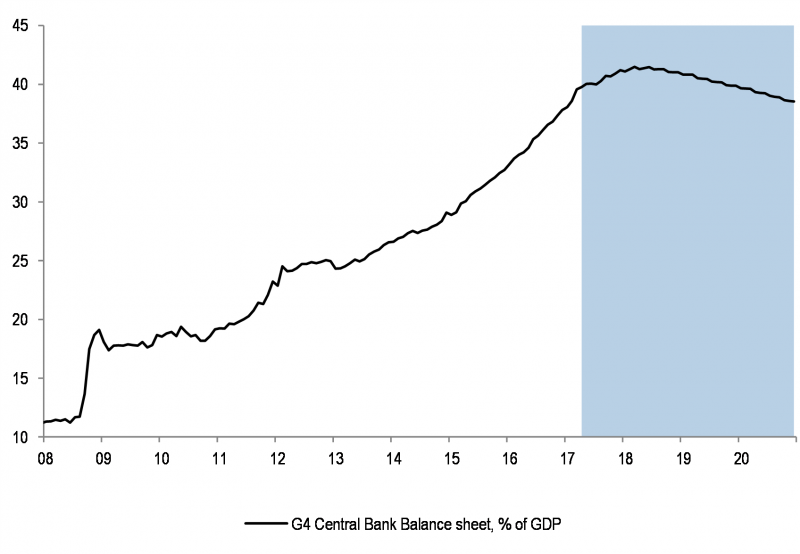

W najświeższym raporcie eksperci J.P. Morgan zwracają uwagę, że na skutek "normalizacji" w USA i ograniczenia QE w strefie euro bilanse głównych banków centralnych zaczną się mniej więcej w połowie 2018 roku kurczyć względem PKB. To będzie znaczna odmiana w porównaniu z ostatnimi latami.

J.P. Morgan zastanawia się "jaki będzie wpływ zmiany w dostarczaniu płynności na ceny różnych aktywów?". Odpowiedź? "Naszym zdaniem wycofywanie płynności będzie stopniowe, a Fed pozostanie bardzo wrażliwy na sytuację na rynkach ryzykownych aktywów. Wierzymy, że Fed nie będzie upierał się przy podwyżkach stóp w razie poważnej korekty na giełdach".

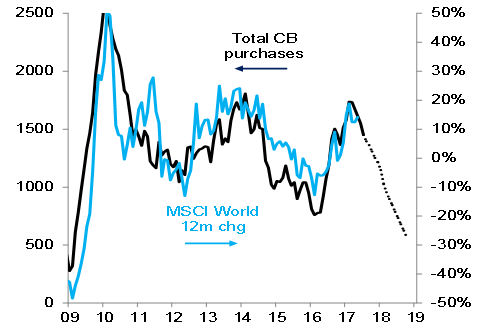

Ciekawostką jest fakt, że nawet w obrębie poszczególnych "sztabów" analitycznych nie zawsze istnieje zgodność co do tego, jaki będzie wpływ zmiany polityki banków centralnych. Dobrym przykładem są (ciekawe skądinąd) analizy Citi Research. W najnowszym raporcie nt. perspektyw na 2018 rok autorzy zwrócili uwagę, że niektórzy ich koledzy obawiają się wniosków płynących z poniższego wykresu, który sugeruje, że po 2009 roku wielkość zakupów banków centralnych miała kluczowe znaczenie dla globalnego indeksu giełdowego MSCI World, więc oczekiwane zmniejszanie tych zakupów może mieć fatalny wpływ na koniunkturę giełdową w 2018 roku...

... ale autorzy raportu wyliczają przyczyny, dla których taki scenariusz nie powinien się spełnić, przede wszystkim ze względu na oczekiwany wzrost zysków spółek.

Na sprawę zwrócił uwagę w najnowszym kwartalnym raporcie nawet Bank Rozliczeń Międzynarodowych (BIS), czyli instytucja powołana przez banki centralne, zwana z tego powodu "bankiem banków centralnych". Co ciekawe ton raportu zdecydowanie odbiega od oficjalnych wypowiedzi szefów głównych banków centralnych, którzy z reguły zaprzeczają, jakoby prowadzony przez lata skup obligacji (QE) wywindował ceny ryzykownych aktywów do wysokich poziomów (w ten nurt wpisały się ostatnie wypowiedzi Janet Yellen, jak i Mario Draghiego). Ton analizy BIS jest dużo ostrzejszy. "Nieśmiałe ruchy w kierunku normalizacji polityki monetarnej ożywiły na nowo obawy o wyceny aktywów" - przyznaje instytucja. Podobnie jak my, jej ekonomiści zwracają uwagę, że w listopadzie doszło do turbulencji (na razie przejściowych?) na rynku obligacji typu high-yield, mogących stanowić pierwszy skutek zaostrzania polityki przez banki centralne. Przed tymi listopadowymi turbulencjami "spready na rynku obligacji high-yield były na wyjątkowo niskich poziomach wcześniej widocznych jedynie przed upadkiem funduszu Long-Term Capital Management w 1998 roku oraz prawie dziesięć lat później tuż przed wybuchem Globalnego Kryzysu Finansowego" (spread = różnica rentowności względem bezpiecznych obligacji skarbowych).

No cóż, jak widać wpływ przykręcania kurka z pieniędzmi przez banki centralne to jedna wielka niewiadoma na 2018 rok. Rozpiętość możliwych scenariuszy jest naprawdę spora:

- optymistyczny: zmiana polityki banków centralnych przechodzi bez większego echa, bo inwestorzy koncentrują się na wzroście gospodarek i zysków spółek (tak zakłada spora część strategów);

- pośredni: pojawiają się rozmaite turbulencje, których przedsmak mieliśmy być może w listopadzie na rynku obligacji high-yield, co powoduje wzrost zmienności (= pojawienie się większych korekt) na giełdach (takie korekty byłyby okazją do zakupów);

- pesymistyczny: tak jak wynikałoby z drugiego z powyższych wykresów rok 2018 stoi pod znakiem silnych spadków na giełdach, chyba że w którymś momencie banki centralne pod presją znów złagodziłyby swą politykę (czyli wykropkowana linia na wykresie ... zmieniłaby kształt - może nawet na wzrostowy?).

Trudno przesądzić, który z tych scenariuszy wygra, trzeba natomiast przyznać, że po raz pierwszy od lat inwestorzy stoją w obliczu tak wyraźnej zmiany polityki banków centralnych i z pewnością jest nad czym się zastanawiać.