| Tomasz Hońdo |

| Starszy Analityk Quercus TFI S.A. | |

| tomasz.hondo@quercustfi.pl |

Po takich wydarzeniach, jak czwartkowy spadek WIG o prawie 4%, pojawiają się naturalne pytania tego typu: kiedy skończy się korekta spadkowa, jaka będzie jej głębokość, czy i kiedy warto kupować akcje, a może na zwykłej korekcie się nie skończy i nadejdzie trwałe schłodzenie koniunktury giełdowej?

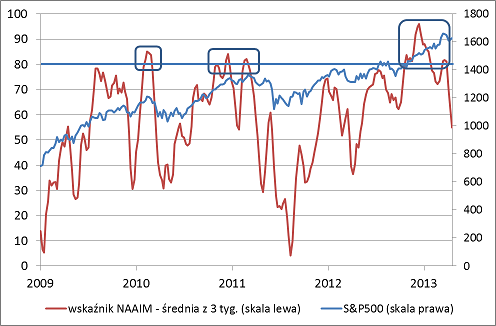

Zacznijmy od kontekstu, jaki towarzyszył dojrzewaniu rynków do ostatniej wyprzedaży. Zarówno na Wall Street, jak i na GPW, niebezpiecznie rósł optymizm, o czym informowały monitorowane przez nas wskaźniki. Już od grudnia ub.r. wskaźnik NAAIM (obrazuje średni udział akcji w aktywnie zarządzanych portfelach) kilkakrotnie przekraczał skrajnie wysoki pułap 80%. Z kolei na GPW mieliśmy do czynienia nie tyle ze stopniowym narastaniem optymizmu, lecz z gwałtownym jego przyrostem, związanym z majowym skokiem WIG. Jak ostrzegaliśmy, według odczytu z 13 czerwca odsetek byków w ankiecie Stowarzyszenia Inwestorów Indywidualnych zawędrował do skrajnie wysokiego poziomu 63,8%.

Widać zatem, że fala wyprzedaży, jaka przechodzi przez giełdy, ma źródła we wcześniejszym dużym optymizmie rynkowym. Idąc tym tropem można dojść do kolejnej konkluzji: aby rynki trwale podniosły się po przecenie, konieczne jest schłodzenie nastrojów, adekwatne do skali wcześniejszego optymizmu. Obserwacja zachowania wskaźnika NAAIM w okresie od początku hossy w USA sugeruje, że nie obędzie się bez jego spadku co najmniej poniżej poziomu 40%, a może nawet poniżej 20% (tak jak w 2011 r.), zwłaszcza że tym razem wskaźnik optymizmu przejściowo został wywindowany jeszcze wyżej niż przed poprzednimi korektami hossy. Proces korygowania optymizmu już trwa – według środowego odczytu (a więc jeszcze sprzed czwartkowej wyprzedaży) wskaźnik NAAIM spadł do 55%.

Rys. 1. Odsetek akcji w aktywnie zarządzanych portfelach spada ze skrajnie wysokiego poziomu

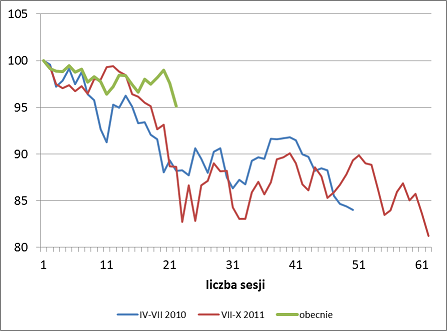

Jeśli spojrzeć zaś na zachowanie S&P500 po poprzednich podobnych wystrzałach optymizmu, to można dojść do wniosku, że potencjał spadkowy nie został jeszcze w pełni zrealizowany.

Rys. 2. Maksymalny zasięg spadku S&P500 po wcześniejszym odnotowaniu wskaźnika NAAIM powyżej 80%

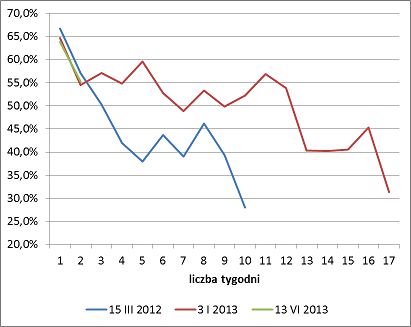

O podobną diagnozę można się pokusić także w przypadku GPW. Jak na razie proces schładzania nastrojów przebiega modelowo, czyli zgodnie z poprzednimi historycznymi przypadkami.

Rys. 3. Zmiany odsetka byków w ankiecie SII po wcześniejszym wzroście powyżej 63%

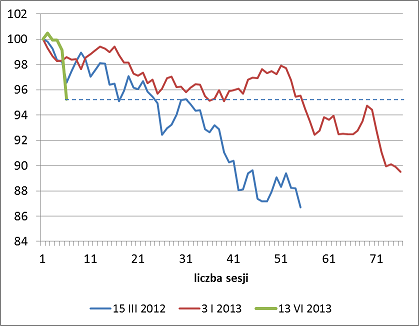

Także w tym przypadku trudno byłoby niestety upierać się, że korekta spadkowa dobiegła końca. Kolejny wykres sugeruje, że do czwartkowego zamknięcia WIG zrealizował jedną trzecią potencjału spadkowego rozumianego jako historyczny maksymalny zasięg spadku (wynoszący ok. 13%). Uwagę zwraca jednocześnie fakt, że tym razem proces ten odbywa się dużo szybciej (taki spadek jak obecnie w poprzednim przypadku zajął indeksowi ponad 1,5 miesiąca).

Rys. 4. Zmiany WIG po wcześniejszym wzroście odsetka byków w ankiecie SII powyżej 63%

Jaka jest konkluzja? Powyższa analiza sugeruje, że potencjał spadkowy nie został jeszcze w pełni zrealizowany, zarówno jeśli chodzi o jego zasięg, jak i czas trwania. Oczywiście przedstawione wyżej scenariusze, to tylko jeden z możliwych sposobów oszacowania zasięgu obecnej korekty. Fani analizy technicznej zwrócą zapewne uwagę, że tym razem potencjał spadkowy może być mniejszy, bo na wysokości ok. 43,2 tys. pkt znajduje się mocny poziom wsparcia (dołek z 23 kwietnia, pokrywający się z dołkiem z października ub.r.).

Niemniej w takich nerwowych okresach istotniejsze od precyzyjnego oszacowania zasięgu korekty wydaje się trzymanie się ustalonego wcześniej długofalowego planu działania. Z analizy wpływu stóp procentowych na kursy akcji oraz analizy cyklu koniunkturalnego wynika, że obecnie mamy do czynienia z okresem sprzyjającym dla rynku akcji. To z kolei sugeruje, że oczekiwane mocne schłodzenie nastrojów rynkowych powinno być okazją do rozważenia kupna akcji.

Warto jednocześnie zwrócić uwagę na to, że chociaż w okresach wyprzedaży aktywów uwaga zwrócona jest przede wszystkim na negatywne aspekty tych wydarzeń, to ostatecznie nie ma tego złego, co by na dobre nie wyszło. Osłabienie złotego względem euro, będące pochodną nerwowości inwestorów, z czasem będzie sprzyjało wynikom polskich eksporterów. Z kolei przecena surowców będzie sprzyjała utrzymaniu w ryzach tempa inflacji.