| Tomasz Hońdo, Starszy Analityk Quercus TFI S.A. |

| tomasz.hondo@quercustfi.pl |

Wskaźnik amerykańskiego stowarzyszenia NAAIM w przeszłości był przydatną miarą nastrojów na Wall Street. Wysokie zaangażowanie aktywnie zarządzających na rynku akcji to sygnał ostrzegawczy, zaś skrajnie niskie zaangażowanie to dla odmiany zachęta do zakupów.

W naszym cyklu poświęconym wskaźnikom nastrojów na rynkach był już wskaźnik AAII, teraz czas na kolejny tajemniczo brzmiący skrót: NAAIM. Za literami tymi kryje się Narodowe Stowarzyszenie Aktywnie Zarządzających Menedżerów Inwestycyjnych (National Association of Active Investment Managers). Na stronie internetowej tej organizacji przeczytać można, że zrzesza ona ok. 200 firm z USA, zarządzających aktywami o łącznej wartości ponad 30 mld USD.

Co prawda nie jest to szczególnie duża kwota, biorąc pod uwagę dla porównania, że np. największe otwarte fundusze inwestycyjne w USA dysponują aktywami przekraczającymi 100 mld USD, ale firmy zrzeszone w NAAIM mają jedną bardzo istotną cechę wspólną. Wszystkie one zajmują się aktywnym (w odróżnieniu od pasywnego) zarządzaniem, czyli takim, którego celem jest pokonanie rynku.

Taki profil działalności członków NAAIM sprawia, że udział akcji w ich aktywach (tzw. alokacja) ulega znacznym wahaniom, w zależności od poglądów zarządzających na temat przyszłej koniunktury na rynku. Część z nich to typowi „timingowcy”, starający się przewidzieć „kiedy wzrośnie, kiedy spadnie” i na tej podstawie radykalnie przebudowujący portfele. Stąd już prosta droga do kolejnego w naszym cyklu wskaźnika nastrojów (tzw. sentymentu). NAAIM co tydzień przeprowadza ankietę wśród swych członków, w której pyta o bieżący poziom zaangażowania na rynku akcji.

W tym miejscu na myśl przychodzi opisana w jednym z wcześniejszych odcinków ankieta Amerykańskiego Stowarzyszenia Inwestorów Indywidualnych. Różnica w porównaniu z tamtą metodologią polega jednak na tym, że NAAIM pyta w ankietach o fakty (bieżące zaangażowanie), a nie o subiektywne prognozy.

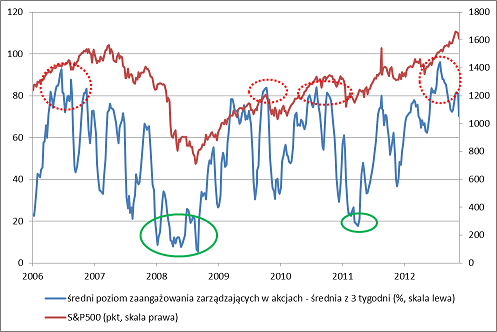

Na podstawie odpowiedzi firm inwestycyjnych NAAIM oblicza ich średnie zaangażowanie w akcjach i właśnie ta liczba stanowi wskaźnik świadczący o nastrojach zarządzających. Okazuje się, że przynajmniej w pewnym stopniu wskaźnik ten można traktować kontrariańsko, tzn. postępować odwrotnie do powszechnych opinii. Co prawda historia wskaźnika NAAIM jest stosunkowo krótka (sięga zaledwie lipca 2006 r.), ale można już na jej podstawie zauważyć pewną regułę. Zaangażowanie zarządzających na rynku akcji było rekordowo niskie w końcowym etapie bessy w 2008 r. (w skrajnym momencie wynosiło nawet -3%, co oznacza, że zarządzający średnio obstawiali nawet dalszy spadek kursów), zaś w schyłkowej fazie wcześniejszej hossy zaangażowanie sięgało 100 proc. Wskaźnik NAAIM całkiem nieźle sprawdził się również jako ostrzeżenie przed największymi korektami spadkowymi w ostatnich trzech latach, a także podpowiadał, kiedy warto było obstawiać koniec tych korekt. Historyczna średnia wartość wskaźnika to ok. 55%.

Wygląda więc na to, że aktywnie zarządzające firmy jako całość lepiej by wyszły na dłuższą metę na utrzymywaniu stałego udziału akcji w portfelach, niż na ciągłych próbach łapania dołków i szczytów. Oczywiście niektóre z nich odniosły większe sukcesy w przewidywaniu koniunktury niż inne, w każdym razie branża jako całość nieraz się myliła. Niemniej dzięki tym pomyłkom mamy do dyspozycji kolejny wart uwagi wskaźnik nastrojów.

Ze względu na to, że wartości wskaźnika potrafią ulegać gwałtownym skokom z tygodnia na tydzień i z natury są to dane opóźnione, warto jednocześnie posługiwać się mniej chwiejnymi (wygładzonymi) wartościami średnimi, np. z trzech lub większej liczby tygodni.

Rys. 1. Odsetek akcji w portfelach zarządzających w USA jako wskaźnik nastrojów

Sprawdziliśmy, co działo się z indeksem S&P500 po przekroczeniu przez wskaźnik NAAIM (a konkretnie średnią jego wartość z 3 tygodni) umownych poziomów granicznych: 20% i 80%. W ciągu roku po odnotowaniu wartości wskaźnika poniżej 20%, S&P500 na przekór pesymizmowi zarządzających zyskiwał średnio 18%. Z kolei po odnotowaniu wartości wskaźnika powyżej 80% (czyli powyżej poziomu świadczącego o powszechnym optymizmie) indeks rynku akcji średnio rzecz biorąc w ogóle nie zyskiwał na wartości przez następny rok.

Oczywiście są to zmiany uśrednione, od których zdarzały się mniejsze lub większe odchylenia. Przykładowo w trakcie dotkliwej bessy w 2008 r. pierwszy sygnał do kupowania akcji był zdecydowanie przedwczesny, tak więc w takich sytuacjach warto być może rozważyć raczej stopniową akumulację akcji, niż natychmiastowe wypełnienie nimi portfela.

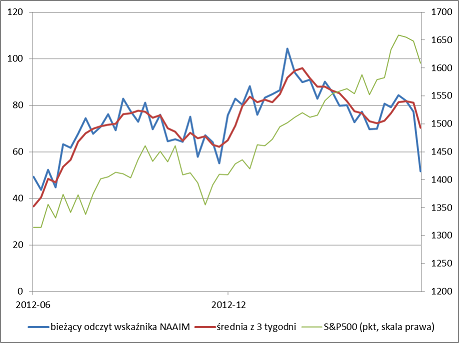

W świetle wyników tych badań dość niepokojące jest to, co działo się ze wskaźnikiem w pierwszych miesiącach tego roku. Przejściowo sięgnął on nawet rekordowego pułapu 96% (w wersji wygładzonej; bieżący odczyt na chwilę przekroczył nawet 100%), co sugerowałoby że w najbliższych kilkunastu miesiącach nie ma co się spodziewać niczego dobrego na Wall Street. Póki co jednak negatywny scenariusz realizuje się w niewielkim stopniu. Jak na razie korekta spadkowa w USA okazała się niezbyt zauważalna, a jednocześnie zdołała mocno wystraszyć zarządzających (co z kolei można interpretować pozytywnie). W ciągu kilku tygodni wskaźnik osunął się do poziomu niespełna 52%. W wersji wygładzonej (za pomocą 3-tygodniowej średniej) indykator wciąż jest jednak względnie wysoko - przekracza 70%.

Rys. 2. Wskaźnik NAAIM w ostatnich 12 miesiącach

KONKLUZJE:

- średni udział akcji w portfelach aktywnie zarządzających firm w USA to kolejny godny obserwacji wskaźnik nastrojów rynkowych;

- poziomy wskaźnika poniżej 20% były okazją do stopniowego kupowania akcji;

- poziomy powyżej 80% przestrzegały przed przegrzaniem koniunktury na Wall Street.