Tomasz Hońdo

Starszy Ekonomista Quercus TFI S.A.

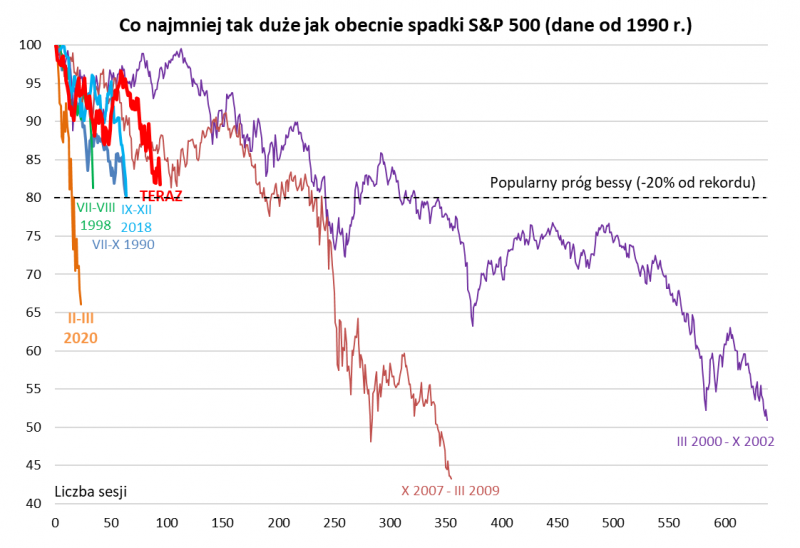

S&P 500 jest coraz bliżej poziomu o 20 proc. niższego od szczytu. Oby udało się uniknąć przekroczenia tego progu, bo w okresie od lat 90. XX wieku taki sygnał był niezawodną zapowiedzią nadejścia kolejnego etapu bessy.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Przecena na rynkach akcji nabrała już całkiem pokaźnych rozmiarów. W momencie pisania tego artykułu amerykański S&P 500 jest 18,2 proc. poniżej rekordowej wartości z początku roku i zdaje się przymierzać do zaatakowania granicy -20 proc., której przekroczenie powszechnie uznawane jest za techniczne kryterium bessy. A na GPW skala przeceny jest jeszcze większa. Zanim doszło do ostatniego odreagowania, WIG był już 29 proc. poniżej rekordu.

Bliskość progu -20 proc. na Wall Street skłania do bliższego przyjrzenia się tej kwestii. Jakie są wnioski płynące z historycznych statystyk? Jakie są szanse i zagrożenia?

Co prawda w momencie pisania tego artykułu S&P 500 nie przekroczył jeszcze omawianej granicy bessy, ale już teraz tegoroczny spadek jest siódmą najgłębszą przeceną na amerykańskim rynku akcji w całym zbadanym przez nas okresie od początku lat 90. XX wieku (przeszło trzy dekady).

Umowna granica bessy tuż-tuż

Chociaż zakorzenione w tradycji Wall Street kryterium w postaci 20-proc. spadku jest czysto umowne, to jednak zdaje się mieć znaczenie dla inwestorów. Zacznijmy od tego, że w badanym okresie dokładnie połowa fal zniżkowych (trzy spośród sześciu) zatrzymała się tuż przed granicą 20 proc. lub dosłownie jedynie otarła się o nią. Takie przypadki odnotowaliśmy ostatnio w 2018 roku, a wcześniej w 1998 i 1990 (ten ostatni epizod czasem bywa traktowany jako bessa ze względu na pojawienie się recesji, choć formalnie omawiane kryterium nie zostało spełnione).

Innymi słowy, dokładnie w połowie przypadków potencjał spadkowy wyczerpał się w okolicy progu -20 proc. W drugiej połowie przecena była jednak kontynuowana. Nawet w najlepszym z nich (marzec 2020) spadek odchudził wartość S&P 500 o 34 proc., licząc od szczytu, a w najgorszym (2008-09) – przeszło o połowę.

Skuteczne kryterium

Dopóki zatem próg -20 proc. nie zostanie przekroczony, prawdopodobieństwo wejścia S&P 500 w bessę z prawdziwego zdarzenia przypomina przysłowiowy rzut kostką. Jeśli jednak próg zostanie przekroczony, to wg prawidłowości ze zbadanego przez nas okresu ryzyko dotkliwej bessy (co najmniej -34 proc.) skacze nagle do … 100 proc. Wygląda więc na to, że tradycyjna granica rynku niedźwiedzia to coś więcej, niż tylko charakterystyczny giełdowy folklor czy też przesąd.

Co mogłoby popchnąć amerykański benchmark w kierunku bessy z prawdziwego zdarzenia, a co sprzyja uniknięciu takiego scenariusza?

Nastroje zbyt pesymistyczne?

Zacznijmy od pozytywnych aspektów. Spora część obserwowanych przez nas wskaźników nastrojów rynkowych („sentymentu”) zeszła w ostatnim czasie do poziomów, które od 2009 roku (a więc z pominięciem wcześniejszej bessy) sygnalizowały okazje do zakupów. Wymieńmy parę przykładów. Wskaźnik firmy Investors Intelligence badającej nastawienie „doradców” (autorów newsletterów inwestycyjnych) spadł do -15,2 pkt., co jest wartością najniższą od … marca 2009. Majowy sondaż Bank of America wśród zarządzających funduszami na świecie kipi od pesymizmu odnośnie koniunktury gospodarczej i zysków spółek, a deklarowany przez ankietowanych średni poziom gotówki w portfelach podskoczył do wartości nie widzianej od czasu ataku terrorystycznego na WTC w 2001 roku.

Z drugiej strony analogicznej paniki nie widać wcale w danych na temat przepływów kapitału na rynku funduszy. Podsumowania sporządzane przez BofA lub Goldman Sachs pokazują, że fala „gorącego” pieniądza, która napłynęła na giełdy od czasu wybuchu pandemii, została dotąd zniwelowana w bardzo nieznacznym stopniu. Tutaj tkwi czynnik ryzyka – odpływ tego gorącego kapitału byłby pożywką dla bessy.

Innym czynnikiem ryzyka są wyceny akcji na Wall Street. Na wykresie pokazujemy wskaźniki CAPE (cena/zysk w wersji prof. R. Shillera) oraz P/BV (cena do wartości księgowej). Mimo wyraźnego „odchudzenia” wycen w ostatnich miesiącach, obecne poziomy są ciągle relatywnie wysokie, jeśli porównamy je nie tylko z dołkami poprzednich rynków niedźwiedzia, lecz nawet tych ruchów zniżkowych, które udało się zatrzymać przed osiągnięciem wspomnianego progu -20 proc.

„Don’t fight the Fed”

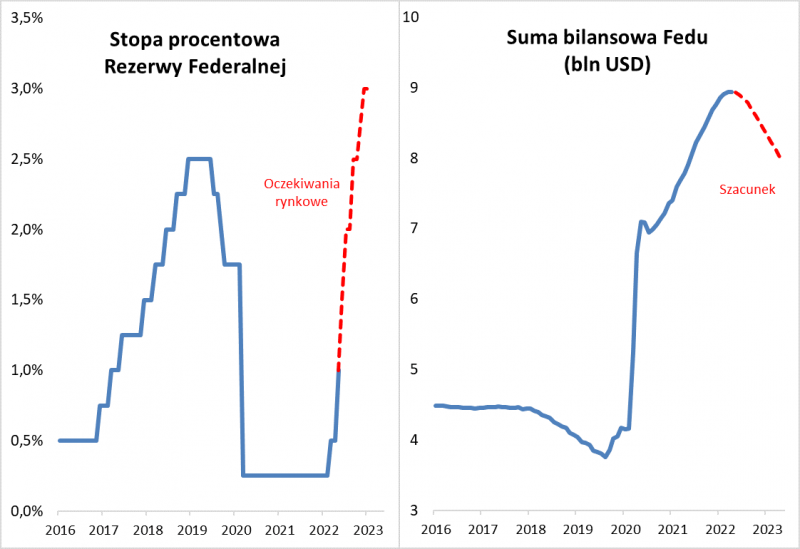

Jednak najważniejszym czynnikiem ryzyka jest jastrzębie nastawienie Rezerwy Federalnej. Lektura konkluzji z najnowszego wywiadu szefa banku centralnego, Jerome Powella dla „WSJ” nie pozostawia w tym względzie wątpliwości. Przesłanie Fedu dla rynku jest jednoznaczne – bank będzie dążył do „studzenia popytu”, dopóki nie zobaczy „jasnych i przekonujących” sygnałów osłabienia inflacji. Wiązać się to będzie z „pewnym bólem” dla gospodarki.

Innymi słowy, jeśli ktoś liczył na to, że prawie 20-proc. spadek S&P 500 zrobił duże wrażenie na amerykańskich władzach monetarnych, co pozwoliłoby na „gołębi” zwrot w retoryce, to może czuć się mocno rozczarowany. Komentujący wyniki wspomnianego sondażu BofA, strateg rynkowy tego banku Michael Hartnett twierdzi, że do ogłoszenia „kapitulacji” na giełdach, stanowiącej paradoksalnie świetny moment do zakupów, brakuje właśnie tego jednego, zasadniczego elementu – kapitulacji Fedu. Taka kapitulacja była widoczna choćby poprzednio, gdy bank centralny uratował S&P 500 przed przekroczeniem progu bessy – w grudniu 2018, kiedy Powell zasygnalizował koniec podwyżek stóp procentowych.

Tymczasem obecne realia są takie, że według oczekiwań rynkowych Rezerwa Federalna do końca roku ma podnieść stopy w okolicę 3 proc., a jednocześnie od czerwca rozpocznie operację odwrotną do QE (luzowania ilościowego), czyli redukcję swego bilansu. Delikatnie mówiąc, niekoniecznie jest to wymarzone środowisko dla ryzykownych aktywów.

Reasumując, w chwili pisania tego artykułu amerykański indeks giełdowy ma ciągle jeszcze szanse na uratowanie się przed przekroczeniem umownego progu bessy, znajdującego się 20 proc. poniżej szczytu (w cenach zamknięcia odpowiada to wartości S&P 500 równej ok. 3837 pkt.). Tego prostego kryterium chyba nie warto bagatelizować, bo w zbadanym przez nas okresie od lat 90. XX wieku było ono niezawodne w tym sensie, że przekroczenie wspomnianego progu zawsze przynosiło dużo głębszą przecenę na Wall Street.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.