Bądź na bieżąco! Zapisz się na NEWSLETTER

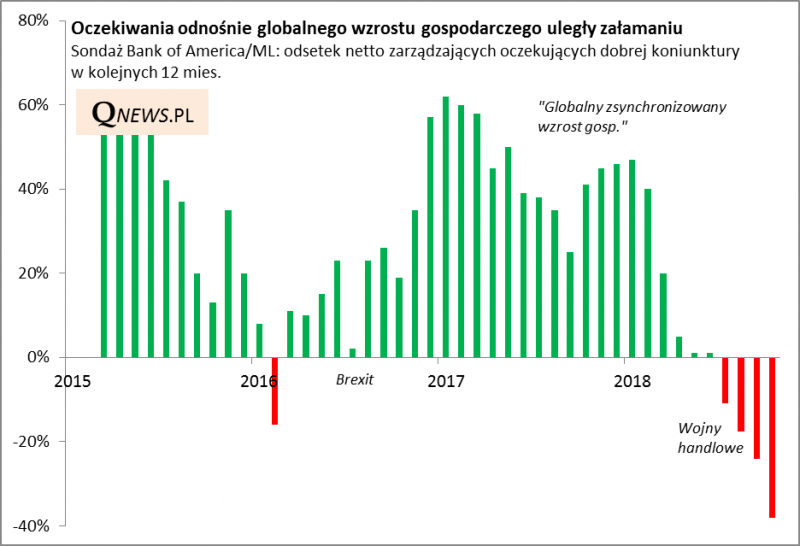

Na temat najnowszych turbulencji na Wall Street powstało co najmniej kilka teorii, takich jak negatywny wpływ wzrostu rentowności obligacji czy oznaki spowolnienia w globalnej gospodarce. Z najnowszego globalnego sondażu Bank of America/Merrill Lynch wśród zarządzających funduszami wynika, że panują wśród nich powszechne obawy przed hamowaniem w gospodarkach.

Kolejna teoria wiąże przecenę akcji z ... sezonowym brakiem skupów akcji przez amerykańskie korporacje. O co chodzi?

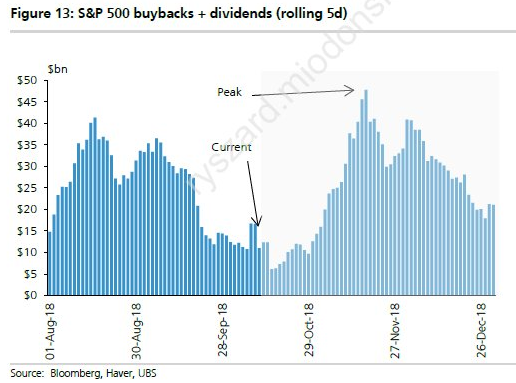

Skupy akcji w celu umorzenia (stock buybacks), w USA wyjątkowo popularna metoda dystrybucji zysków spółek, są często uznawane za jeden z motorów hossy na Wall Street (już niebawem pojawi się u nas większy materiał na ten temat). Jednak w pewnych okresach roku skupy okazują się wyjątkowo małe. Chodzi o tzw. okresy zamknięte ("blackouts"), w których spółki zgodnie z przyjętymi praktykami rynkowymi unikają kupowania swoich akcji. Jak wyjaśnia firma finansowa Raymond James, większość korporacji wstrzymuje się z operacjami giełdowymi na dwa tygodnie przed końcem kwartału i wznawia je po upływie 48 godzin po publikacji raportu.

Faktycznie wygląda na to, że połowa października, to okres "posuchy" przed nadchodzącym sezonem publikacji raportów finansowych za III kwartał. Ale jest też dobra wiadomość - kiedy sezon dobiegnie końca, w listopadzie powinna się pojawić kolejna fala buybacków, jeszcze większa niż wcześniejsze.

Wydaje się zatem, że "falujące" skupy akcji przez korporacje mogą być rzeczywiście jednym z wielu czynników decydujących o koniunkturze na Wall Street. Do tej teorii pasowałoby też to, że także pamiętne lutowe tąpnięcie na Wall Street miało miejsce w okolicach "blackout period". Ale z pewnością to tylko cząstka prawdy, bo przecież w ubiegłym roku ta sezonowość związana z buybackami nie wywierała zauważalnego wpływu na koniunkturę.

Pamiętajmy o szerszym kontekście - boom gospodarczo-giełdowy w USA jest w mocno zaawansowanej fazie, w której historycznie korekty na rynku akcji były coraz częstsze (inna sprawa, że potem S&P 500 wspinał się na nowe szczyty).

Niniejsza analiza ma wyłącznie charakter edukacyjny i nie powinna być traktowana jako rekomendacja inwestycyjna lub informacja sugerująca określoną strategię inwestycyjną.