Bądź na bieżąco! Zapisz się na NEWSLETTER

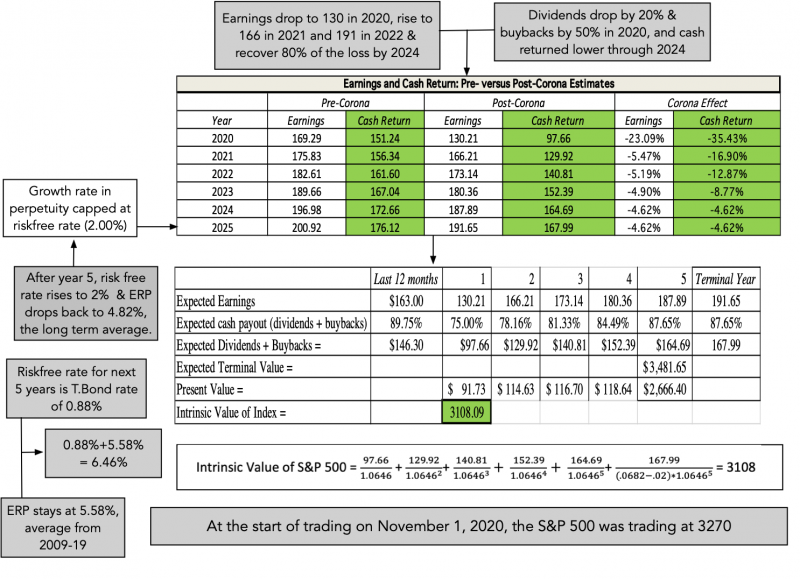

Niespełna miesiąc temu pokusiliśmy się o zaprezentowanie metodologii wyceny indeksu S&P 500 inspirowanej analizą uznawanego za autorytet w tej sferze prof. A. Damodarana. Bazowaliśmy wtedy na wycenie przedstawionej przez profesora jeszcze w czerwcu, wprowadzając własne modyfikacje. Tymczasem wczoraj A. Damodaran opublikował nowy szacunek wartości amerykańskiego indeksu. "Wartość wewnętrzna" S&P 500 to wg tych kalkulacji ok. 3100 pkt.

Źródło: http://aswathdamodaran.blogspot.com/

Co ciekawe przyglądając się dogłębnie modelowi doszliśmy do wniosku, że niektóre z założeń uległy wyraźnym zmianom w stosunku do czerwcowej wersji. I co ciekawe niektóre z nich poszły w kierunku postulowanym przez nas w październiku. Omówmy po kolei założenia:

- bez zmian pozostaje sama ogólna koncepcja, wg której wartość wewnętrzna (intrinsic value) to suma przyszłych dochodów w postaci dywidend i wpływów z wykupów akcji (buybacks) zdyskontowanych (przeliczonych) za pomocą stopy wolnej od ryzyka oraz premii za ryzyko;

- bez zmian pozostaje sam szkielet wyceny DCF: obliczenia są rozbite na pierwszą fazę (pierwsze pięć lat) i drugą (nieskończoność) - to tzw. model dwufazowy;

- bez zmian pozostają założenia dotyczące pierwszej fazy: stopa wolna od ryzyka (obecna rentowność obligacji 10-letnich), premia za ryzyko (ERP = 5,58%);

- radykalnie zmieniło się natomiast założenie dotyczące stopy wolnej od ryzyka w drugiej fazie - w czerwcowej wersji miała ona być ciągle na obecnym poziomie, teraz Damodaran przewiduje normalizację do 2%. Ta zmiana jest spójna z naszymi własnymi założeniami z października;

- w drugiej fazie premia za ryzyko (ERP) ma z kolei spaść do 4,82% (długoterminowa średnia) - to także nowość;

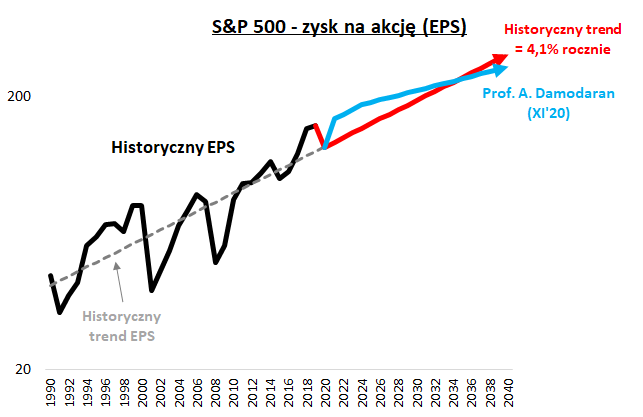

Kwestią pozostawiającą największe pole do popisu dla analityków jest natomiast prognoza zysków (EPS) i wynikających z nich wypłat z zysku (dywidend i skupów akcji). W pierwszej fazie Damodaran częściowo bazuje na konsensusie prognoz, a częściowo na własnych prognozach. Z kolei w drugiej tak jak do tej pory zakłada upraszczająco, że EPS ma rosnąć dokładnie o tyle ile wynosi stopa wolna od ryzyka. W październikowej analizie krytykowaliśmy to założenie, bo tempo wzrostu zysków miało wynosić zaledwie ok. 0,8%, podczas gdy historycznie wynosiło 4,1%. Ale teraz, wyraźnie podwyższając stopę wolną od ryzyka w drugiej fazie (do 2%), Damodaran niejako częściowo wycofał się z tego kontrowersyjnego postulatu.

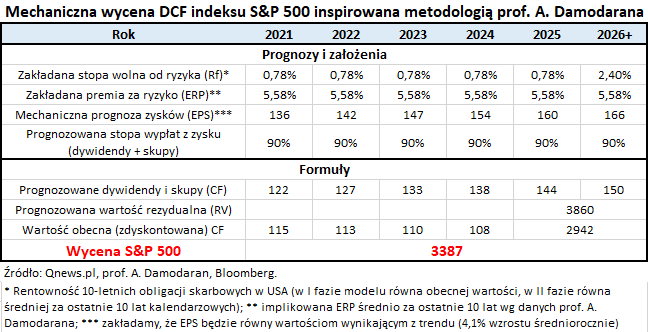

W naszej własnej analizie zaproponowaliśmy też bardzo uproszczone, mechaniczne podejście, w którym zamiast subiektywnie prognozować zyski, zakładamy po prostu, że będą równe wartościom wynikającym z długoterminowego trendu.

Jaki wynik daje uproszczony model obecnie? Wycenia S&P 500 prawie 9% wyżej niż prof. Damodaran (niespełna 3400 pkt.), ale ciągle niżej (ok. 3%) niż wynosi obecny poziom indeksu.

Reasumując, najnowsze wyliczenia prof. A. Damodarana oraz nasze własne uproszczone, mechaniczne podejście wyceniają S&P 500 odpowiednio na ok. 3100 i ok. 3400 pkt. w oparciu o metodologię DCF (discounted cash flows). Po ostatniej okołowyborczej zwyżce indeksu można mówić o pewnym przewartościowaniu.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.