Bądź na bieżąco! Zapisz się na NEWSLETTER

Sporo napisaliśmy już na temat najwyższej od prawie ośmiu lat (i ciągle rosnącej) rentowności rodzimych obligacji stałokuponowych. Pojawia się naturalne pytanie: czy ów miernik atrakcyjności papierów dłużnych można bezpośrednio porównać z atrakcyjnością akcji na GPW?

Naturalne w takim porównaniu wydaje się wzięcie pod uwagę stopy dywidendy w przypadku rynku akcji.

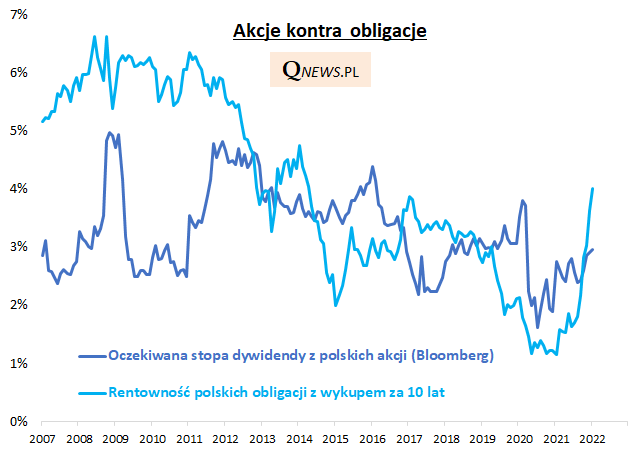

Podczas gdy rentowność benchmarkowych obligacji z terminem wykupu za 10 lat przekroczyła ostatnio próg 4%, to oczekiwana (na kolejne 12 miesięcy) ważona stopa dywidendy z polskich akcji wynosi obecnie jakieś 2,5-3,0% w zależności od źródła danych (bliżej tej dolnej wartości plasują ją dane MSCI, bliżej górnej - pokazane na wykresie dane Bloomberga).

W oczy rzuca się fakt, że rentowność obligacji dzięki rekordowej przecenie zawędrowała (po raz pierwszy od czterech lat) sporo powyżej stopy dywidendy, co jest argumentem na korzyść inwestycji w papiery dłużne (rok temu było odwrotnie).

Co nie oznacza, że akcje są w tym porównaniu na straconej pozycji, bo brakuje tu jeszcze jednego elementu - o ile odsetki od omawianych tu obligacji stałokuponowych są jak sama nazwa wskazuje na stałym poziomie, to dywidendy spółek giełdowych teoretycznie powinny rosnąć na dłuższą metę. Z danych Bloomberga wynika, że w tym roku powinny urosnąć o jakieś ... 40% (co akurat jest już uwzględnione w oczekiwanej stopie dywidendy), w przyszłym roku o prawie 17%, a w 2024 o 6%.

Teoretycznie więc na powyższym wykresie powinniśmy umieścić stopę dywidendy powiększoną o oczekiwany długoterminowy wzrost dywidend. Wtedy mogłoby się okazać, że akcje ciągle wypadałyby nieźle w porównaniu z długiem skarbowym. Sęk w tym, że w przypadku polskiego rynku akcji jako całości zmiany poziomu dywidend bywały dość chaotyczne. Przykładowo sektor bankowy, który niegdyś generował ogromne wypłaty z zysków dzięki niebotycznym marżom, potem niemal zupełnie przestał wypłacać dywidendy, by teraz znów zacząć okazalej dzielić się zyskami (stąd m.in. wynika prognozowany gwałtowny skok dywidend na całym rynku w tym roku i zarazem tłumaczy to dlaczego w zeszłym roku oczekiwana stopa dywidendy na powyższym wykresie rosła mimo wzrostu cen akcji).

Z tych względów musimy się zadowolić powyższym wykresem, pamiętając wszakże, że przedstawia on tylko część całościowego obrazu relacji między atrakcyjnością akcji i obligacji.

Reasumując, obligacje skarbowe przez ostatnie kilkanaście miesięcy niewątpliwie mocno zyskały na atrakcyjności w porównaniu z akcjami na GPW, choć gdyby spółkom giełdowym udało się utrzymać stabilny wzrost dywidend w przyszłości (co historycznie bywało mocno problematyczne), to akcje nie muszą być "przekreślone" w tym porównaniu.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.