Bądź na bieżąco! Zapisz się na NEWSLETTER

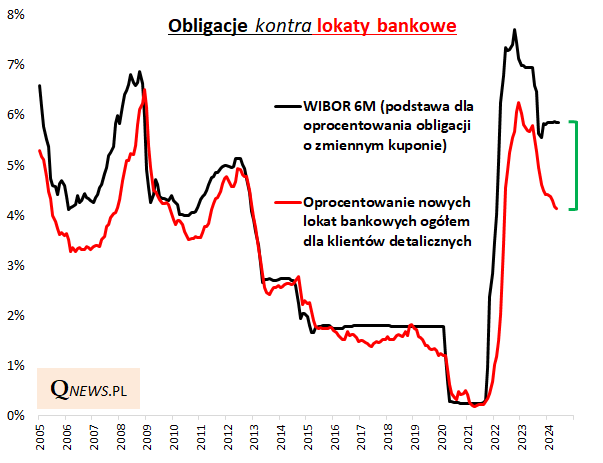

Najnowsze dane NBP pokazują, że oprocentowanie lokat bankowych powoli, ale jednak konsekwentnie maleje. W maju średnie oprocentowanie nowych depozytów ogółem dla gospodarstw domowych spadło do 4,1 proc. - to poziom najniższy od dokładnie dwóch lat.

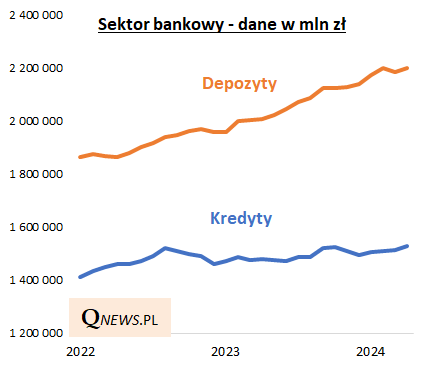

Tendencja ta jest związana z wysoką nadpłynnością sektora bankowego. Systematycznie powiększa się nadwyżka przyrastających systematycznie depozytów względem będącej raczej w stagnacji wielkości kredytów. W kwietniu ta nadwyżka przekroczyła 670 mld zł.

Jest też jednak również dobra wiadomość z punktu widzenia inwestorów/oszczędzających. Obniżającemu się oprocentowaniu lokat bankowych towarzyszy jednocześnie stabilizacja międzybankowej stawki WIBOR, która jest związana mocno ze stopami procentowymi NBP. Przykładowo 6-miesięczna stawka WIBOR to obecnie prawie 5,9 proc. To ok. 180 punktów bazowych powyżej wspomnianego średniego oprocentowania nowych depozytów. Ta różnica z miesiąca na miesiąc powoli się rozszerza.

WIBOR jest o tyle ważny, że stanowi podstawę do wyznaczania oprocentowania licznych serii obligacji zmiennokuponowych. Zarówno obligacji skarbowych (typu WZ), jak i korporacyjnych - w przypadku tych drugich oprocentowanie to WIBOR powiększony dodatkowo o różnej wielkości marżę, zależną od kondycji finansowej danego emitenta. Instrumenty takie znaleźć można zazwyczaj w portfelach funduszy inwestycyjnych dłużnych.

Reasumując, cały czas powoli powiększa się - i tak już pokaźna - różnica między oprocentowaniem obligacji zmiennokuponowych i lokat bankowych.

Tomasz Hońdo, CFA, Quercus TFI S.A.