Bądź na bieżąco! Zapisz się na NEWSLETTER

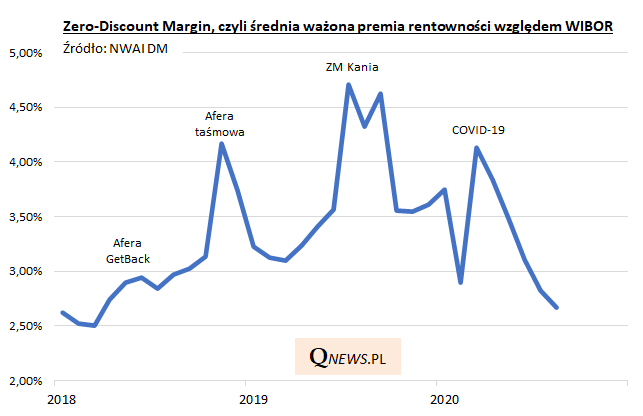

Co dzieje się na rynku polskich obligacji korporacyjnych, które pod względem stóp zwrotu i zmienności tradycyjnie plasują się gdzieś pomiędzy obligacjami skarbowymi i akcjami? Najnowszy raport NWAI DM pokazuje, że w sierpniu miara "stresu" na rynku "korporatów" zjechała do poziomu nie widzianego od przeszło dwóch lat. O ile w trakcie "korona-krachu" średnia ważona premia względem WIBOR (tzw. ZDM) przekroczyła 4 pkt. proc., to w sierpniu skurczyła się do 2,67 pkt. proc. To efekt normalizacji sytuacji na rynku finansowym.

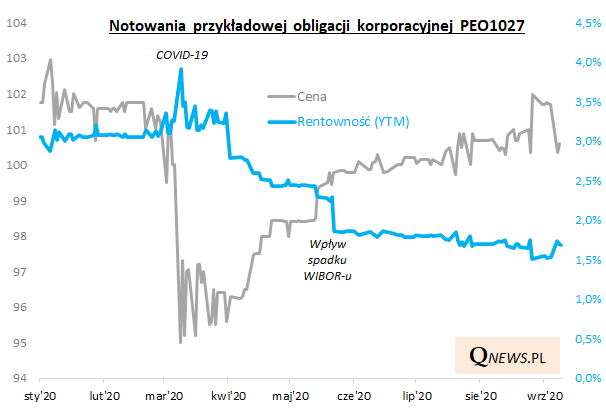

Żeby dokładniej zobrazować to co działo się w notowaniach papierów firm w ostatnich miesiącach weźmy pod lupę przykładową obligację wyemitowaną przez jedną z największych spółek - Bank Pekao.

W trakcie "korona-krachu" notowania papierów nawet stosunkowo stabilnych emitentów runęły - na wykresie pokazujemy, że w punkcie kulminacyjnym paniki obligacja Pekao kosztowała ok. 95 pkt. (czyli 95% wartości nominalnej). Załamanie ceny spowodowało skok rentowności papieru w okolicę 4% w skali roku (to tzw. YTM, yield to maturity, czyli rentowność do wykupu).

Od tego czasu sporo się wydarzyło. Rentowność przez prawie pół roku od tamtych wydarzeń stopniowo zeszła na dużo niższe poziomy - ostatnio oscyluje w okolicach 1,5-1,7% w skali roku. Na ten spadek YTM złożyły się dwa elementy:

- normalizacja sytuacji rynkowej, czyli wycofanie się panicznej podaży i ponowne pojawienie się popytu - to doprowadziło do wzrostu ceny obligacji (wyższa cena to niższa przyszła rentowność i na odwrót);

- spadek stóp procentowych, który przełożył się na spadek stawek WIBOR, w oparciu o które ustalane jest okresowo oprocentowanie większości obligacji korporacyjnych w polskich warunkach (przykładowo 6-miesięczny WIBOR przed krachem wynosił 1,79%, obecnie wynosi zaledwie 0,26%).

Wg podobnego schematu zmieniały się notowania i parametry wielu innych obligacji korporacyjnych.

Dobra wiadomość jest taka, że oprocentowanie korporatów - nie tylko tych z naszego przykładu - z reguły zawiera w sobie pewną premię (marżę) względem WIBOR-u (w naszym przykładzie jest to 1,52 pkt. proc.). Oznacza to, że mimo spadku rentowności papiery firm ciągle stanowić mogą alternatywę wobec lokat bankowych (choć trzeba brać pod uwagę fakt, że papiery te z reguły nie są gwarantowane przez Skarb Państwa i wiąże się z nimi ryzyko niewypłacalności, zależne od kondycji danego emitenta).

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.