Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

W dobie rosnących obaw przed inflacją pożerającą wartość nabywczą pieniądza powracamy do danych na temat realnych zysków z akcji, które cytowaliśmy w okresie największej rynkowej zawieruchy wiosną 2020 roku.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Na początku kwietnia 2020 r., w okresie ogromnej niepewności inwestycyjnej i gospodarczej po pandemicznym krachu na rynkach sięgnęliśmy po klasyczne dzieło amerykańskiego prof. Jeremy’ego Siegel’a („Stocks for the Long Run” – „akcje na długą metę”) przypominające o długoterminowych zyskach z (powszechnie niechcianych w momencie pisania naszego artykułu) akcji.

Te ponadczasowe wskazówki inwestycyjne okazały się cennym drogowskazem w okresie największej zawieruchy rynkowej. Jakie przesłanie płynie na tej podstawie teraz, po wielomiesięcznej silnej hossie na giełdach?

O ile po wybuchu pandemii przez rynki przeszła fala panicznej wyprzedaży, to teraz inwestorzy martwią się innymi kwestiami, w tym przyspieszającą inflacją, która pożera wartość nabywczą kapitału.

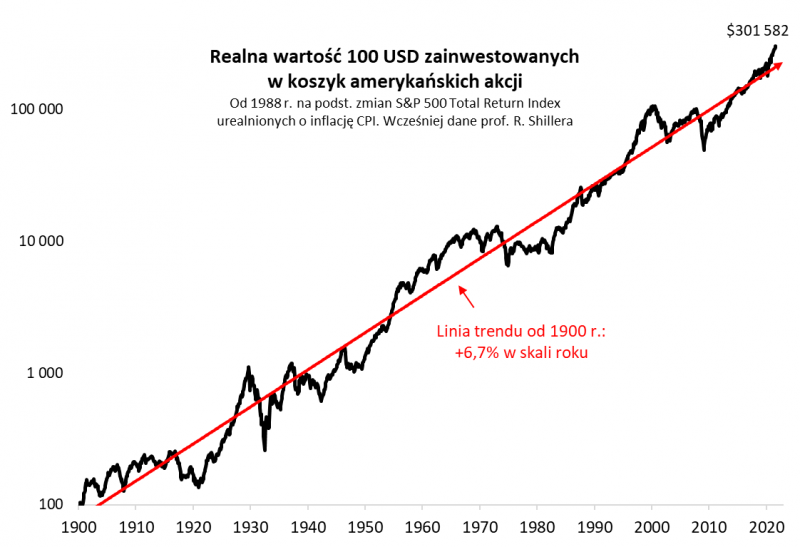

Zaletą cytowanych przez nas badań prof. Siegel’a jest to, że pokazują realne stopy zwrotu, czyli skorygowane właśnie o inflację. Przypomnijmy najważniejsze przesłanie: „wzrost wartości nabywczej akcji wykazuje zauważalną długoterminową stabilność. Mimo wyjątkowych zmian ekonomicznego, społecznego i politycznego otoczenia na przestrzeni ostatnich dwóch wieków amerykańskie akcje przynosiły między 6,6 i 7,0 proc. realnej stopy zwrotu średni w skali roku w każdym z głównych badanych podokresów” (tłum. własne).

Odświeżmy nasze wykresy obrazujące to zjawisko. Wg naszej własnej analizy długoterminowa uśredniona realna stopa zwrotu z akcji na Wall Street to 6,7 proc. licząc od początku 1900 roku, co perfekcyjnie wpisuje się w liczby podane przez prof. Siegel’a. Innymi słowy akcje na dłuższą metę wygrywały z inflacją, gdyż – mówiąc językiem cytowanego autora – są to „realne aktywa”, których wartość fundamentalna powinna z nawiązką rekompensować wzrost cen w gospodarce (przychody spółek rosną równolegle do nominalnego PKB).

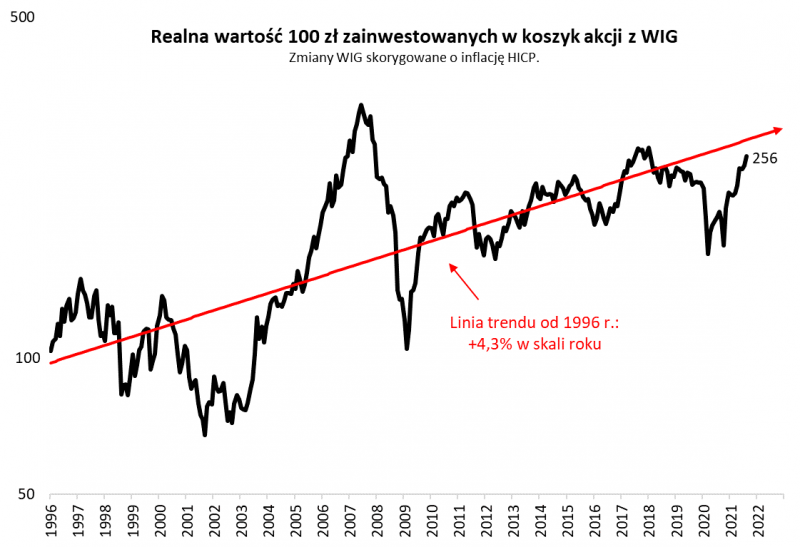

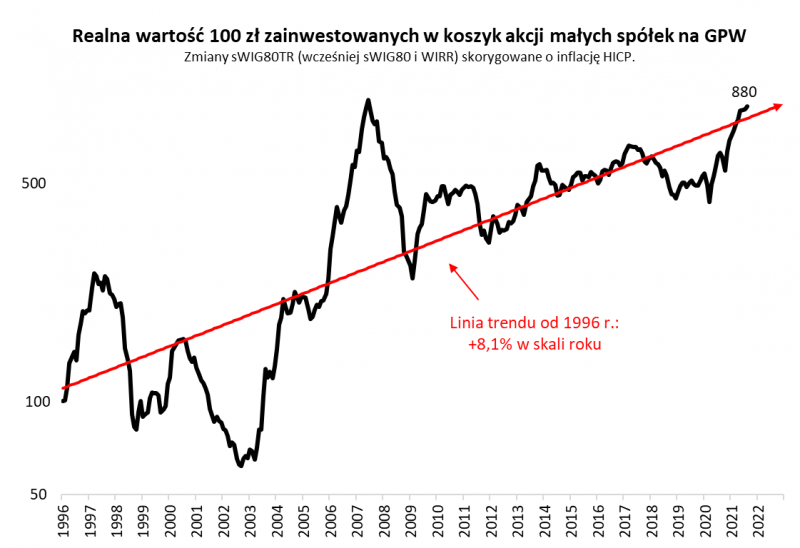

Przeniesienie na grunt polski tych rozważań prowadzi do zbliżonych wniosków. Oczywiście nie możemy niestety w tym przypadku objąć obliczeniami ponad dwóch wieków jak w przypadku Wall Street, ale dane za ćwierć wieku też wydają się już dość miarodajne. W tym okresie WIG rósł realnie (po skorygowaniu o inflację) w tempie 4,3 proc. w skali roku, zaś inwestycja w nasze ulubione akcje małych spółek – w tempie 8,1 proc. w skali roku (z uwzględnieniem dywidend od XII 2009). Nie możemy rzecz jasna bezpośrednio porównać tych liczb z tymi dotyczącymi amerykańskiego rynku akcji ze względu na znacznie krótszy badany okres, ale w każdym z przypadków teza o stopach zwrotu rekompensujących inflację pozostaje aktualna.

Oczywiście wszystko to dotyczy czerwonych linii widocznych na naszych wykresach. Wymarzoną sytuacją byłoby gdyby indeksy giełdowe rosły jak po sznurku wzdłuż tych linii. Niestety w praktyce obserwujemy silną zmienność wokół długoterminowego trendu. Zdarzają się chwile, gdy faktyczne stopy zwrotu na krótką metę wędrują zarówno sporo poniżej punktu implikowanego przez trend, jak i sporo powyżej.

W trakcie pandemicznego krachu akcje amerykańskie znalazły się poniżej długoterminowej normy (nie w pełni oddaje to przytoczony tu wykres miesięczny, bo największe odchylenie miało miejsce w trakcie miesiąca w marcu 2020). A na GPW odchylenie w dół od normy było wręcz drastyczne, porównywalne z największymi kryzysami. O tym, że była to znakomita okazja do zakupów pisaliśmy wtedy w czasie rzeczywistym: „w horyzoncie wieloletnim realna stopa zwrotu powinna składać się z dwóch składników, którymi są (a) stopa zwrotu implikowana przez linię trendu, (b) potencjał wynikający z drastycznego odchylenia w dół od linii trendu”. I warto podkreślić, że w części (b) potencjał został już niemal w całości zrealizowany.

Jak to wygląda obecnie? Akcje amerykańskie zawędrowały wyraźnie powyżej wielodekadowej normy. Na krótką metę nie musi to nic oznaczać (odchylenie może równie dobrze stać się jeszcze większe, jak i ulec zmniejszeniu). Na długą metę oznacza to natomiast, że w którymś momencie realne stopy zwrotu będą musiały nieuchronnie na nowo „spotkać się” z czerwoną linią, co implikuje mniejszy potencjał.

Wyśrubowane stopy zwrotu, położone wyraźnie powyżej długoterminowej normy, przypominają takie epizody z przeszłości jak lata 1998-2000, 1957-1968 czy też 1928-1929. Zauważmy, że każdy z tych przypadków rozgrywał się w inny sposób. Przykładowo ekscesy giełdowe z końcówki lat 20. XX wieku (ang. „Roaring Twenties”) przerodziły się potem dla odmiany w krach na zasadzie nagłego zwrotu o 180 stopni. Z kolei nadmierne zyski z końcówki lat 50. utrzymywały się (z drobnymi korektami) aż przez dekadę zanim doszło do większych wstrząsów.

Co ciekawe większej nierównowagi nie obserwujemy obecnie w przypadku polskich akcji. Inwestycja w akcje małych spółek jest tylko nieznacznie powyżej długofalowej normy, zaś WIG nawet nie dotarł jeszcze do linii trendu. Obecna sytuacja nie przypomina w niczym ekscesów z lat 2006-2007, gdy stopy zwrotu były przejściowo dramatycznie za wysoko względem normy.

Reasumując, po raz kolejny powracamy do badań dotyczących długoterminowych realnych stóp zwrotu, które dowodzą, że na przestrzeni wielu lat, dekad, a nawet ponad dwóch wieków (w przypadku USA) akcje przynoszą stopy zwrotu z nawiązką rekompensujące inflację. Oczywiście zdarzają się lepsze (jak w marcu 2020) i gorsze momenty do zakupu akcji pod kątem tych antyinflacyjnych zdolności.

Prof. Siegel ostrzega przed korektą, ale pozostaje „bykiem” na dłuższą metę

Chociaż cytowane przez nas badania prof. J. Siegel’a z natury dotyczą długoterminowego horyzontu inwestycyjnego, to warto również śledzić jego bieżące wypowiedzi dotyczące sytuacji rynkowej. Zwykle mają one „byczy”, optymistyczny charakter, ale od czasu do czasu profesor renomowanej Szkoły Biznesu Wharton na Uniwersytecie Pensylwanii wypowiada się w nieco bardziej ostrzegawczym tonie. Tak jest obecnie. W wywiadzie dla CNBC w ostatnich dniach Siegel stwierdził, że po rekordowym podwojeniu wartości S&P 500 od pandemicznego dołka, wobec perspektywy zbliżającego się „taperingu” (ograniczenia QE), problematycznej sezonowości i groźby podwyżki podatków „nie zdziwiłaby” go większa korekta na Wall Street. Ale szybko dodał, że to miałby być jedynie przystanek w ramach hossy, bo nie ma obecnie atrakcyjnej alternatywy dla akcji.

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.