Bądź na bieżąco! Zapisz się na NEWSLETTER

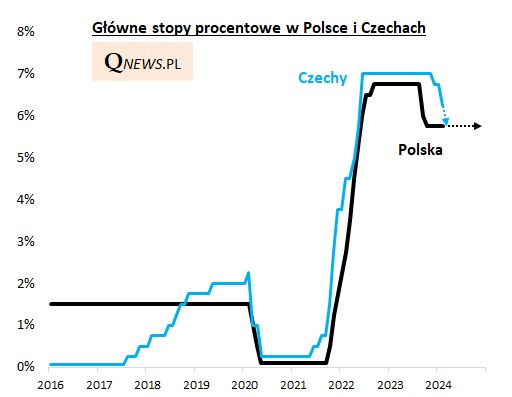

Z wypowiedzi szefa NBP A. Glapińskiego po lutowym posiedzeniu Rady Polityki Pieniężnej wynika, że coraz bardziej prawdopodobny jest scenariusz utrzymania stóp procentowych na dotychczasowym poziomie (stopa referencyjna = 5,75 proc.) przez cały ten rok. Oznaczałoby to, że cięcia stóp łącznie o 100 punktów bazowych we wrześniu-październiku 2023 (notabene okrzyknięte wtedy jako "przedwyborcze") pozostaną na razie bez kontynuacji. Co ciekawe, w tzw. międzyczasie rozpoczęły się obniżki stóp u naszego południowego sąsiada, w Czechach. Na lutowym posiedzeniu tamtejszy bank centralny zaskoczył cięciem o 50 pkt. bazowych. Jeśli, zgodnie z obecnymi oczekiwaniami, również w marcu obniży stopy o kolejne 50 pb, to zrównają się one z poziomem w Polsce.

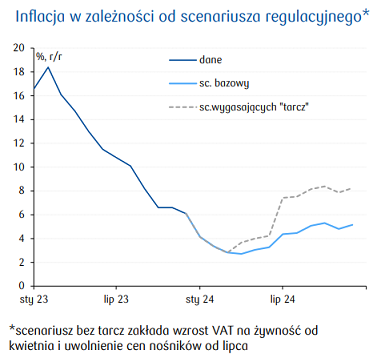

Uzasadnieniem dla braku obniżek stóp w Polsce ma być perspektywa odbicia inflacji po odnotowaniu dołka w najbliższych miesiącach. Wg prezesa NBP, w scenariuszu wygaśnięcia "tarcz" antyinflacyjnych, w drugiej połowie roku tempo wzrostu cen może podskoczyć ponownie do 8 proc. rok do roku. Wpisują się w to najnowsze projekcje przedstawione przez ekonomistów PKO BP (wykres poniżej).

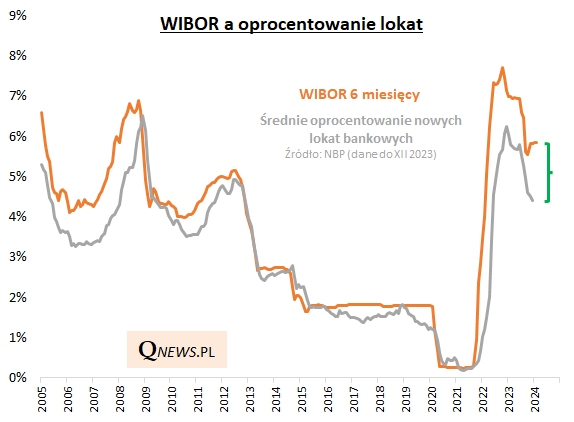

Jakie są inwestycyjne implikacje scenariusza wstrzymania cyklu obniżek stóp w Polsce? O ile część implikacji jest zależnych również od innych czynników (o czym za chwilę), to jedna konsekwencja jest niezwykle klarowna: utrzymanie relatywnie wysokich stóp = stawki WIBOR na dotychczasowym poziomie, wyższym od oprocentowania lokat bankowych (które maleje na skutek wysokiej płynności finansowej banków). W grudniu różnica między 6-miesięczną stawką WIBOR, a średnim oprocentowaniem nowych depozytów dla gospodarstw domowych powiększyła się do 141 punktów bazowych.

Na stawce WIBOR oparte jest tymczasem oprocentowanie licznych serii obligacji skarbowych o zmiennym kuponie oraz obligacji korporacyjnych (w tym drugim przypadku oprocentowanie jest jeszcze powiększone o marżę). Papiery takie znajdują się w portfelach funduszy dłużnych, przede wszystkim krótkoterminowych.

Pozostałe konsekwencje deklaracji RPP o utrzymaniu poziomu stóp procentowych są już bardziej złożone i zależne również od poczynań głównych banków centralnych. Przykładowo, gdyby ECB i Fed zabrały się za obniżki stóp przy biernej postawie RPP, mogłoby to wywrzeć presję na dalsze umocnienie złotego. Inna konsekwencja - brak obniżek stóp to brak paliwa dla spadku rentowności (czyli zarazem wzrostu cen) krajowych obligacji o stałym oprocentowaniu, które są najlepszą inwestycją właśnie na cykl obniżek - ale ich rentowności zależą również od trendów na tzw. rynkach bazowych, a tu pośrednio w grę wchodzą znów poczynania głównych banków centralnych.

Reasumując, deklaracje RPP o "zamrożeniu" cyklu obniżek stóp procentowych, jakkolwiek mogą zostać w trakcie roku zweryfikowane przez gospodarcze realia i poczynania głównych banków centralnych, mają prostą inwestycyjną implikację - dają szanse na utrzymanie (a może nawet powiększenie) przewagi obligacji zmiennokuponowych (skarbowych i korporacyjnych) nad lokatami bankowymi.

Tomasz Hońdo, CFA, Quercus TFI S.A.