Tomasz Hońdo

Starszy Ekonomista Quercus TFI S.A.

Model DCF (zdyskontowanych przepływów pieniężnych) to w teorii jedyny słuszny sposób na ustalenie czy akcje są drogie czy tanie. Szybko okazuje się jednak, że diabeł tkwi w szczegółach, a model wymaga wielu założeń i prognoz. Rozpoczynamy cykl artykułów, w których pochylamy się nad niuansami wyceny indeksu S&P 500, jako punkt wyjścia przyjmując metodologię uznawanego za autorytet w tej dziedzinie profesora A. Damodarana.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Kilka tygodni temu zwracaliśmy uwagę na to jak problematyczne jest określenie tego czy amerykańskie akcje reprezentowane przez indeks S&P 500 są drogie czy też niekoniecznie. Z jednej strony wskaźniki takie jak P/E lub cena/sprzedaż są na poziomach widzianych wcześniej w okresie tzw. bańki internetowej, a z drugiej często argumentuje się, że akcje i tak są dużo atrakcyjniejsze od tego, co oferują obecnie rekordowo mało rentowne obligacje skarbowe.

Zgodnie z teorią finansów istnieje tylko jeden sposób, żeby rozstrzygnąć ten spór – należy odwołać się do modelu DCF (discounted cash flows), w ramach którego fundamentalną wartość dowolnego aktywa ustala się na podstawie prognozowanych przyszłych przepływów gotówki, zdyskontowanych (przeliczonych do wartości obecnej) za pomocą odpowiedniej stopy procentowej. Warto wspomnieć, że podejście DCF było wielokrotnie (choć raczej ogólnikowo) promowane przez samego Warrena Buffetta.

Chcąc przybliżyć koncepcję wyceny indeksu S&P 500, jako punkt wyjścia przyjmiemy metodologię opisaną cztery miesiące temu przez renomowanego profesora Aswatha Damodarana. Pokażemy też jaki wpływ na rezultaty miałyby różne, również daleko idące, modyfikacje tego podejścia.

Już na wstępie trzeba przyznać jedno – choć koncepcja wyceny DCF brzmi intuicyjnie i zachęcająco, to przy próbie zaaplikowania tej teorii bardzo szybko natrafiamy na mnóstwo problemów. Pokażemy krok po kroku jakich założeń wymaga zastosowanie DCF.

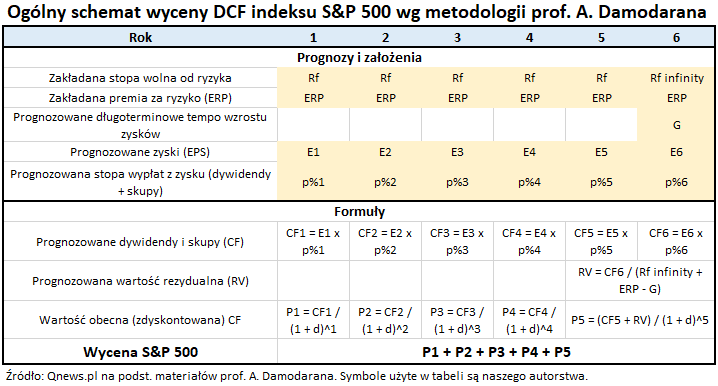

Zacznijmy od początku. Co dokładnie rozumieć przez przepływy gotówki (CF)? Prof. Damodaran proponuje, by oprócz dywidend wziąć pod uwagę również popularne w USA skupy akcji własnych (buybacks). W zaprezentowanym przez niego modelu prognozuje się najpierw zyski spółek (EPS, earnings per share), a następnie tzw. stopę wypłat z zysku (payout) i dopiero mnożąc przez siebie te dwa parametry otrzymuje się oczekiwane strumienie gotówki, czyli dywidendy plus skupy.

Od razu pojawia się kolejne pytanie – jak daleko należy wybiec w przyszłość z tymi prognozami? Teoretycznie należałoby je oszacować w … nieskończoność. Prof. Damodaran w swym podejściu preferuje tzw. model dwufazowy, w ramach którego na wartość DCF składają się dwa elementy:

- zdyskontowane przepływy prognozowane na każde z najbliższych pięciu lat, czyli w relatywnie bliskiej i w miarę przewidywalnej przyszłości,

- tzw. wartość rezydualna, czyli zdyskontowane przepływy po okresie pięciu lat w nieskończoność, które mają rosnąć w stałym, raczej niskim tempie.

Do wyliczeń potrzebny jest jeszcze jeden, ale kluczowy element – tzw. stopa dyskontowa, czyli stopa procentowana, wg której będziemy przeliczać przyszłe strumienie pieniężne na wartość bieżącą (zgodnie ze zdroworozsądkowym założeniem, że gotówka posiadana obecnie jest warta więcej niż gotówka, którą mamy otrzymać w przyszłości, szczególnie jeśli jej wpływy są obarczone niepewnością).

Już widać, że model DCF wymaga różnych oszacowań i założeń, ale zanim przejdziemy do ich szczegółowego omówienia, pochylmy się nad samą konstrukcją modelu. W tabeli pokazujemy ogólny „szkielet” wyceny wg metodologii Damodarana, pomijając na razie same wartości (o tym później) i skupiając się raczej na formułach, na podstawie których model „wypluwa” rezultat.

Ogólna mechanika jest intuicyjna. Im niższe stopy procentowe, tym lepiej dla wyniku wyceny (bo niższa jest stopa wolna od ryzyka, która z kolei współdecyduje o stopie dyskontowej, wg której przelicza się przyszłe strumienie pieniężne). Im wyższe prognozy zysków i stopy wypłat z zysków, tym też lepiej dla wyceny.

Dysponując tym szkieletem DCF, będziemy mogli odwoływać się do tej koncepcji również w przyszłości, w zależności od zmieniających się uwarunkowań rynkowych.

W kolejnych odcinkach przejdziemy do konkretów. Pokażemy jakie są wyniki wyceny przy założeniu, że jak najściślej trzymamy się metody i prognoz prof. Damodarana. Pójdziemy też krok dalej i zobaczymy jak rezultaty zmieniają się, gdy mniej lub bardziej podważymy poszczególne założenia. Już teraz można z góry powiedzieć, że w praktyce wycena S&P 500 to nie tyle wygenerowanie „jedynie słusznej” jednej liczby, co raczej pewnego przedziału prawdopodobnych wartości.

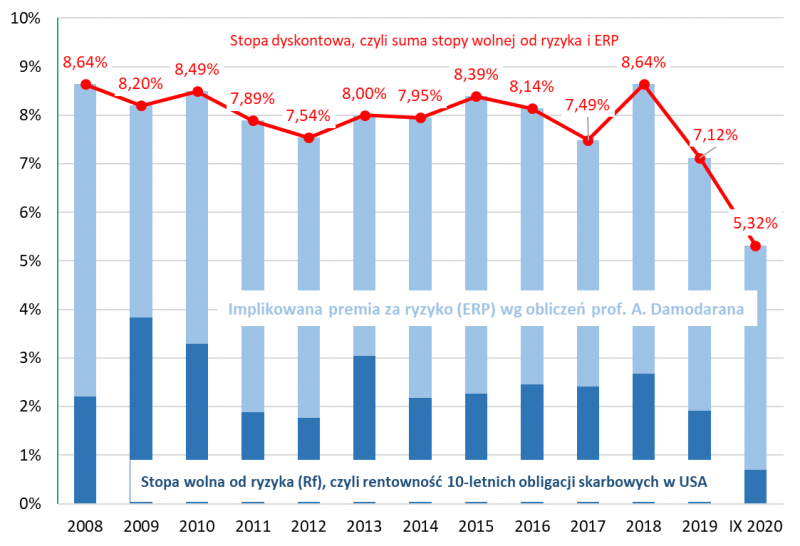

„Rf”, czyli stopa wolna od ryzyka

„Rf” w tabeli, czyli tzw. stopa wolna od ryzyka, to nic innego jak bieżąca rentowność 10-letnich obligacji skarbowych USA. W metodzie Damodarana przyjmuje się, że „Rf” jest stałe przynajmniej w pierwszych pięciu latach, z kolei w późniejszym okresie (w nieskończoność) można teoretycznie przyjąć inną stopę, nazwaną przez nas „Rf infinity”. W praktyce w swych obliczeniach profesor przyjmuje upraszczająco, że „Rf infinity” = „Rf”, zakładając tym samym, że rentowność obligacji pozostanie zawsze na tym samym poziomie. W jednym z kolejnych odcinków zastanowimy się jak bardzo wrażliwe są wyniki modelu na założenia odnośnie „Rf” w przyszłości. W chwili pisania niniejszego artykułu stopa wolna od ryzyka to ok. 0,7 proc.

„ERP”, czyli premia za ryzyko

W modelu DCF przyszłe strumienie gotówki dyskontuje się za pomocą stopy dyskontowej, na którą składa się „Rf” oraz premia za ryzyko inwestowania w akcje (equity risk premium). Jedno ze standardowych podejść to ustalenie wysokości ERP na podstawie danych historycznych, czyli stwierdzenie o ile wyższe były zyski z akcji względem obligacji na przestrzeni wielu lat (dekad). Prof. Damodaran preferuje alternatywne podejście, czyli tzw. implikowaną ERP, którą wylicza pośrednio na podstawie notowań akcji (co ciekawe również na podstawie modelu DCF, tyle że „odwróconego”). W swym arkuszu profesor do obliczeń podstawia średnią implikowaną ERP za ostatnie dziesięć lat, która wynosi 5,58 proc. (na szczęście naukowiec regularnie uaktualnia dane na temat EPR na swojej stronie internetowej). W kolejnym odcinku pokażemy jaki wpływ na obliczenia może mieć przyjęcie innych wartości premii za ryzyko.

„G”, czyli tempo wzrostu zysków w nieskończoność

W dwufazowej wersji model DCF prof. Damodaran zakłada, że począwszy od szóstego roku zyski (EPS) będą rosły w stałym tempie. Dokładnie o ile? Założenie profesora jest takie, że „G” równa się … stopie wolnej od ryzyka (patrz „Rf infinity”). Dlaczego? Bo zdaniem Damodarana obecny poziom rentowności obligacji skarbowych jest niejako wyrocznią na temat długoterminowego wzrostu gospodarczego (i pośrednio też wzrostu zysków spółek). Obecne niskie stopy są reakcją na słabe perspektywy rozwoju na dłuższą metę. Takie założenie jest oczywiście daleko idącym uproszczeniem i być może najbardziej kontrowersyjnym elementem w całym modelu. W kolejnych odcinkach pokażemy jakie rezultaty dałoby podstawienie alternatywnych liczb.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.