| Tomasz Hońdo, Starszy Analityk Quercus TFI S.A. |

| tomasz.hondo@quercustfi.pl |

Minął właśnie rok od czasu, kiedy WIG ustanowił twarde dno i przystąpił do systematycznej wspinaczki. W tym czasie indeks zyskał ok. 30%. Czy to zachęta do pospiesznej realizacji zysków? Niekoniecznie, bo w przeszłości cykliczne hossy kończyły się przy ponad dwukrotnie wyższej rocznej dynamice WIG.

Fakt, że WIG ociera się o szczyty rocznej hossy (w końcówce maja indeks szybko odrobił większość strat z pierwszych miesięcy tego roku), może skłaniać do ostrożności, zważywszy, że ciągle nie nadeszło jeszcze ożywienie gospodarcze. Skoro tym razem rynek akcji tak szybko zabrał się za dyskontowanie odbicia dynamiki PKB od dołka (odbicia, które ciągle jeszcze przecież nie nadeszło), to czy starczy paliwa na dalsze zwyżki na giełdzie?

Odwołajmy się do historii. Jak sprawdzić, czy zwyżka WIG o 30% przez rok (licząc od dołka z 5 czerwca 2012 r.) może stanowić powód do obaw przed przegrzaniem koniunktury giełdowej? Na początek spójrzmy na to, co działo się z indeksem po tym, gdy roczna dynamika WIG podskoczyła do poziomu właśnie 30%. Z sytuacją taką inwestorzy mieli do czynienia w: październiku 2009 r., lipcu 2005 r., lipcu 2003 r., sierpniu 1999 r. oraz styczniu 1996 r. (żeby doprecyzować: chodzi o takie sytuacje, w których roczna dynamika podniosła się do takiego poziomu po wcześniejszym pobycie poniżej zera).

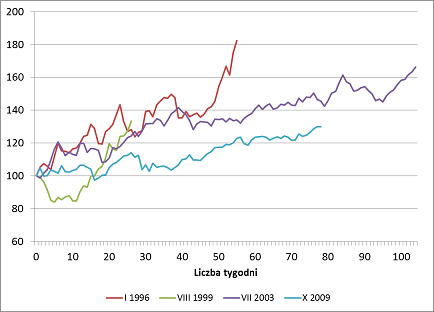

Rys. 1. Maksymalne zwyżki WIG w ciągu dwóch lat od momentu, w którym jego roczna dynamika podskoczyła do 30%

Jaki wniosek płynie z analizy wykresu? Otóż w żadnym z historycznych przypadków WIG nie spoczął na laurach. Nawet w najgorszym scenariuszu indeks zdołał zyskać kolejne 30% w ciągu niespełna dwóch lat. Zwyżka uległa zatem co najmniej podwojeniu. Gdyby potraktować to jako prosty wyznacznik tego, gdzie tym razem może dotrzeć WIG, to poziom ponad 60 tys. pkt przestaje wydawać się tak astronomiczny, jak na pierwszy rzut oka.

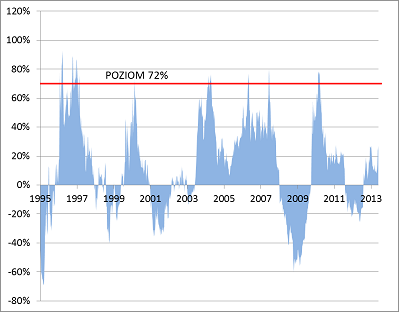

Spróbujmy teraz spojrzeć na tę kwestię w nieco inny sposób. Na kolejnym wykresie prezentujemy roczną dynamikę WIG (liczoną na koniec każdego tygodnia).

Rys. 2. Roczne zmiany WIG

Jak widać, roczne zmiany WIG poruszają się w wyraźnym cyklu, na który składają się na przemian wzloty i upadki. Co prawda cyklowi temu sporo brakuje do perfekcji, jeśli chodzi o regularność, ale łatwo zauważyć pewną zależność, która może okazać się bardzo ciekawa dla inwestorów w obecnej sytuacji. Otóż w przeszłości roczna dynamika WIG nie przestawała rosnąć, zanim nie sięgnęła co najmniej poziomu 72% (w przypadku bessy dynamika spadała z kolei co najmniej do ok. -20%, ale to już inna historia – na razie oczywiście nie czas na te rozważania).

Stwierdzenie to niestety dość trudno przełożyć na konkretne poziomy WIG, bo nie wiadomo, w jakim tempie tym razem odbywałaby się zwyżka, ale samo w sobie jest ono dość wymowne. Skoro WIG przez rok zyskał na razie niespełna 30%, to z natury musiałby zyskać jeszcze więcej, a jednocześnie znacznie szybciej, by roczna dynamika sięgnęła podyktowanego przez historię pułapu 72% (choć tym razem może skończy się na niższym pułapie, ponieważ załamanie w II połowie 2011 r. nie było aż tak znaczące).

Ponadto, w przeszłości szczyty rocznej dynamiki niekoniecznie pokrywały się z finalnymi szczytami hossy. Bywało tak, że od czasu zanotowania mocno wyśrubowanej dynamiki WIG rósł jeszcze przez pewien okres, tyle że w wolniejszym tempie. Tak właśnie było choćby w latach 2009-2011. Podczas gdy szczyt dynamiki ukształtował się już w lutym 2010 r., to rynek akcji rósł jeszcze przez ponad rok. Ostateczny szczyt WIG został ustanowiony dopiero w kwietniu 2011 r. na poziomie prawie 30% wyższym. Podobne zjawisko widoczne było na jeszcze większą skalę w latach 2006-2007. Wówczas roczna dynamika dwukrotnie ustanawiała szczyt, zanim WIG na dobre wyczerpał możliwości dalszej zwyżki. Podkreślmy zatem jeszcze raz – dojście rocznej dynamiki do pułapu 72% wyznaczało w przeszłości minimalny (ale nie maksymalny) zasięg hossy.

Wnioskom tym wiarygodności dodaje fakt, że pokrywają się one z konkluzjami płynącymi z opisywanego niedawno modelu obrazującego wpływ obniżek stóp procentowych na ceny akcji. Przed miesiącem wynikało z niego, że szczytów rocznej dynamiki WIG można się spodziewać gdzieś w okolicach lutego 2014 r. Środowe cięcie stóp o kolejne 25 pkt bazowych dało według tego modelu jeszcze więcej czasu i miejsca na wzrost cen akcji – potencjalny szczyt przesunął się na marzec 2014 r. (Dzień Kobiet?).

Wydaje się też, że ciągle bardzo daleko jest od wyczerpania potencjału napływu świeżej gotówki do funduszy inwestycyjnych, czyli jednego z głównych źródeł popytu na akcje. Historycznie szczytom hossy towarzyszył duży napływ pieniędzy do funduszy akcyjnych w skali roku. Przykładowo w momencie ustanowienia przez roczną dynamikę WIG szczytu w październiku 2009 r., saldo wpłat do funduszy akcyjnych na przestrzeni kolejnych 12 miesięcy wynosiło prawie +3,8 mld zł. A to i tak mało w porównaniu z niemal +28 mld zł na jesieni 2007 r.

Tymczasem według danych z kwietnia br. obecnie 12-miesięczne saldo jest ciągle ujemne (-141 mln zł). Spadek atrakcyjności lokat bankowych i obligacji, przy ewentualnej realizacji scenariusza trendu wzrostowego na GPW, powinien zgodnie z historycznym wzorcem wywołać przepływ pieniędzy na rynek akcji, tym samym nakręcając jeszcze bardziej koniunkturę.

Oczywiście to czy opisany wcześniej scenariusz się zrealizuje, będzie w ostatecznym rozrachunku zależało także od czynników globalnych. Największą niewiadomą są działania amerykańskiego banku centralnego. Analitycy głowią się nie tylko nad tym, kiedy i w jakim tempie Fed wycofa się z luzowania ilościowego (QE), ale też jaka będzie reakcja rynków akcji. Czy skończy się na silnej korekcie, czy może na dobre odwrócą się pozytywne trendy?

KONKLUZJE:

- rocznicę twardego dna WIG świętuje na poziomie o 30% wyższym;

- za kontynuacją pozytywnego trendu świadczy fakt, że w przeszłości żadna cykliczna hossa na GPW nie skończyła się, zanim roczna dynamika WIG nie znalazła się na poziomie 72% (choć tym razem może nie udać się osiągnąć aż tak wysokiego pułapu);

- realizacja historycznego scenariusza zależna będzie m.in. od tempa przepływu pieniędzy z rynku coraz mniej atrakcyjnych lokat bankowych i obligacji, tempa spodziewanego ożywienia gospodarczego oraz koniunktury na globalnym rynku finansowym.