Bądź na bieżąco! Zapisz się na NEWSLETTER

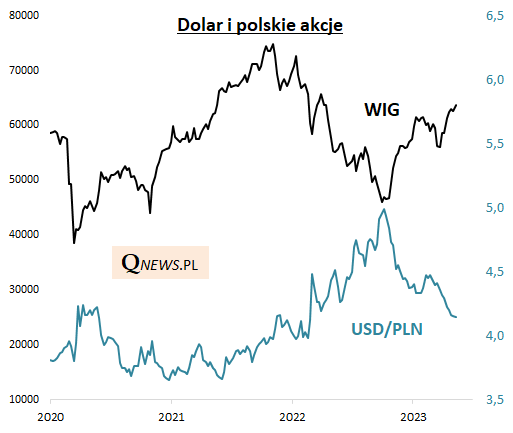

Spadkowi kursu dolara względem PLN do poziomu najniższego od ok. 14 miesięcy nieprzypadkowo towarzyszy wzrost giełdowego WIG-u do analogicznego, kilkunastomiesięcznego maksimum. Biorąc pod uwagę tę tradycyjną ujemną korelację, zgodnie z którą zmiany kursu USD to swoisty barometr apetytu na ryzyko, kluczowe wydają się rozważania na temat tego, co może się stać z notowaniami najważniejszej waluty świata w dalszej części roku.

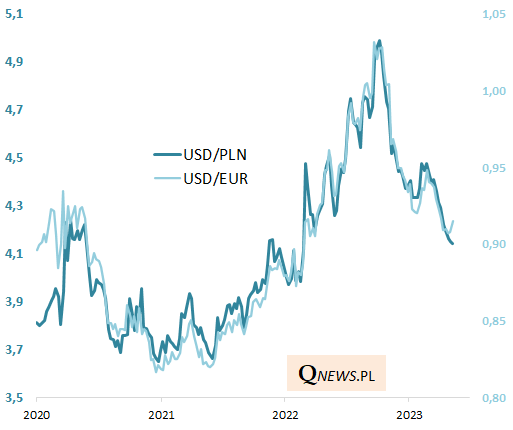

Ponieważ jednocześnie zachowanie kursu USD względem PLN jest niemalże kopią zmian kursu tej waluty względem euro, to automatycznie analiza przenosi się z naszego rodzimego "podwórka" na grunt globalny.

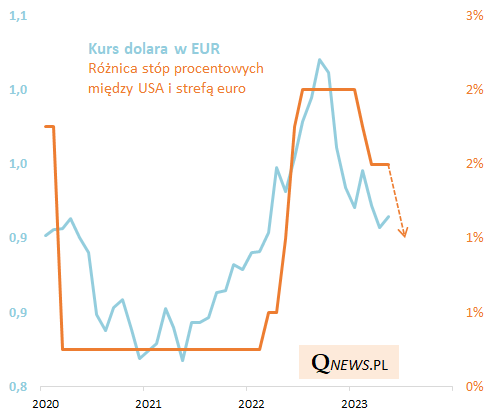

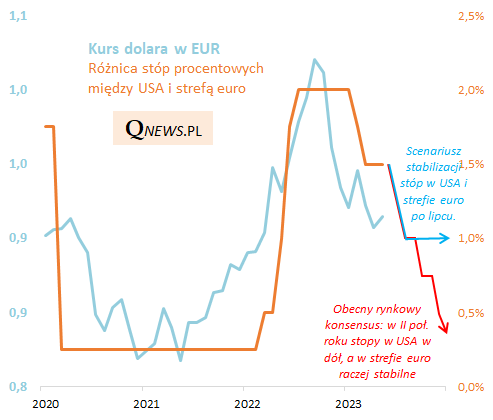

Chociaż oczywiście na notowania dolara wpływa mnóstwo czynników, to jednak jednym z najważniejszych (i względnie przewidywalnych) wydaje się to, co dzieje się z poziomem stóp procentowych po obu stronach Atlantyku. Zauważmy, że o ile wzrost kursu USD względem EUR trwający do września ub.r. oznaczał dyskontowanie szybszego wzrostu stóp w USA, to od jesieni osłabienie dolara związane jest z przyspieszeniem podwyżek stóp w strefie euro. Koncepcja ta opiera się na prostej logice - kapitały przemieszczają się w tym kierunku, gdzie poprawia się relatywna atrakcyjność krótkoterminowych papierów skarbowych.

Kluczowe pytanie brzmi - ile jest jeszcze miejsca na dalsze kurczenie się różnicy stóp między USA i strefą euro? Jeśli wierzyć rynkowemu konsensusowi, to amerykański Fed zakończył już cykl podwyżek, zaś ECB podniesie stopy jeszcze dwa razy - w czerwcu i lipcu. To oznaczałoby, że różnica stóp skurczy się z obecnych 1,5 pkt. proc. do 1 pkt. proc. Wydaje się jednak, że ten ruch jest już w pełni zdyskontowany przez ostatnie osłabienie USD.

Z naszymi rozważaniami musimy w tej sytuacji wyjść jeszcze dalej, do drugiej połowy roku. Gdyby po wspomnianych finałowych podwyżkach przez ECB, do końca roku stopy po obu stronach Atlantyku pozostały bez zmian, potencjał do dalszej deprecjacji dolara byłby już mocno ograniczony. Amerykańska waluta miałaby z kolei ciągle sporą przestrzeń do osłabienia w scenariuszu, który ostatnio zyskuje popularność, zakładającym, że począwszy od jesieni Fed nawet kilka razy obniży stopy, podczas gdy ECB raczej utrzyma je na wysokim poziomie - wtedy różnica stóp jeszcze mocniej by się skurczyła, na niekorzyść dolara. Oczywiście pytanie czy należy traktować taki scenariusz, pojawiający się w oczekiwaniach rynkowych, jako najbardziej wiarygodny - dopiero z czasem, stopniowo będzie się wyklarowywała rzeczywista ścieżka stóp.

Reasumując, dolar od jesieni ub.r. pozostaje w silnym trendzie spadkowym, co jest zgodnie z tradycją skorelowane z hossą na polskiej giełdzie. Kluczowe dla dalszych losów notowań USD mogą być ruchy głównych banków centralnych. Gdyby Fed miał zgodnie z najnowszym rynkowym konsensusem ciąć stopy w drugiej połowie roku przy biernej postawie ECB (który na razie szykuje się zapewne do jeszcze 1-2 podwyżek), istniałaby spora przestrzeń do dalszej deprecjacji USD. Gdyby zaś stopy po obu stronach Atlantyku w drugiej połowie roku pozostały stabilne, ustabilizować powinien się również dolar.

Tomasz Hońdo, CFA, Quercus TFI S.A.