Tomasz Hońdo, CFA

Starszy Ekonomista Quercus TFI S.A.

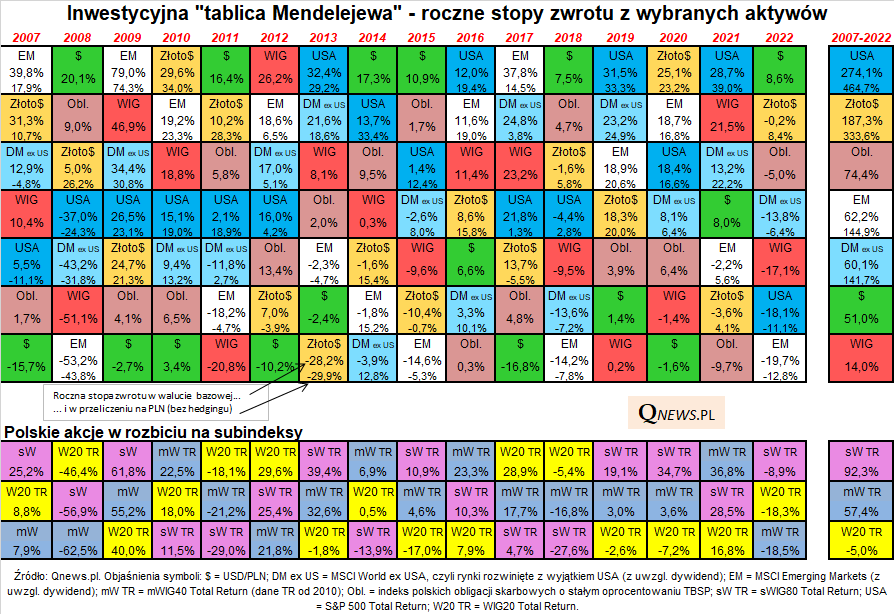

2022 rok przyniósł z jednej strony triumf dolara, a z drugiej przecenę akcji i obligacji. Jakie wnioski na kolejny rok płyną z naszej zaktualizowanej inwestycyjnej „tablicy Mendelejewa”?

Bądź na bieżąco! Zapisz się na NEWSLETTER

Przełom roku to tradycyjnie okazja do odświeżenia naszego zestawienia rocznych rankingów stóp zwrotu z wybranych aktywów, czyli przysłowiowej inwestycyjnej tablicy Mendelejewa.

Dolar samotnie na topie…

Spośród całej gamy aktywów wziętych pod lupę osamotnionym zwycięzcą rankingu w trudnym 2022 roku okazał się dolar amerykański, ze stopą zwrotu względem PLN na poziomie +8,6 proc. To jedyna pozycja w całym zestawieniu z dodatnim wynikiem.

Dlaczego dolar tak zachwycił? Zgodnie z tradycją okazał się przysłowiową bezpieczną przystanią w dobie rynkowej zawieruchy. Amerykańskiej walucie pomogła też z jednej strony seria mocnych podwyżek stóp przez Rezerwę Federalną, przy jednocześnie mocno spóźnionym rozpoczęciu zacieśniania monetarnego przez Europejski Bank Centralny.

Tabelę w lepszej rozdzielczości można obejrzeć, klikając w miniaturkę umieszczoną poniżej tytułu artykułu.

Jeśli przejrzymy historię naszego zestawienia, to okaże się, że dolar na czołowej pozycji gościł wcale nie tak rzadko. Zdarzyło się to w sześciu na 16 lat, czyli aż w 38 proc. przypadków. Widać, że na długą metę ekspozycja na najważniejszą walutę świata powinna być uwzględniona w portfelu inwestycyjnym, przy czym niekoniecznie musi ona polegać na trzymaniu dolarów w przysłowiowej skarpecie, lecz raczej na (częściowym lub całościowym) braku zabezpieczenia walutowego w przypadku aktywów (akcji lub obligacji) denominowanych w USD. Zauważmy, że przykładowo drugie w rankingu złoto, choć w wersji wyrażonej w dolarze zakończyło 2022 rok na lekkim minusie, to po przeliczeniu na PLN mogło pochwalić się wyraźnie dodatnią stopą zwrotu (+8,4 proc.).

… ale zwykle potem przeskakiwał w dół

Powróćmy do przypadków, w których dolar lądował na czołowej pozycji rankingu. Co działo się w kolejnym roku? W większości przypadków USD przeskakiwał potem w okolice … końcówki zestawienia. Taki przeskok odnotowaliśmy w latach 2008-09, 2011-12 oraz 2018-19. Ale był też jeden ważny wyjątek od tej reguły – po wyśmienitej stopie zwrotu w 2014 roku w kolejnym dolar znów był na topie. Być może nie jest to jednak najlepsza wskazówka dla obecnej sytuacji, bo wg naszych odrębnych analiz wtedy (po 2014) dolar nie był jeszcze przewartościowany, tak jak to ma miejsce obecnie.

Tak czy inaczej, czołowa pozycja USD w 2022 roku było zgodnie z tradycją ujemnie skorelowana z osiągnięciami akcji. Z dwucyfrowymi stratami zakończyły ubiegły rok wszystkie zestawione przez nas indeksy giełdowe, zarówno w USA (S&P 500 ze stratą 18,1 proc. w wersji Total Return, czyli z uwzględnieniem reinwestycji dywidend), na innych rynkach rozwiniętych, na rynkach wschodzących, jak i na GPW. WIG odnotował 17,1-proc. spadek.

Akcje małych spółek relatywnie najmocniejsze na GPW

W rozbiciu na subindeksy okazuje się, że na GPW najsłabszy był benchmark średnich spółek mWIG40, w wersji TR tracąc 18,5 proc. – najwięcej od 2011 roku. Relatywnie najlepiej wypadł natomiast kojarzony z małymi spółkami sWIG80 („tylko” -8,9 proc. w wersji TR).

O ile można się zastanawiać czy w 2023 roku te relacje nie ulegną przetasowaniu w jakiś sposób (może np. średnie spółki przesuną się na wyższą pozycję?), to miniony rok jeszcze bardziej ugruntował długoterminową regułę, zgodnie z którą na GPW najbardziej opłaca się inwestować właśnie w akcje małych spółek. Dla całego okresu, za jaki tworzymy nasze rankingi (2007-2022) sWIG80 zdecydowanie wygrywa z pozostałymi subindeksami, a zwłaszcza z notującym bardzo słabe długoterminowe wyniki WIG20. „Przeważaj małe i średnie spółki” – tego sprawdzonego podejścia miniony trudny rok wcale nie przekreślił.

Rynki wschodzące godne uwagi

Powracając do głównego rankingu – na samym jego dole uplasowały się w zeszłym roku rynki wschodzące. Spadek indeksu MSCI Emerging Markets na ostatnią pozycję zestawienia przy jednoczesnej wspomnianej czołowej pozycji dolara to nie przypadek. Podobną konfigurację odnotowaliśmy wcześniej w trzech latach (2018, 2015, 2008), zaś w jeszcze dwóch innych (2014, 2011) benchmark emerging markets przy triumfującym dolarze był na drugim od końca miejscu. Ale ta ujemna korelacja ma też drugą stronę medalu. Kiedy dolar był dla odmiany słaby, MSCI EM potrafił wylądować na pierwszym lub drugim miejscu w rankingu (2020, 2017, 2012, 2010, 2009). Są więc jak widać argumenty za tym, by w portfelu na 2023 rok nie zapominać o rynkach wschodzących.

Trudne warunki 2022 roku polegały również na tym, że straty z akcji nie zostały tym razem zbuforowane przez obligacje skarbowe. Indeks TBSP, reprezentujący polskie skarbówki o stałym oprocentowaniu, stracił 5 proc., notując już drugi kolejny rok pod kreską, co swoją drogą nigdy jeszcze nie zdarzyło się w dotychczasowej historii tego benchmarku sięgającej 2007 roku. Pocieszające jest to, że po pierwsze obligacje w nowy rok wkraczają z rentownościami dużo wyższymi niż przed rokiem, a po drugie cykl podwyżek stóp procentowych, który tak mocno uderzył w rynek długu, jest już prawdopodobnie za nami (w Polsce) lub blisko końca (w USA).

W tym miejscu drobne zastrzeżenie – w naszych rankingach tradycyjnie cały rynek obligacji jest w uproszczeniu reprezentowany przez indeks TBSP, ale pamiętajmy, że rynek ten obejmuje też przecież papiery skarbowe oraz korporacyjne o zmiennym oprocentowaniu (brak jednak w ich przypadku oficjalnych indeksów).

Na koniec przejdźmy do tej części naszego zestawienia, która zawiera najbardziej optymistyczne wiadomości z długoterminowego punktu widzenia. W oddzielnej kolumnie prezentujemy skumulowane stopy zwrotu za lata 2007-2022. Każde aktywo z naszej listy (z niechlubnym wyjątkiem WIG20) jest tutaj na plusie mimo trudnego 2022 roku. Na długą metę opłaca się więc inwestować!

KONKLUZJE:

- Rok 2022 przyniósł spadek wartości akcji i obligacji w naszym zestawieniu; triumfował za to dolar, będący tradycyjnie „bezpieczną przystanią” na czasy zawieruchy rynkowej;

- Wśród polskich akcji najlepiej sprawowały się małe spółki, które zdecydowanie utrzymują się też na podium w długoterminowym zestawieniu;

- W portfelu na 2023 warto cieplej pomyśleć o ubiegłorocznych przegranych, takich jak rynki wschodzące czy polskie średnie spółki, a także obligacje.

Powyższy artykuł ukazał się w Gazecie Giełdy i Inwestorów "Parkiet" - prawa do publikacji zastrzeżone.