Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

W cieniu imponujących rekordów S&P 500 kryje się przedłużająca się zadyszka innych ryzykownych aktywów takich jak rynki wschodzące, małe spółki w USA czy obligacje typu high yield.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Amerykański indeks S&P 500 imponuje konsekwentnym biciem rekordów. A przez rekordowe rozumieć tu można nie tylko najwyższe w historii wartości, ale też np. tempo, w jakim benchmark podwoił swą wartość od dna krachu (pobity został poprzedni rekord, z okresu po globalnym kryzysie finansowym). Warto przy tym wspomnieć, że po kolejne rekordy sięgnął w ostatnim tygodniu również rodzimy WIG.

Wszystko to bez wątpienia cieszy, a nowe maksima postrzegać można pozytywnie. Nie bez przyczyny akcje stanowić powinny jeden z filarów zdywersyfikowanego portfela, o czym pisaliśmy choćby w poprzedniej analizie – właśnie w takich okresach jak obecnie tego rodzaju portfel czerpie korzyści z giełdowej hossy.

Jednocześnie jednak bardziej wnikliwy przegląd sytuacji pokazuje, że w cieniu rekordów S&P 500 czy WIG-u część monitorowanych przez nas innych ryzykownych aktywów nie odnosi wcale porównywalnych triumfów. Poddały się przedłużającej się zadyszce lub nawet korekcie spadkowej. W języku analizy technicznej oznacza to, że powstały tzw. dywergencje (rozbieżności) między tymi pozostającymi coraz bardziej w tyle aktywami, a bijącym rekordy flagowym indeksem Wall Street. Prześledźmy je po kolei.

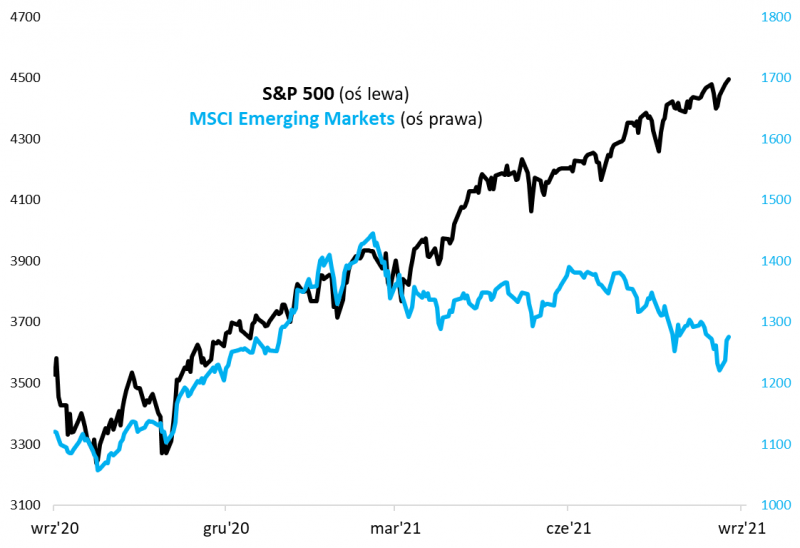

Dywergencja nr 1 – rynki wschodzące

Indeks rynków wschodzących, który począwszy od pandemicznego krachu w marcu 2020 aż do lutego br. rósł solidarnie zarówno z amerykańskim S&P 500, jak też ogólnie z bezpośrednio porównywalnym indeksem rynków rozwiniętych, od tego czasu pozostaje coraz bardziej w tyle. Kilka dni temu znalazł się nawet na poziomie najniższym od … grudnia ub.r., jednocześnie powiększając skalę przeceny od lutowego szczytu do 15 proc. (w ostatnim tygodniu zaczął odrabiać straty).

Poszukiwanie podobnych przypadków w przeszłości daje mieszane rezultaty. Zdarzało się, że w końcu indeks emerging markets zaczynał nadrabiać zaległości. Ale znaleźć też można przypadki, w których taka dywergencja była negatywnym sygnałem również dla S&P 500. Najświeższy tego typu epizod rozegrał się nie tak dawno, bo na przestrzeni 2018 roku. Wtedy MSCI EM niemal identycznie jak obecnie opadał od stycznia/lutego. Kiedy w końcu presja spadkowa zaczęła wygasać (październik), głębokiej jesiennej korekcie poddał się w końcu niezłomny dotąd amerykański benchmark. Dopiero po takim wstrząsie na Wall Street zarówno rynki rozwinięte, jak i wschodzące solidarnie wznowiły hossę.

Tamte wydarzenia rozgrywały się w warunkach z jednej strony cyklicznego spowolnienia wzrostu gospodarczego (o tym jeszcze w dalszej części), a z drugiej zaostrzania polityki monetarnej (pod tym względem widzimy obecnie podwyżki stóp procentowych jedynie na rynkach wschodzących, choć również i Fed szykuje się do zaostrzenia w postaci ograniczenia QE).

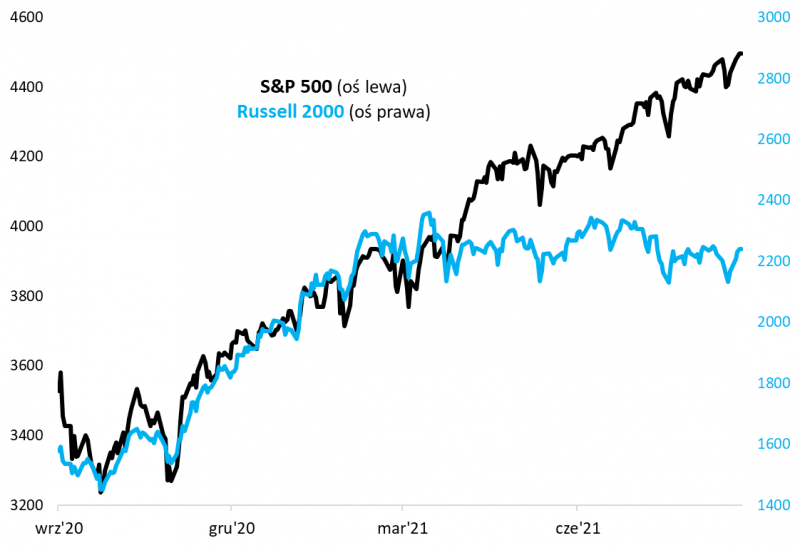

Dywergencja nr 2 – szeroki rynek

Fakt, że S&P 500 czy Nasdaq biją rekordy, nie oznacza wszakże, że nawet na Wall Street panuje powszechna, solidarna hossa. W cieniu indeksów zdominowanych przez korporacje o największej kapitalizacji kryje się stagnacja na rynku mniejszych spółek w USA. Podobnie jak emerging markets, również amerykański Russell 2000 (a także np. S&P SmallCap 600) aż do pierwszych miesięcy tego roku solidarnie uczestniczył w globalnej hossie, lecz od marca utknął w trendzie bocznym. Co prawda nie jest to pogłębiająca się korekta spadkowa jak w przypadku benchmarku rynków wschodzących, ale i tak ta stagnacja oznacza, że flagowy indeks amerykańskich małych spółek pozostaje coraz bardziej w tyle za swym „większym” bratem.

Zastój tego licznego segmentu amerykańskiego rynku rzutuje na rozmaite wskaźniki tzw. szerokości (ang. market breadth). Przykładowo monitorowany przez nas NYSE Advance/Decline Volume Line (pokazuje relację obrotów akcjami drożejącymi i taniejącymi) od czerwca również pozostaje coraz bardziej w tyle za S&P 500. Co ciekawe również od czerwca trwa zastój na rynku naszych rodzimych małych spółek…

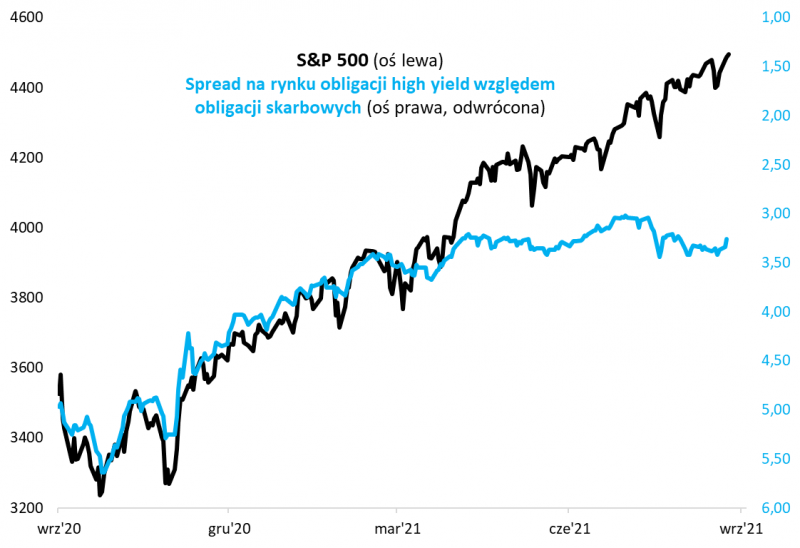

Dywergencja nr 3 – obligacje high yield

Nowe rekordy S&P 500 nie są ostatnio potwierdzane również przez blisko spokrewnioną z akcjami klasę aktywów, jaką są obligacje „high yield”, czyli papiery emitowane przez spółki o podwyższonym ryzyku kredytowym. Do pewnego momentu spread (premia) jaki oferują te obligacje względem papierów skarbowych, kurczył się konsekwentnie równolegle do hossy na Wall Street. W ostatnich miesiącach spread utknął jednak w miejscu, być może po części dlatego że jest już niezwykle wąski z historycznego punktu widzenia (3-3,5 pkt. proc. względem obligacji skarbowych). Jedna z teorii mówi, że papiery high yield zaczynają dyskontować zaostrzenie polityki Fedu, czyli odejście od olbrzymiego skupu instrumentów dłużnych. Wg innej teorii spread przestał się zawężać ze względu na możliwe spowolnienie wzrostu gospodarczego. Warto wspomnieć, że tradycyjnie obligacje określane bywają jako „mądrzejsze” niż akcje ze względu na wcześniejsze reagowanie na trendy gospodarcze.

Dywergencja nr 4 – oczekiwania makroekonomiczne

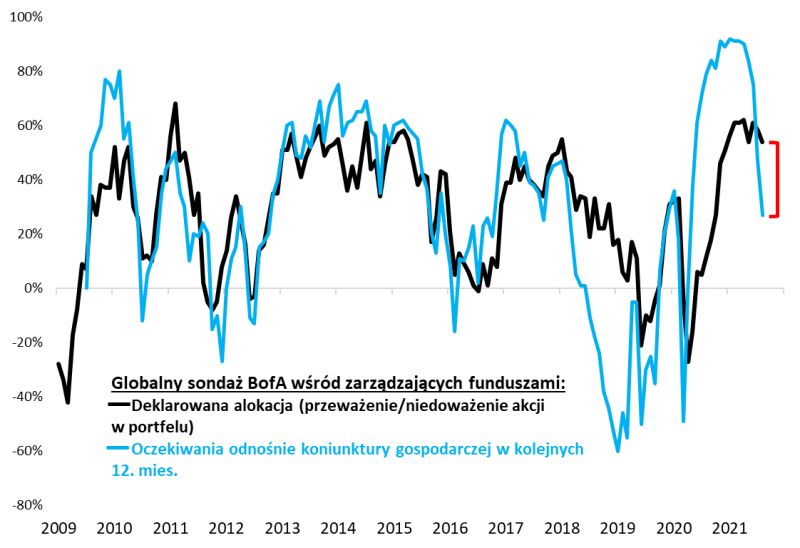

W wynikach najnowszego, sierpniowego sondażu Bank of America wśród zarządzających funduszami na świecie stratedzy tego banku zauważyli rosnącą rozbieżność między oczekiwaniami odnośnie koniunktury gospodarczej, a deklarowaną alokacją na rynkach akcji. Z jednej strony gwałtownie maleje odsetek szefów funduszy oczekujących dalszej poprawy koniunktury ekonomicznej w kolejnych dwunastu miesiącach. Innymi słowy, oczekiwania gospodarcze obniżają się równie dynamicznie, jak wcześniej podnosiły się w okresie po pandemicznym krachu. Rzecz w tym, że tradycyjnie w sondażu BofA owe oczekiwania były zwykle silnie skorelowane z poziomem zaangażowania na rynkach akcji. Innymi słowy, kiedy oczekiwania makroekonomiczne obniżały się, menedżerowie z reguły obniżali też przeważenie akcji w portfelach. Tym razem jednak stratedzy BofA zwracają uwagę, że deklarowana w sondażu alokacja jest mimo lekkiego spadku ciągle sporo wyższa niż implikowałoby to obniżenie się oczekiwań gospodarczych. Mamy więc kolejną dywergencję do kolekcji.

Reasumując, w ostatnich miesiącach obserwujemy pogłębiające się dywergencje na rynkach. Podczas gdy bijący rekordy S&P 500 tryska optymizmem, to niektóre inne ryzykowne aktywa przestały uczestniczyć w hossie. O niczym to nie przesądza, ale analogia z 2018 rokiem każe brać pod uwagę scenariusz, w którym omawiane dywergencje to sygnały wczesnego ostrzegania.

Powyższy artykuł ukazał się w Gazecie Giełdy "Parkiet" - prawa do publikacji zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.