Tomasz Hońdo

Starszy ekonomista Quercus TFI S.A.

Zawężanie się spreadu na rynku blisko spokrewnionych z akcjami obligacji „high yield” od czasu pandemicznego krachu przebiega mniej więcej zgodnie z historyczną średnią, a kontynuacja tego procesu jest ciągle prawdopodobna.

Bądź na bieżąco! Zapisz się na NEWSLETTER

Wydarzenia na amerykańskim rynku akcji od czasu „korona-krachu” wywołują nie lada kontrowersje jeśli chodzi o ocenę atrakcyjności tej klasy aktywów. Jedna ze stron debaty utrzymuje, że Wall Street jest w stanie jednej z największych baniek spekulacyjnych, jako argumentu używając bijące rekordy wskaźniki typu cena/sprzedaż, EV/EBITDA czy też kapitalizacja/PKB. Druga strona twierdzi z kolei, że wyceny są uzasadnione przez rekordowo niskie stopy procentowe – w tym gronie są tacy wybitni profesorowie jak noblista Robert Shiller czy też „spec od wyceny” Aswath Damodaran.

Przychylamy się do opinii, że na atrakcyjność akcji na Wall Street należy patrzeć nie tylko w sposób bezpośredni, lecz również w ujęciu relatywnym. Przykładem takiego podejścia jest nie tylko zestawianie akcji z obligacjami skarbowymi, lecz również z obligacjami korporacyjnymi, a konkretnie papierami typu „high yield” (dalej: HY), czyli o „wysokiej (relatywnie) rentowności”, a jednocześnie podwyższonym ryzyku kredytowym i podwyższonej zmienności notowań.

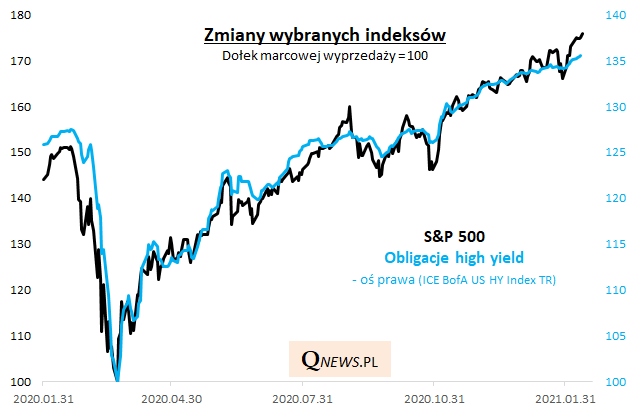

Bliskie pokrewieństwo obligacji HY z akcjami uzasadnione jest zarówno teoretycznie – notowania tej grupy papierów podobnie jak papiery udziałowe są wrażliwe na zmiany kondycji i perspektyw emitentów – jak i widoczne jest w praktyce. Na pierwszym wykresie pokazujemy jak silna korelacja istnieje pomiędzy S&P 500, a jednym z kilku głównych indeksów HY.

Rys. 1. Obligacje korporacyjne „high yield” to bliski krewny akcji

Źródło: Qnews.pl, Bloomberg, FRED.

Zarówno w trakcie „korona-krachu”, jak i po nim trendy jak i przejściowe korekty na rynku akcji i ryzykownych obligacji są ze sobą ściśle związane. Różnica jest w zasadzie jedynie taka, że papiery HY jako całość cechują się w badanym okresie mniej więcej o połowę mniejszą zmiennością niż papiery udziałowe (przynoszą mniejsze zyski w trakcie hossy, ale też mniejsze straty w trakcie bessy). Oczywiście stwierdzenie to dotyczy całych reprezentatywnych koszyków, bo obligacje najsłabszych emitentów cechować się mogą wyższą zmiennością niż akcje stabilnych spółek. My w naszej analizie przyglądamy się właśnie całym koszykom reprezentującym poszczególne klasy aktywów.

Na tym nie koniec ciekawostek dotyczących więzi łączących akcje i HY. Obligacje ryzykowne i ogólnie korporacyjne mają to do siebie, że posiadają jednoznaczną i obiektywną miarę ich atrakcyjności. Tą powszechnie uznawaną miarą jest tzw. spread, czyli nadwyżka ich rentowności (yield) ponad rentowność obligacji skarbowych (zazwyczaj mówi się o OAS, option-adjusted yield, czyli o spreadzie skorygowanym o opcje wcześniejszego wykupu).

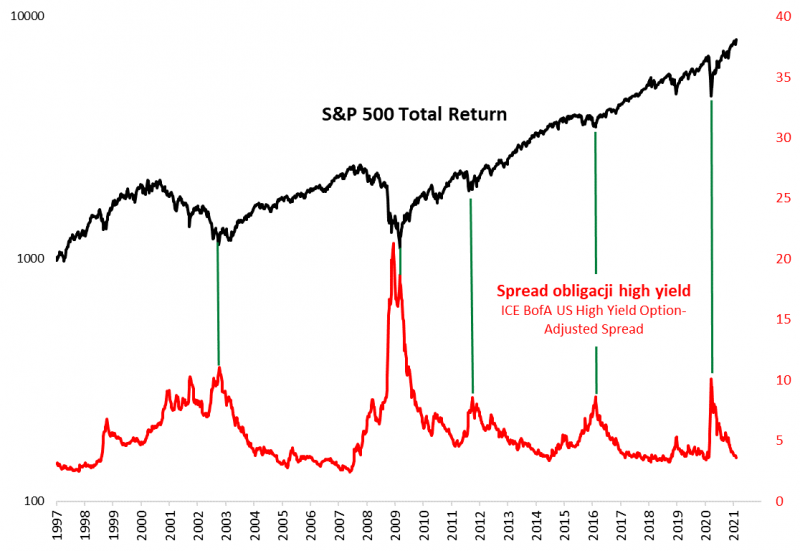

Historycznie spread zachowywał się w dość charakterystyczny sposób. W czasach stabilnej sytuacji w gospodarce również spread jest dość stabilny, natomiast w okresach turbulencji i kryzysów potrafi nagle gwałtownie wystrzelić w górę. „Korona-krach” w marcu ub.r. nie był pod tym względem żadnym wyjątkiem. W jego trakcie spread wystrzelił nawet powyżej 10 pkt. (wg indeksu Bank of America). Od tego czasu konsekwentnie maleje. Jest już blisko spadku poniżej 3,5 pkt.

Tego typu wystrzały spreadu za każdym razem oznaczały okazje do zakupów obligacji HY. Ale celem naszej analizy jest nie tyle zajmowanie się tymi aktywami, co raczej pokazanie, że sygnały te są użyteczne również dla inwestorów na rynku akcji. Zerknijmy na kolejny wykres, na którym zachowanie spreadu zestawiamy z indeksem S&P 500.

Rys. 2. Wyskoki spreadu pozwalają identyfikować okazje na rynku akcji

Źródło: Qnews.pl, Bloomberg, FRED.

Pierwszy wniosek jest taki, że wspomniane gwałtowne wystrzały spreadu korespondowały również z ważnymi dołkami na Wall Street, czyli de facto wskazywały okazje do długoterminowych zakupów również jeśli chodzi o akcje.

Powróćmy znów na chwilę myślami do „korona-krachu”. W jego trakcie wcale nie było jasne w oparciu o standardowe wskaźniki z Wall Street, że mamy do czynienia z dużą okazją do zakupów, bo niektóre z nich nawet po załamaniu były relatywnie wysoko i wielu komentatorów wieszczyło, że to dopiero początek bessy. Tymczasem spread doszedł wtedy do relatywnie wysokich poziomów – dużo wyższe odnotowano jedynie w dobie globalnego kryzysu finansowego 2008/09 – co sugerowało, że pojawia się dobra okazja do większych zakupów również akcji. I ta diagnoza okazała się przecież trafna. To dobra lekcja na przyszłość – obserwacja spreadu może wiele powiedzieć na temat okazji na Wall Street.

Wydaje się, że zasadniczą przewagą spreadu nad wszelkimi wskaźnikami z rynku akcji jest jego jednoznaczność i obiektywny, łatwo mierzalny charakter. Można pokusić się o tezę, że obligacje HY dają bardziej przejrzysty obraz w sytuacji, gdy analitycy nieustannie spierają się którego wskaźnika należy użyć do lepszej wyceny S&P 500.

No dobrze, ale jakie wnioski z tej analizy płyną obecnie, prawie 11 miesięcy po pandemicznym krachu? Z historycznego punktu widzenia trudno byłoby traktować obecny poziom spreadu jako oznakę okazji na spokrewnionym rynku akcji. Ale czy trafne jest stwierdzenie odwrotne, tzn. takie, że tak wąski spread oznacza niebezpiecznie wyśrubowany apetyt na ryzyko, mogący skutkować poważnym załamaniem również na rynku akcji?

Znów odwołajmy się do historii. Po pierwsze trzeba uczciwie przyznać, że w przeszłości spread potrafił zejść do jeszcze niższych poziomów. Przykładowo w połowie 2007 roku – gdy hossa na giełdach była już w ostatniej fazie – spread skurczył się do zaledwie 2,4 pkt.

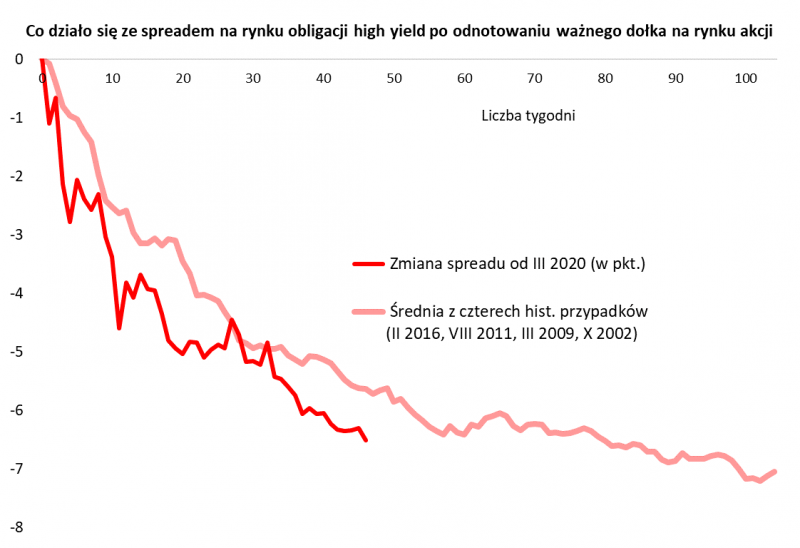

Sprawdziliśmy jak ostatnie zawężanie się spreadu prezentuje się na tle podobnych historycznych epizodów, kiedy rynek HY odżywał po analogicznych do „korona-krachu” gwałtownych wystrzałach w górę.

Rys. 3. Stopniowe kurczenie się spreadu od czasu „korona-krachu” przebiega mniej więcej zgodnie z historycznym wzorcem

Źródło: Qnews.pl, FRED.

Nasz wykres dowodzi, że obecne tempo normalizacji spreadu po szoku jest zbliżone (nieco szybsze) do historycznej średniej. I co ważne, dalsze kurczenie się spreadu jest ciągle prawdopodobne, choć historyczna ścieżka staje się coraz bardziej „wypłaszczona”, co sugeruje, że tempo będzie mniejsze niż do tej pory i możliwe są przejściowe zadyszki. W każdym razie trudno dopatrzyć się tu sygnałów rychłej bessy.

Reasumując, historia dowodzi, że obligacje korporacyjne o podwyższonym ryzyku/rentowności (high yield) są aktywami blisko spokrewnionymi z akcjami. Analiza zachowania spreadu – podstawowej miary atrakcyjności obligacji HY – potrafi też dawać cenne wskazówki odnośnie akcji. Obecnie, od czasu „korona-krachu” obserwujemy stopniowe zawężanie się spreadu (wzrost apetytu na ryzyko), a wg historycznej analizy kontynuacja tego procesu jest ciągle prawdopodobna.

Prawa do publikacji niniejszego artykułu są zastrzeżone dla Qnews.pl oraz Parkiet.com.

Artykuł wyraża poglądy autora i nie stanowi oficjalnej rekomendacji Quercus TFI S.A.